5月27日下午,备受期待的富士康工业互联网股份有限公司(以下简称“工业富联”)IPO发行结果终于出炉。

除了中小投资者可以查询自己中签结果外,战略配售的最终名单也浮出水面。

20家大型企业集团加入郭台铭在A股的豪华“朋友圈”,获得战略配售资格,其中BAT三家互联网巨头均在列,此外中央汇金、中车、中铁、招商局等大型国企、央企也在列,国资获配数量占比过半。

当然,最惊艳的是网下配售结果。你猜谁是最大赢家?

工业富联IPO发行结果中,有哪些看点?

看点一:20家知名企业进入战略配售名单,国资占比过半,BAT互联网三巨头均在列。

看点二:网下产生2794个有效报价配售名额,其中14名未参与网下申购。

看点三:回拨后网上中签号码共100.61万个,比回拨前约增加60万个。

看点一:BAT进入战略配售名单,自愿锁定36个月

在本次工业富联IPO过程中,引入战略配售一直是市场关注的焦点。在此前招股意向书中,富士康披露了其选择战略配售对象的几大标准:

战略投资者的选择主要包括具有良好市场声誉和市场影响力,代表公众利益的投资者;

大型国有企业或其下属企业、大型保险公司或其下属企业、国家级投资基金等具有较强资金实力的投资者;

与发行人具备战略合作关系或长期合作愿景,且有意愿长期持股的投资者。

业内人士表示,工业富联战配投资者的入围标准首先考量与工业互联网业务能否形成战略协同效应,合作提供软硬结合、虚实结合的科技服务解决方案,互补于富士康擅长的“硬”和“实”,代表“软”和“虚”的互联网公司顺理成章成为优先选择的对象。

从发行结果来看,共有20家知名企业及投资机构进入了战略配售名单,其中阿里巴巴、腾讯、百度三大互联网巨头全部在列,此外上海国投、中央汇金、中国铁路、中国国有企业结构调整基金、中国人寿、新华资管、招商局、幸福人寿、中车集团、华融、国投、一汽、鞍钢、中国移动、东方明珠新媒体、同方集团、义乌和谐锦弘等知名企业也都通过直接投资或旗下投资主体对工业富联进行了战略投资。

在所有战略配售名单中,上海国投协力发展股权投资基金获配股数最高,为7254.9万股,以13.77元的发行价计算,总投资额折合人民币约为10亿元,在锁定期设置方面,上述股票50%锁定12个月,50%锁定18个月。

BAT三家每家获配股数均为2178.6万股,折合投资金额每家约3亿元人民币,上述股票全部的锁定期为36个月。

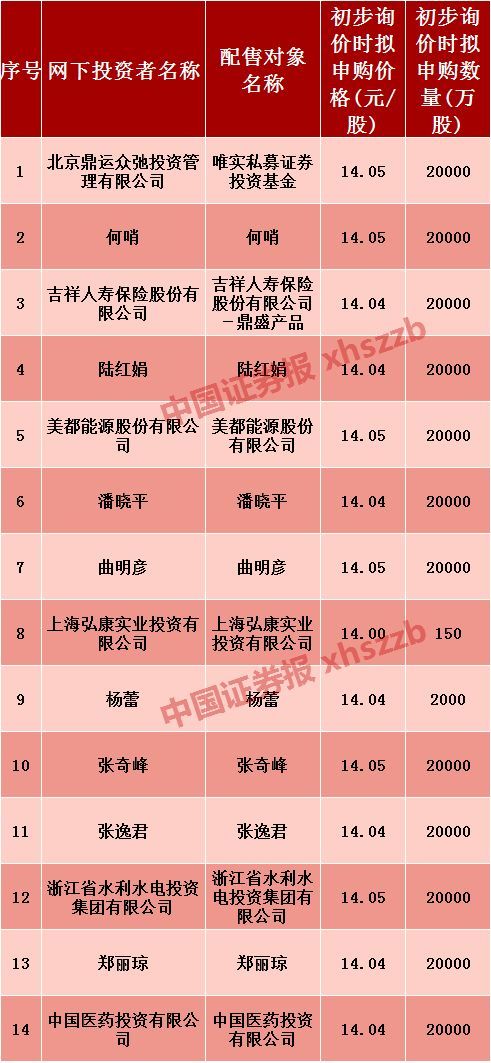

看点二:有14名网下投资者未参与最终申购

除了战略配售,工业富联此次网下申购于5月24日结束。经核查确认,1984家网下投资者管理的2794个有效报价配售对象中,有14名有效报价配售对象最终没有参与网下申购。其余2780个有效报价配售对象参与了网下申购。

未参与网下申购的具体名单如下:

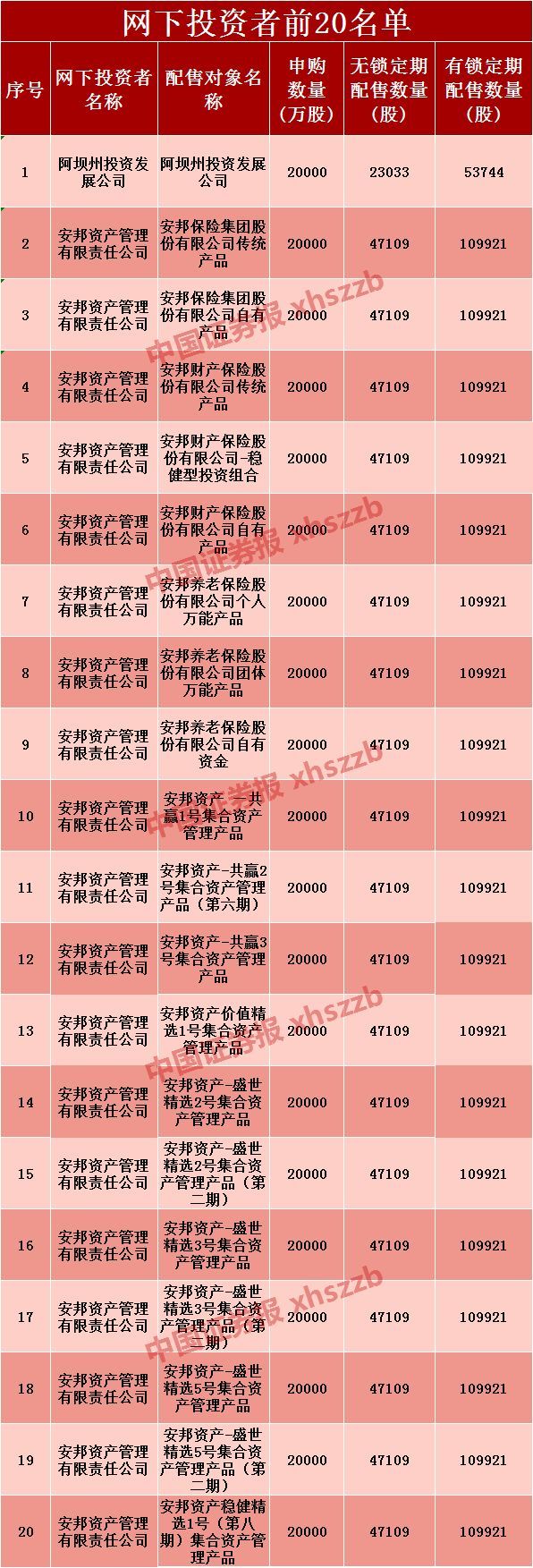

工业富联此次网下发行的最终配售结果如下:

根据网下配售对象分类不同,不同账户网下配售数量也不同,作为保险资金的安邦成为本次网下配售的最大赢家,146个账户分别获配15.7万股,累计获配2292.64万股,需缴纳资金3.16亿元。

看点三:最终中签号码有100余万个

对中小普通投资者而言,最关心的话题莫过于自己能否中签。

工业富联在发行结果公告中表示,已于5月25日上午在上海市浦东东方路778号紫金山大酒店举行了摇号中签仪式,摇号过程由上海市东方公证处公证。经过摇号抽签,最终共抽出100.6101万个中签号。

值得一提是,富士康此前初步计划网上发行新股总数约为4亿股,即40万个中签号。但由于实际申购数量倍数为711倍,超过了工业富联此前设置的150倍“回拨机制”触发线,因此工业富联从原定网下发行的约6亿股回拨至网上,最终大家“打新”的实际中签率为0.34%,成为新股发行机制实施以来第3高的股票。

从“代工之王”到“工业互联网巨舰”,

郭台铭的“朋友圈”再扩容

在人们普遍印象中,过去富士康总是与苹果代工紧紧联系在一起。然而,事实上此次在A股上市的工业富联板块并不包括代工业务,而是围绕“工业互联网”这一新兴产业的相关业务板块。

富士康的工业互联网主要包含哪些业务内容,从其招股说明书中可窥得一二。

根据招股书的公告,工业富联本次发行所募集资金在扣除发行费用后拟主要聚焦于工业互联网平台构建、云计算及高效能运算平台、高效运算数据中心、通信网络及云服务设备、5G 及物联网互联互通解决方案、智能制造新技术研发应用、智能制造产业升级、智能制造产能扩建八个部分进行投资。

也正是基于这些项目和产业的投资,此次战略配售对象中,既有大型的产业基金,也有中铁、中车、鞍钢这样的制造企业,还有BAT这样的互联网巨头。这种“软硬结合”的战略投资对象构成对工业富联这艘被寄予厚望的“工业互联网巨舰”未来发展影响深远。

公开资料显示,早在工业富联此次启动IPO之前,富士康的创始人郭台铭就已经频频在各种场合与马云、马化腾、李彦宏等互联网大佬同框,透露出富士康拥抱互联网及智能制造的信号。

不久前,郭台铭在清华大学深圳研究院做了一场主题为“实体经济+数字经济”的报告。

在会上,郭台铭透露,近期准备在北京亦庄设一座工厂,做AI数据采集和智能设备开发。

郭台铭强调,富士康不再是一家代工厂,工业互联网会是富士康的核心战略。“我是大象,有了工业互联网,不仅会跳舞,还会跳探戈。”

(中国证券报 齐金钊)