从360到药明康德到富士康,到刚刚确定在港股上市的小米……一个特征再明显不过,即这些耀眼的项目,一定是归大投行所有。

投行生态正在发生明显变化——大块头项目越来越向头部集中,马太效应凸显。以往行业前二十的券商都有机会拿到大项目,现在开始集中至前十,甚至是前五的券商,也即“五分天下”的格局。行业共识的是,今年投行的业绩分化会更加严重,很多小券商的投行业绩会很不好看。

细数近期的“大块头”项目:

有望冲击年内最大规模IPO的小米集团首发项目,联席保荐人为中信里昂证券、高盛、摩根士丹利;

“闪电”拿IPO批文,募资超过20亿元药明康德,联席主承销商为华泰联合和国泰君安;

36天火速过会的富士康,承销保荐机构为中金公司;

过会同样堪称神速的宁德时代,辅导机构为中信建投、高盛高华、兴业证券;

“扫地机器人第一股”科沃斯由中金公司保荐;

三六零借壳江南嘉捷回归A股的辅导机构为华泰联合;

……

今年以来,新股发行审核更为重视拟上市企业的规模利润指标,大型IPO项目更易过会,储备大项目较多的券商显然受益。这一结构调整也在带来投行业的大洗牌,强者愈强的趋势更加明显。

大券商分食“大块头”IPO项目

今年以来,小米、药明康德、360等“大块头”企业上市造富的神话频频上演。在这些企业大摆庆功宴的同时,背后的保荐机构也是最大赢家。

小米集团拟在香港上市,联席保荐人为中信里昂证券、高盛、摩根士丹利。

“闪电”拿IPO批文的无锡药明康德联席主承销商为华泰联合和国泰君安。

借壳江南嘉捷的三六零科技辅导机构为华泰联合。

过会仅用36天,创造A股最快纪录的富士康,保荐机构为中金公司。

一个值得注意的特征是,这些大型项目的保荐人都集中于头部大型券商。

另据记者统计,今年首发项目募资资金超过10亿元的项目有13个,其承销保荐费用累计超过亿元。13个项目中,中信建投占据4席,华泰联合证券占据2席,其他则被中金公司、中信证券、国泰君安、国信证券等分食。

这一特征在今年已过会但仍未发行的拟上市公司中体现更为明显。据统计,目前已过会但未发行企业有23家,而其中2017年净利润过亿的企业就有17家。

17家企业首发项目的承销保荐中,招商证券占得4席,中金公司、华泰联合、兴业证券、中信证券分别占得3席,国泰君安、中信建投分别占得2席,此外,银河证券、高盛高华证券、瑞银、南京证券、东方花旗成功博得一席。

中信、中金、中信建投在会IPO大块头最多

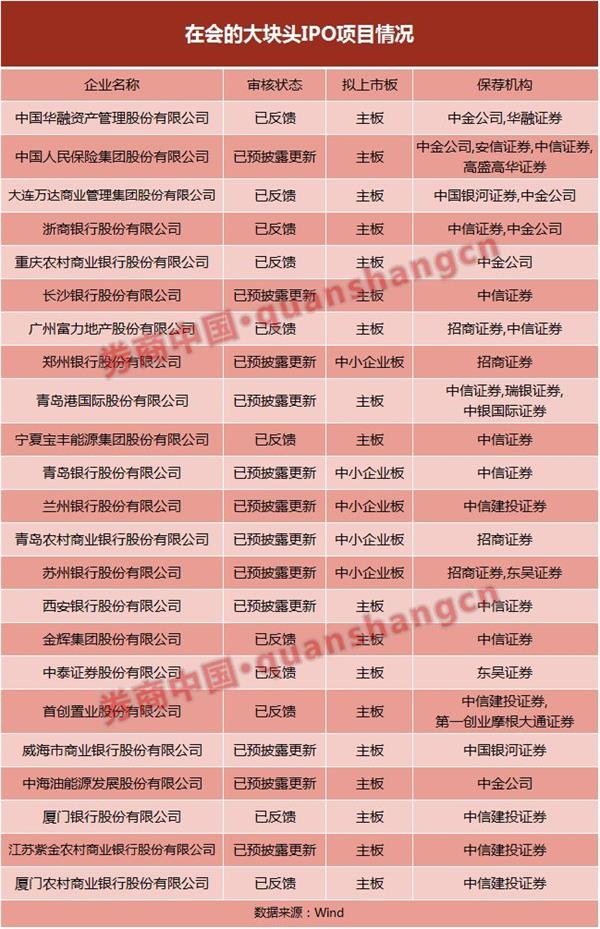

券商中国记者梳理统计295家在会IPO项目,以2017年上半年净利润超过5亿为标准(部分公司未在2018年进行预披露更新,无法提取2017年全年净利润),共有23家大块头公司在排队等待过会。

这些大块头公司中,以金融业为主,其次是房地产业。而在保荐机构中出现次数最多的,则是中信证券、中金公司、中信建投。

中信证券共参与了9家公司的保荐工作,包括单独承销和联席承销。参与保荐的项目有:人保集团、浙商银行、长沙银行、广州富力地产、青岛港国际、宁夏宝丰能源、青岛银行、西安银行和金辉集团。

中金公司共参与了6家公司的保荐工作,分别是中国华融资产管理、人保集团、万达商业、浙商银行、重庆农村商业银行和中海油。

中信建投参与了5家公司的保荐工作,分别是兰州银行、首创置业、厦门银行、江苏紫金农村商业银行和厦门农村商业银行。

招商证券则出现了4次,包括独立保荐郑州银行和青岛农村商业银行,联席保荐广州富力地产和苏州银行。

投行正现四大变化

南方一家大型券商资深投行人士总结了今年投行业的四大变化:

一是,今年监管重视收入、利润规模大的,能服务于实体经济的企业,大块头的项目容易过会。

二是,产业选择上,金融类的大项目比以前更易过会,但娱乐类的大项目依旧不太容易。

三是,大块头项目越来越向头部集中,马太效应凸显。以往行业排名前二十的券商都会拿一些大项目,现在开始集中至前十,甚至是前五的券商。

四是,今年投行的业绩分化会非常严重,很多小券商的投行业绩可能会很不好看。

“原来投行的项目做的是市场容量,项目数量多,大家的业务都还可以,各有特色。但是当政策风向转变为倾向于大项目后,马太效应就非常明显了。今年小券商投行裁员的会越来越多。”上述大型券商资深投行人士告诉券商中国记者。

事实上,大块头企业上市青睐大券商作为保荐机构的情况并非新事,越大的项目对中介机构的品牌、过往业绩、行业经验等要求越高。中小券商拿一些特色类的小项目,虽然融资金额低,但承销费比例比较高,一个小项目和大项目做下来,差距也不会非常大。但现在,小项目难以过会,大项目又没有储备,中小券商投行的日子无疑要更加难过。

据记者了解,一般券商的承销费会有一个保底价。比如,一位投行人士介绍,他们公司的IPO承销费保底是1000万,即便是再小的项目,也要拿到1000万的承销费才做。而承销费的比例也是随融资金额的递增呈现递减趋势。他介绍,5-10亿的融资额,承销费在5%-7%之间,10-20亿的融资额,承销费在3%-4%之间。

“现在净利润在3-5亿的大项目基本是大券商拿得多,但是1个亿左右的项目中型券商和大券商拿的差不多的。主要是两三千万的项目不怎么能上了,这对我们是影响很大的。”华东地区一家中型上市券商投行人士告诉券商中国记者。

该人士表示,今年不论是IPO还是再融资、并购重组,整体都不太好做,压力很大。中期来看,大券商拿一些大项目优势还是非常明显的,但再看长远,过一两年,资本市场还是要回归支持实体经济、培育中小企业的道路上来,中小项目还是有机会的。而大券商真正的优势在于研究能力和股票定价能力,这类优势现在还尚未体现出来。