兆易创新17亿收购思立微100%股权

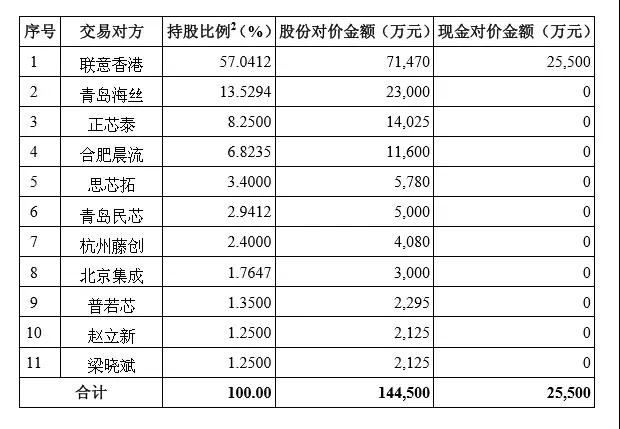

1月30日晚间,北京兆易创新科技股份有限公司(以下简称“兆易创新”)发布《发行股份及支付现金购买资产并募集配套资金预案(摘要)》的公告,公告表示,兆易创新拟通过发行股份及支付现金的方式购买联意香港、青岛海丝、正芯泰、合肥晨流、思芯拓、青岛民芯、杭州藤创、北京集成、普若芯、赵立新及梁晓斌合计持有的上海思立微电子科技有限公司(以下简称“思立微”)100%股权;同时,兆易创新还拟向特定投资者发行股份募集配套资金,募集资金总额不超过107,500万元。

本次募集配套的资金将用于支付本次交易现金对价、14nm工艺嵌入式异构AI推理信号处理器芯片研发项目、30MHz主动式超声波CMEMS工艺及换能传感器研发项目、智能化人机交互研发中心建设等项目。

思立微主营业务为新一代智能移动终端传感器 SoC 芯片和解决方案的研发与销售,主要产品包括触控传感器、指纹传感器等相关电子元器件,其产品广泛应用于智能移动互联网终端,产品市场具有较高技术壁垒。截至目前,上海思立微控股股东为联意(香港)有限公司,实际控制人为自然人程泰毅。

经初步评估及各方确认,标的资产截至基准日的预估值为170,000.00万元。经兆易创新与交易对方协商,参考上述预估值,标的资产的交易价格暂定为170,000.00万元。

交易方式为兆易创新以发行股份及支付现金相结合的方式收购标的资产。其以发行股份方式向交易对方购买其所持标的公司85%的股权,以现金方式向交易对方中联意香港购买其所持标的公司15%的股权,其中现金对价部分来自于本次配套融资项下的募集资金。

兆易创新目前是中国大陆领先的闪存芯片设计企业。根据中国半导体行业协会数据,自2012年以来,兆易创新为中国大陆地区最大的代码型闪存芯片本土设计企业,也是最大的串行NORFlash设计企业。

对于本次收购,兆易创新表示,拟通过实施本次重大资产重组,进行有协同效应的产业收购和企业兼并,加快产业优质资源的有效整合。在主要产品方面,本次交易前,上市公司主营产品以 NOR FLASH等非易失性存储芯片和微控制器 MCU 芯片为主,标的公司为国内市场领先的智能人机交互解决方案供应商,产品以触控芯片和指纹芯片等新一代智能移动终端传感器 SoC 芯片为主。本次交易有助于上市公司丰富芯片产品线,拓展客户和供应商渠道,在整体上形成完整系统解决方案。

三年累计净利不低于3.21亿元 思立微能否完成业绩承诺?

更值得注意的是,交易双方还制定了业绩承诺方案,方案显示,承诺标的公司在2018年度、2019年度和2020年度经审计的扣除非经常性损益后归属于母公司的净利润累计应不低于 32,100万元。

也就是说思立微在未来的三年内,每年平均净利营收将要高于1亿元。而在承诺期届满后,若思立微实际净利润累计数未达到承诺净利润累计数,交易对方应就有关差额部分进行补偿。

根据公告披露,思立微近两年及一期未经审计的2015年度、2016年度以及2017年1-10月的归属于母公司股东净利润分别为1,808.87万元、-230.30万元和2,233.20万元。按照此营收来看,对赌后,思立微要完成每年一亿多元的净利润业绩,可能吗?

思立微业务包括触控芯片和指纹芯片,在指纹芯片领域,随着指纹识别的进一步渗透,产业链步入成熟阶段,竞争越发激烈,价格战从2016年延续至今。据悉,2015年平均价格下降为不到23元/颗,而2016年平均价格再度下降,不足17元/颗,而到2017年初时,芯片价格一路下探至1美元以下,各家芯片厂商的毛利率更是断崖式下跌。

近日,指纹芯片龙头企业FPC就因营收不济,准备大幅裁员至45%。更有业内人士表示,今年不少二三线指纹芯片厂商将面临淘汰出局的惨状。

思立微作为二线厂商的代表,自切入华为供应链后稳居行业第三,2017年1-11月其指纹芯片出货量为53.06KK,远低于同期的FPC。而在今年FPC裁员后,思立微还能实现高于1亿元的净利营收吗?

对此,笔者连线一位指纹芯片的业内人士,他表示,思立微2018年实现大幅营收的困难较大,但是也不是说没有。比如新的产品线或者更高毛利率的产品出现将助推其业绩提升。此外,还有一点在于,为顺利完成收购,兆易创新会将资源向思立微倾斜,助其完成对赌协议。

而对思立微而言,为完成对赌协议,思立微也会努力提升营收,避免赔偿。目前思立微的主要客户为华为,客户群较为优质,但客户群单一同时也是其风险所在。

另外,在触控芯片领域,思立微凭借COB市场的绝对领导地位,在平板市场也有较好的发展条件。

此外,值得注意的是,兆易创新收购思立微后,对双方来说,都是双赢。该业内人士还表示,对思立微来说,因为背靠兆易创新,其品牌端客户加深对思立微的信心;而对兆易创新而言,收购思立微也能借助思立微加强对品牌端市场的进攻。同时,也将一定程度上补足兆易创新在传感器、信号处理、算法和人机交互方面的研发技术,提升相关技术领域的产品化能力,为兆易创新进一步快速发展注入动力。

因此,总体而言,思立微在未来三年内能否完成对赌业绩,可能性都存在。但在承诺期内,双方都将为此合作受益。

最后,兆易创新收购思立微作为2018年指纹芯片领域里的开年大事件,对其他指纹芯片厂商有何影响?

对此,该业内人士认为,此合作对其他厂商来说看,可能并不是个好消息,一是在于,兆易创新与思立微联合进攻品牌端客户,让其他厂商进入品牌端客户的难度增强。二是思立微作为国内走在前列的指纹芯片厂商,放弃IPO,直接走被收购通道,此形式让其他试图融资的厂商望而却步。更为重要的是,根据思立微的销售额及客户群来看,此收购也给了其他后续可能出现的收购案例一个公开的参考价格,让其他厂商的上升空间受限。手机报/张燕芬