2017年,整体内存产业不论DRAM或NAND Flash,都度过了一个黄金好年,那么2018年可否持续荣景呢? 综合目前业界的看法,DRAM热度可望延续,供不应求态势依旧,但NAND部分,恐怕就不会那么乐观了,由于大厂3D NAND良率大跃进,供给过剩问题已经提前在2017年第四季引爆,至少2018年上半年恐怕都不会太理想, 最快2018年第二季供需平衡,第三季再度供给吃紧,届时产业由悲转喜。

DRAM无新增产能

首先就DRAM部分,以大方向来说,2018年在Fab端并无新增产能,顶多就是制程从2X奈米推进到1X奈米或是1Y奈米,带动位的成长。 市调单位集邦科技更直接表示,2018年各DRAM厂资本支出计划都倾向保守,新增投片量约5~7%,这些新增产能都来自现有工厂产能的重新规划与制程转进。

此外,集邦也提到,随着智能手机内存容量升级,以及服务器、数据中心需求强劲, 2018年DRAM需求将成长约20.6%,供给端方面,预估将提升19.6%,为此,就整体面来看,2018年整体DRAM产业供需持续吃紧无虞,也因此,2018年各大DRAM厂商,包括三星、SK海力士、美光, 甚至是台湾的南亚科、华邦电持续稳健获利不成问题。

但目前在DRAM端有两点要留意与观察,第一、虽然2018年整体DRAM端无新增Fab的产能出来,但是三星有意在平泽(Pyeongtaek)兴建第二座12吋厂,SK海力士也将在无锡兴建第二座12吋厂, 这两大厂的新厂产能最快2019年才会开出。

只是韩媒持续报导,三星将在DRAM端持续扩大产出的消息,不断动摇市场对DRAM产业的信心。 韩媒不断提到,三星在平泽厂区的半导体厂是两层楼建筑,二楼无尘室将近完工,这些空间将投入DRAM的扩建,但根据内存业者的透露,这两层楼中,有一层是投入3D NAND的扩产,至于另外一层楼中, 有意置入月产能五万片的DRAM产线,只是设备商也透露,三星还没下单采购设备,因此所谓新增五万片的DRAM产能想在2018年就开出,真的很困难。

服务器内存合约价续涨

第二个观察点是,DRAM种类繁多,包括Commodity、Specialty、Mobile、Server等DRAM,因为彼此间有产能排挤效应,究竟在2018年,哪几种会最缺,价格涨幅最大,市况还不明朗, 因为国际三大DRAM厂,三星、SK海力士与美光,尚未揭露2018年的产品组合。

但市调单位集邦科技已经提前预测,2018年最缺的会是Server DRAM。 集邦认为,数据中心的服务器需求与日俱增,2018年服务器内存的成长率将达28.6%,续居内存各大产品线之首,带动价格上涨,主要原因包括第一、Intel与AMD新服务器平台转换推波助澜,以及第二、 北美网络服务业者如Google、Amazon Web Service、Facebook与Microsoft Azure在新数据中心建案上的需求。

而光是2018年第一季,服务器内存合约价将再上涨约5~8%,届时主流模块报价方面,一线厂32GB服务器模块将达300美元大关,二线厂更会高于此价格,使得2018年第一季度价格将会维持在相对高点。

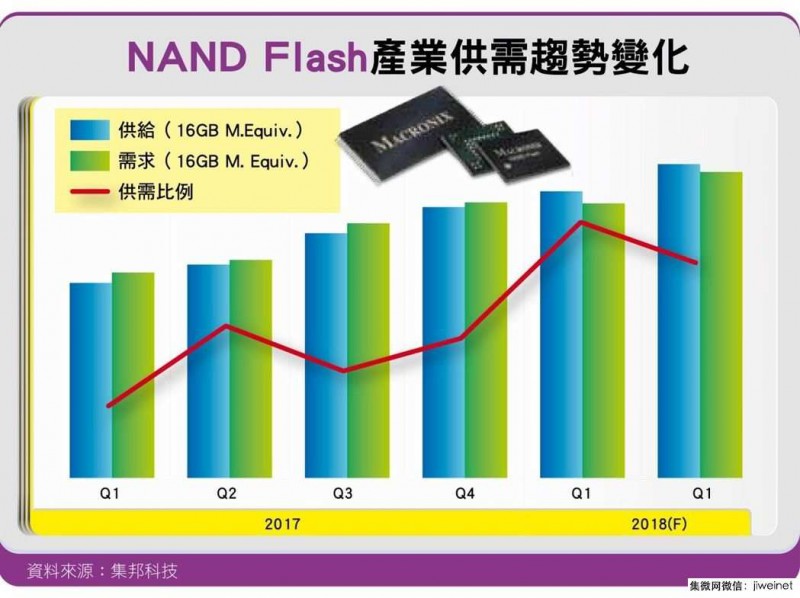

2018年NAND产业怎么看? 业界多估「先下后上」,而与NAND产业连动性最高的群联董事长潘健成估第一季价跌需求增,第二季报价回稳,第三季供不应求。 而其实,因3D NAND良率终于快速上升,尤其64/72层3D NAND纷纷量产,并已优先应用于SSD产品线,120GB的SSD在2017年12月中旬就跌破2017年年初的起涨价,通路商开始大举抛货,报价下看30美元。