据手机报在线观察,早在2016年,铜价从3月份就开始上涨,领涨者主要是国内第二大铜箔基板厂商建滔化工.截至年底,无论是锂电池铜箔片和标淮型铜箔片已经处于有价无市的状态.到了2017年,铜箔片/覆铜板涨价的状况依然没能缓解!归因于铜箔片/覆铜板涨价,促使PCB板厂商价格也是水涨船高!此前手机报在线曾多次报道,PCB厂商建滔积层板和建滔化工不断涨价,促使营收和股价也一路高涨!

早在2016年,在部分铜箔同业早已不堪长期低价关厂及部分铜箔转向电动车所需锂电池,供应印刷电路板(PCB)、铜箔基板(CCL)所须铜箔持续供不应求.据中国化学与物理电源行业协会数据显示,包括铜箔、电解溶剂、钻盐等锂电池原材料产品价格上涨十分明显,部分产品价格上涨幅度甚至达到了50%.而覆铜板同样受到锂电池以及汽车市场影响,导致缺货涨价!

生益科技作为国内知名覆铜板生产厂商,而覆铜板也处于缺货涨价状态,促使其营收也是大涨,据其前不久公布第三季度财报显示,今年前三季总营收达到了77.29亿元,与上年同期的61.09亿元相比同比增长26.50%,净利润更是达到了8.06亿元,与上年同期的5.00亿元相比同比增长61.32%!

早在11月2日晚间,据生益科技发布公告显示,公司与江西九江经济技术开发区签订协议书,意向投资20亿元建立覆铜板项目,以满足覆铜板以及印制线路板行业持续稳定增长的市场需求!日前,生益科技再度发布公告表示,公司将募资18亿元扩充覆铜板以及印制线路板产能!

铜箔/覆铜板缺货涨价 生益科技募资18亿扩充产能

11月21日晚间,据生益科技发布公告表示,公司将公开发行面值总额18亿元的可转换公司债券,期限6年.主要应用在高导热与高密度印制线路板用覆铜板产业化项目(二期)、年产1700万平方米覆铜板及2200万米商品粘结片建设项目方面,其中前者将投资10.12亿元,使用募资中的7亿元,后者将投资10.00亿元,使用募资中的9亿元!此外建立新的研发办公大楼将投资2.98亿元,统计三大项目投资总额将达到23.10亿元!

此次主要的两大项目建成投产后,将年产600万张复合基材环氧覆铜板(CEM-1)、 300万张复合基材环氧覆铜板(CEM-3)、120万张阻燃型环氧玻纤布覆铜板(FR-4)和300万米商品粘结片.并可实现年产覆铜板1700万平方米和年产商品粘结片2200万米!主要应用领域为汽车、智能终端、可穿戴设备、白色家电、工业信息、通信产品、服务器等高频高速产品应用领域.

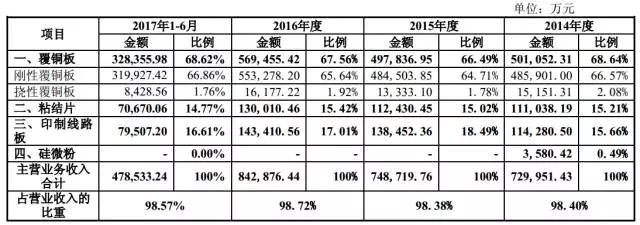

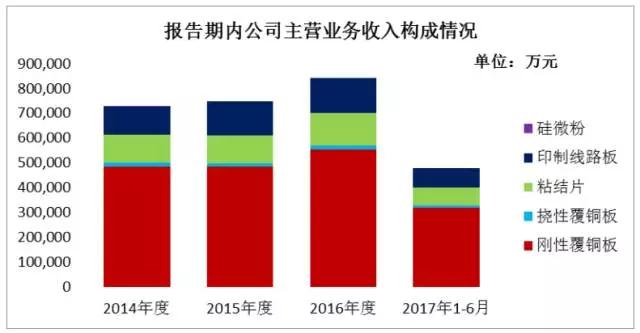

从生益科技主营业务来看,主要可划分为覆铜板、粘结片、印制线路板.2015年度,主营业务收入较2014年度增加1.87亿元,增幅为2.57%,主要原因是粘结片销量较上年增加313.99万米,增幅3.99%,带动销售收入增加1392.27万元;印制线路板销量增加158.72万平方英尺,增幅27.89%,带动销售收入增加2.41亿万;覆铜板销量较上年增加199.58万平方米,但由于销售均价下降,销售收入减少3215.36万元,但降幅较小,降幅为0.64%.

2016年,公司主营业务收入较2015年度增加9.41亿元,增幅为12.58%,主要原因是产品销量增加所致,其中覆铜板销量较同期增长1042.22万平方米,增幅为16.20%,带动销售收入增加7.16亿元;粘结片销量较同期增长1359.57万米,增幅为16.60%,带动销售收入增加1.75亿元;印制线路板销量较同期增长123.12万平方英尺,增幅为16.92%,带动销售收入增加4958.20万元.

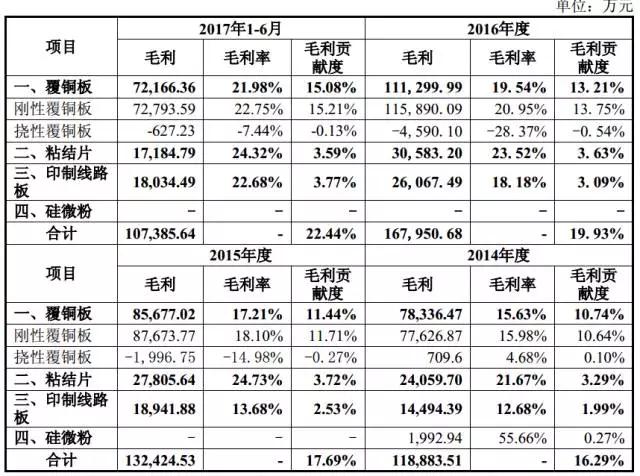

由上可知,覆铜板是公司最主要的利润来源.报告期内,覆铜板贡献的毛利额占主营业务毛利总额的比例分别为65.89%、 64.70%、 66.27%和67.20%.其产品毛利率的变动趋势直接影响主营业务综合毛利率的变动趋势.而据数据显示,其覆铜板的毛利率从2014年开始至今一直处于快速增长状态,从2014年的13.21%增长到今年上半年的21.98%!

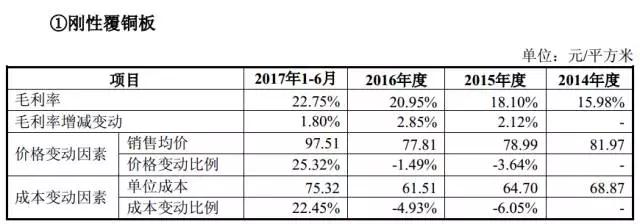

生益科技覆铜板产品具体分为刚性覆铜板和挠性覆铜板,其中刚性覆铜板是主要产品,报告期内占覆铜板的销售收入比重分别为96.98%、 97.32%、 97.16%和97.43%.刚性覆铜板2015年度毛利率较2014年度上升2.12个百分点,主要原因是:一、2015年公司产能扩大, 同时主要原材料价格下降,为了抢占更多的市场份额,公司适当降低了刚性覆铜板的产品价格,导致产品平均售价降低3.64%;二、主要原材料价格下降使该年度刚性覆铜板平均单位成本同比下降6.05%,且单位成本下降幅度大于产品售价下降幅度,最终导致2015年度毛利率上升2.12个百分点.

2016年度毛利率较2015年度上升2.85个百分点,主要原因是:2016年上半年原材料平均价格较2015年继续下降,2016年下半年原材料价格出现大幅上升,但整年来看,2016年度原材料均价仍低于2015年均价,导致公司产品生产成本继续下降,刚性覆铜板单位成本同比下降4.93%,而覆铜板产品价格下降幅度并不大,单位成本下降幅度大于产品售价下降幅度,最终带动刚性覆铜板毛利率上升2.85个百分点.

2017年1-6月度毛利率较2016年度上升1.80个百分点,主要是原材料价格上涨,公司调整了销售价格,销售价格较上年增加25.32%,而单位成本较上年增加22.45%,单位成本上升幅度小于销售价格上升幅度,带动毛利率上升.

而从生益科技上游原材料来看,主要为铜箔、树脂和玻璃布等,据生益科技表示,铜箔价格表现为“铜价+加工费”,过去几年因铜箔产能过剩迭加铜价长期低迷,部分铜箔厂商被迫关厂或减产,铜箔价格持续下降,2015 年新能源汽车爆发式增长,锂电铜箔市场供不应求,加工费一路上涨,铜箔大厂纷纷转产锂电铜箔,分流了部分标淮铜箔产能,导致标淮铜箔供给收紧,加工费上涨较多.2016年11月铜价大涨进一步推高了铜箔价格.由于铜箔扩产周期通常需要1-1.5年甚至更长,如考虑下游印制线路板囤货等因素,预计铜箔价格短时期内将维持高位.

铜箔明年恐怕产能过剩 汽车市场带动产业变革

众所周知,从去年开始到今年,覆铜板涨价已经成为行业共识,8月21日,全球最大覆铜板供应商建滔积层板再次发布涨价通知,即日起将旗下PCB板料(覆铜板)和PP(半固化片)分别涨价10元/张和10%.这是该公司进入7月后第三次发布涨价通知,前两次分别是7月7日和26日,加价幅度均分别为10元/张和10%.

而对于新增产能,公司表示,覆铜面板、玻璃丝及玻璃布的各项产能拓展计划均按预期时间表推进,预期将在今年年底前完工投产.现时,集团亦正与全球多家知名电池生产商加强锂电池铜箔的合作,大力研发更具经济效益的电池铜箔产品,并将适时增加相应产能.

此外,据建滔化工公告显示,受益于市场需求提升,覆铜面板及其上游物料供应出现短缺,覆铜面板各产品价格因而大幅提升,利润率也随之扩大;印刷线路板部门不断增加高附加值产品的生产,加大在汽车电子、高端通讯设备及智能家电等领域的销售.

同时,建滔化工还表示,进入下半年,电子产品市场步入传统销售旺季,覆铜面板需求显著增加,供应短缺的状况更趋明显,集团因而已再次上调产品售价.集团正加大高附加值覆铜面板的销售,新增产能亦将逐步释放,运营效益可望持续提升.而印刷线路板部门订单数目有可观增幅,高端线路板产能呈现供不应求.

据建滔化工和建滔积层板作联合公布.建滔化工预计,截至今年6月底止六个月的净溢利将较去年同期增长超过30%.主要由于多个部门的利润率增长,即印刷线路板部门、化工产品部门,尤其是覆铜面板部门.

此外,建滔积层板预计,截至今年6月底止六个月的净溢利按年增长超过100%.主要由于建滔积层板集团制造及销售的产品之利润率增长.期内,市场上玻璃布等上游物料价格因供应收紧而大幅抽升,覆铜面板售价亦随之多次上调.

受到锂电池场所备货影响,铜箔价格出现大幅度上涨,因为铜箔性能的好坏直接决定了动力锂电池的性能,此外,铜箔的精度、一直想和性能对锂电池的影响也很大,相对电子级铜箔,锂电池对铜箔的生产工艺和性能要求要更高,但是,新增锂电池铜箔产能受到建设周期长、生产工艺壁垒高、设备特殊、投资大等多方面的影响,导致锂电池铜箔片的供需关系存在矛盾性.

据悉,铜箔是锂电池负极集流体,在锂电池成本结构中占比约4%—6%,新建产能将集中在2017年到2018年释放,这也就是说行业供给缺货或许将持续到2018年.而铜箔还是覆铜板的关键材料!

据手机报在线(http://www.shoujibao.cn/)了解到,在原材料短缺的情况下,下游的覆铜板企业有望借助较高的话语权通过提高价格加强盈利能力,一般而言,覆铜板的成本结构汇总中铜箔占比40%—50%,其余成本包括玻纤布、树脂和人力成本等,以之前铜箔平均涨价30%、覆铜板涨价20%来看,覆铜板相应的毛利提高了3%—7%,如建滔铜箔涨价幅度在30%左右.

而覆铜板从去年年中到年底,价格已经调整了三次,每次都是上涨8%—10%左右,累计涨幅已经接近铜箔,这将促使覆铜板的毛利率提高5到8个百分点.相对而言,PCB厂商要分散一些,且同质化现象严重,在这种情况下,PCB厂商涨价的能力相对较弱,不过,铜箔的持续涨价依然将推动市场份额向PCB大厂聚集.

从铜箔和覆铜板来看,两者最终都主要流向PCB厂商和锂电池厂商!主要是受汽车市场影响!汽车电子铜箔基板面积剧增,预估每台车铜箔基板面积将从目前的0.5平方米增加至2平方米,若以每年全球汽车销售量约1亿台估算,可望增加1.5亿平方米的铜箔基板用量,去年铜箔基板全球销售量约7亿平方米,预估2020年将可成长至10亿平方米,以1亿平方米的铜箔基板约使用7万吨的铜箔使用量推估,未来车用电子铜箔基板一年将增加约10.5万吨的铜箔需求量,但实际上,当前的产能完全不能满足市场需求.

幸运的是,自去年下半年供不应求的铜箔恐怕会出现逆转的情况!受到客户端库存偏高且市场需求疲弱影响,金居开发保守看待今年第4季及明年的产业状况,金居开发坦承,第4季营运有压力,希望第4季合并营收能维持第3季水淮,由于大陆铜箔厂新产能陆续开出,金居开发也谨慎看待明年产业状况,明年铜箔产业恐再度出现供过于求,不过金居强调,公司努力成为“最佳化应用铜箔制造及服务厂”,希望未来营运表现能优于产业变化.

随着新能源车及全球电动车热潮,铜箔厂大量转至生产锂电池铜箔,致使铜箔自去年中出现供不应求,铜箔及铜箔基板厂业绩亦自去年第2季起展现强劲成长力道,金居开发今年第2季税后盈余达3.52亿元,每股盈余为1.68元,创下单季历史新高,不过,由于今年大陆新能源车成长力道不如预期,且上半年预期铜箔缺货,下游厂商积极备库存,而下半年电子旺季来临却需求疲弱,导致铜箔库存调节压力大增,加上大陆铜箔厂新产能陆续开出,铜箔产业供需状况恐出现逆转.

不过,也有说法认为,在业界人士看来,铜箔除了市场方面的影响以外,还有自身的一些原因:1、铜箔的电镀工艺会产生废水,有些地方不支持设铜箔厂,而支持设厂的地区环评需要很长时间;2、设备订货困难,关键设备要到2018年后才能供货.以阴极辊为例,做得比较好的是日本,但仅有几家能做,缺货非常严重; 3、铜箔属相对封闭的行业,技术型人才本来有限,重新培养又需要时间,扩建项目可能面临人才缺乏难题;4、铜箔又属资金密集型行业,扩建一个产能1万吨的厂需要4-5亿的资金投入,加之买原料铜需要现金,所以资金可能要淮备6-7亿元,没有雄厚资金的企业根本支撑不起扩建.如果从这一点来看,明年或许并不会出现产能过剩的情况!

关注新能源汽车市场可知,从近两年来看,受到国家政策影响,从供应链角度来看,无疑这是一块巨大的肥肉,是以从去年开始,很多供应商都开始大力布局该市场,投资金额令人乍舌.受益该市场的不仅仅是上游原材料厂商,还有PCB厂商,如东山精密,其今年前三季度的营收与净利均翻倍!

除去铜箔片、覆铜板市场受到汽车市场影响巨大以外,手机供应链受到汽车市场从而引发产业变迁的还有MLCC、无线充电等市场,究其背后的原因,一方面在于汽车市场需求量与以往相比在并不长的时间内快速扩大,而另一很重要的原因,则在于与手机等消费类电子市场相比,汽车市场的净利空间要远远大于手机等消费类电子市场.

受汽车市场需求影响,除了生益科技大力扩充产能以外,MLCC大厂风华高科同样在扩充MLCC产能,也主要是面向智能手机以及汽车等市场,一方面,日韩厂商技术升级产能转移为国内MLCC厂商留出了一片空白,另一方面,也在加速向汽车市场进军!

从铜箔、覆铜板、MLCC等产品来看,最终的原因都在于汽车市场!其中前两者主要是由于前些年市场一直处于比较淡,随着汽车市场的需求提升,促使产能严重不足,相关企业纷纷增加产能,而对于MLCC来说,其中很重要的一个原因在于海外厂商技术的升级,通过技术升级进一步拉开与国内企业之间的距离,进一步提高盈利能力,这一点在手机供应链很多领域都是如此,诸如OLED面板等!当然,这对于国内厂商而言,同样也是一次壮大的机会!