原标题:印度手机厂商为何在自己国家打不过中国企业?

编者按:本文来自网易科技,编译:乐邦;36氪经授权发布。

9月15日消息,IDC的数据显示,中国手机厂商在印度智能手机市场的合计份额已经超过50%。而短短两年前,Micromax、Karbonn Mobiles等印度本土厂商还合占54%以上的份额。它们为何会在本土市场不敌中国厂商呢?印度媒体Gadgets 360近日撰文进行了深度解读。

以下是文章主要内容:

“政府应当为自己的人民提供更多的支持。”印度科技公司Intex Technologies创始人纳伦德拉·班塞尔(Narendra Bansal)今年早些时候恳求道。不到两年前,按销量计算,该公司是印度第二大手机厂商。除了班塞尔以外,另有数位来自印度智能手机厂商的高管对于过去两年他们的市场份额流失到中国公司那里感到非常气愤。

班塞尔——以及Micromax、Karbonn Mobiles等其它印度智能手机厂商的CEO——指摘中国智能手机厂商在印度倾销低价智能手机,让本土公司变得更难存活。那些CEO们指出,政府应当针对该类手机实施“反倾销”关税。“每一个小孩都需要得到父母的关怀备至。”班塞尔当时说。

在过去的两年间,印度智能手机厂商有大约35%的市场份额流失到中国公司。就在两年前,根据市场研究公司Counterpoint的数据,Micromax、Karbonn Mobiles、Lava和其它的本地厂商仍合占54%以上的市场份额。IDC的数据显示,在截至今年6月的季度里,中国公司在该市场的占有率突破50%关口,为进入印度市场以来的第一次。

在某种程度上,印度智能手机公司的强烈抗议,等于是公开承认自己无力反击中国品牌商——在营销推广力度、手机零售价的削减和拥抱在线销售战略上,它们都比不上中国的厂商。但要深入理解该市场为什么会风云突变,你得先了解下印度手机市场的历史,以及那些公司之间的关系变化。

打造“印度”品牌

10年前,正当苹果准备发布第一代iPhone之时,印度的手机店仍然摆满功能手机,智能手机距离它们还有几年之远。Converence Catalyst创始人兼合伙人加亚斯·科拉(Jayanth Kolla)指出,在中国大陆和中国台湾这两个全球最大的电子产品制造中心,功能手机的增长呈现放缓。他说,与此同时,两地的设备制造业务均开始出现商品化,致使公司的利润空间微乎其微。“该业务在那些地区成了家庭式工业了。任何小公司都能够轻易尝试制造手机。”他补充道。

正当苹果联合创始人史蒂夫·乔布斯(Steve Jobs)尝试变革整个智能手机行业之时,印度手机行业的大本营也在探索某种革命性的想法。多年来,这些公司一直充当诺基亚、摩托罗拉、索尼爱立信、LG等公司的分销合作伙伴。

它们现在自行制造功能手机吗?高管们心存疑惑。科拉说,Micromax、Spice、Lava和Jaina Group(后来更名为Karbonn Mobiles)纷纷进入OEM(贴牌生产)领域,是印度手机行业史上的一个里程碑时刻。数家印度品牌商与中国ODM(原始设计制造商)合作探索“白色标签”交易,即一家公司设计和制造手机,另一家公司在手机上贴上自己的品牌。

这些中国ODM带来了两个领域的专业知识:首先,它们能够以空前低的价格制造出功能手机,给印度厂商带来强有力的武器,来反击来自诺基亚、摩托罗拉以及数家其它拥有自家制造工厂的国际巨头的产品。

其次,Micromax和其它的印度厂商能够在短得多的时间内将新产品推出市场。诺基亚和其它的公司通常要花一年多的时间完成概念化、制造和将手机推出市场的周期。相比之下,据科拉称,中国ODM能够在3个月甚至更短的时间内完成那个流程,将存货移交给印度智能手机厂商。

由此,在印度“倾销”廉价功能手机,快速收割市场份额的趋势应运而生。Micromax和其它公司开始花大钱展开营销推广,瞄准了印度人最喜欢的两样东西:板球和宝莱坞。

然而,没过多久,这些公司的股东和消费者开始传来抱怨声音。所有的这些功能手机看上去都没什么两样。投资者不断建议那些公司在研发方面展开重大投资,以此来实现差异化竞争。

没有产品人才

然而,据一位曾供职于其中一家公司的本土高管称,它们面临的问题要深层得多。他指出,Micromax和其它的印度本土公司没有合适的人才团队去领导它们,高层都是些生意人,没有人拥有产品研发的经验或者专业知识。

Micromax 的四位联合创始人

“问题在于,Micromax创始人团队没有一个属于产品人才。他们拥有市场营销和分销方面的专业知识。”该高管说道。但正当物色合适的产品领导者的行动启动之时,另一样东西进入了人们的视野:智能手机。

到2010年末和2011年初,市场需求开始转向智能手机。那改变了一切。首先,它将大多数的印度公司置于与当时的国际巨头一样的公平竞争环境当中:它们全都在试图找到攻克智能手机的秘诀。但与此同时,据知情人士称,Micromax和其它印度公司的投资者仍然在不断呼吁它们进行研发方面的投资。

在进入智能手机领域之时,印度品牌商推出了一项奠定该行业未来几年基调的功能特性:双卡双待。当时,印度的流量和电话费用比现在要昂贵很多,人们常常更换SIM卡来节省开支。根据Counterpoint的数据,时至2017年,印度出货的智能手机超过90%配备双卡双待功能。

Micromax和其它的印度公司进一步利用其与中国ODM的关系,开始在本土提供低价智能手机。这些手机相当畅销,因为很多的印度人都想要获得他们的第一台智能手机,但那些设备看上去还是没什么不同,硬件配置和软件功能都十分相似。

市场对低价手机需求高涨,印度智能手机厂商们能够从中获利。在2010年末至2011年中期,这些公司在智能手机市场的合计份额不到10%,到2015年该数字攀升到50%以上。由此,它们终于进入了良好的经营状态。

之后,转折点出现。

经过数年的持续增长,中国智能手机市场趋于饱和,华为、金立、小米以及其它的本土公司难以保持增长步伐。因此,这些公司很多都开始着眼于国外市场:印度、印尼以及其它的一些地区很快就成为了它们的焦点市场。

印度对于多家中国公司而言是理所当然的选择,尤其是vivo、OPPO和金立,因为它们之前就是Micromax和众多其它印度公司的ODM合作伙伴。“它们非常清楚印度消费者想要哪些类型的智能手机。凭借在中国这一全球最大的智能手机市场的多年经营经验,它们已经知道该实施哪种发展战略。”Converence Catalyst的科拉指出。

在最初的几个月里,印度智能手机厂商们对于本土市场竞争加剧并没表现出多大的担忧。事实上,在去年的Rise大会上,Micromax联合创始人维卡斯·杰恩(Vikas Jain)宣布计划进入中国,意欲与中国厂商正面交锋。

然而,没多久,随着更多的智能手机厂商(比如小米)开始进军印度,开始在该国开疆辟土,本土厂商变得十分恐慌。它们终于开始引入来自其它公司的专业人才。例如,Micromax招来三星和Airtel的前资深高管维尼特·塔内加(Vineet Taneja)。

那些公司的经营状况本应有所改善,但实际上并没有。像塔内加这样的高管能做的其实并不多。据数位要求匿名的高管和内部人士透露,那些高管的权力受到了限制。

“那些高管的角色,或者公司发展方向,或者专业管理的方式,从来都是不合乎情理的。”其中一位消息人士称。他们称,说到底,还是创始人说了算,就连小事情他们都要做主。消息人士说,当时的印度第一大手机厂商的文化“离经叛道”,要想在未来取得成功,Micromax就应当改变那种文化。

中国品牌商提供原创设计

“到2015年,智能手机开始商品化。市场竞争俨然成了一场配置比赛。”一家印度智能手机厂商的前高管指出,“中国公司已经在自己的国家亲身见证过智能手机市场的发展。因此,它们更有经验,更加聪明,有的还财力雄厚。”

然而,在一名匿名人士看来,真正驱动中国厂商取得领先的原因是,“中国人非常积极地通过设计来实现差异化竞争。中国人只会投入大量的资金展开市场营销的说法是错误的。如果你没有好的产品,你投放再多的广告也卖不动。如果你看到一款vivo手机是采用特定的形状和尺寸,你肯定找不到形状和尺寸一样的OPPO手机。我是说,它们是有抄袭,但它们不会提供与别人完全一模一样的功能特性。”

“那是根本的差异所在。在印度,我们非常擅长规模化。我们把别人的东西抄过来,然后将它们做得更加便宜。通过共享分销和广告推广,我们很快就能将一款产品规模化。但看看各家中国公司的成功,它们实际上并不是出售廉价手机,而是出售差异化的高价智能手机。它们有更高的利润率,且会将由此带来的丰厚收益用于市场营销和零售。”

该高管补充道,在印度公司当中,过往打造几乎完全一样的功能手机是常态。“印度公司没有显示出自主设计能力,这是像我这样的消费者弃用它们的产品的原因之一。它们不愿意进行相关的投资,不愿意着眼于长远的发展。它们会说,这是我们以前的做法,因此我们还将会这么做。”

“中国公司有着明晰的战略。我们印度人从来都没有什么战略。我们善于策略,我们不断抄袭其他人的东西。因此,当我们倒下的时候,其他人很快也倒下,也就不奇怪了。抄袭只能让你走那么远。通过装配采购自中国的东西,然后在本土出售产品,你可以赚两三年的钱。但那种模式注定要被颠覆。”

Micromax的一位内部人士透露,公司原来计划2016年投入巨资开发一系列独特的软件功能,但最终几位创始人为了节省运营支出取消了该计划。

从电商到线下布局

印度对于智能手机制造商而言仍然是一个巨大的市场。目前,印度12亿人口中约有3.5亿人拥有智能手机。根据IDC的数据,光去年,该国的智能手机出货量就超过了1亿台。

中国公司尤其独特的一项战略是利用电商。尽管大多数印度人仍偏向于通过线下零售来购买智能手机——据Convergence Catalyst称,仍有近80%的手机销量来自线下——但中国公司进入印度之初便进驻Flipkart、亚马逊印度、Snapdeal等电商平台。中国公司称,该举会有助于它们避免物流开支。“我们做了什么呢?我们的线下零售店遍布各地,但我们却开始生产仅在线出售的智能手机,比如Yu品牌手机。”Micromax的一位前高管说道。

小米位于印度古尔冈的新“小米之家”旗舰店与副总裁马努·库马尔·杰恩(Manu Kumar Jain )

不过,随着小米、vivo和OPPO开始在印度取得进展,它们开始奠定基础将其销售范围扩大到线下的实体店。小米目前在印度的10多个城市通过600多家零售店出售手机。上个月,该公司称它计划到今年年底触达30个城市的1500家零售店。该中国手机厂商正在确保它在线下零售店提供与Flipkart、亚马逊印度或者自家电商网站Mi.com一样的定价和支持服务。Mi.com已经成为了印度领先的在线购物门户网站之一。

OPPO和vivo在印度的发展战略要来得更加激进。据数家零售商透露,为了将触角扩大到二三线城市(仍是该国相对未被开发的地区),这两家品牌说服商户将它们的零售店更名为OPPO店或者vivo店,为此每月支付4万卢比(约合625美元)的费用。

此外,据零售商称,OPPO和vivo给零售商提供的利润率要比其它厂商高得多——在一些情况下高达30%。而行业标准则只有5%。因此,这些激励让零售商有了更多的理由去给它们的门店备OPPO和vivo手机存货,而不是印度品牌手机的存货。

“这只是金钱策略。”一位前Micromax高管称,“据我们估计,整个行业的每顾客获取成本为500卢比(约合8美元)。我们的模式略微不同,每顾客获取成本为200卢比(约合3.2美元),因为我们认为我们的创新品质要高些。”

他补充道,“但这些人(中国品牌商)来到印度以后,每顾客获取成本高达7000卢比(约合110美元)。光是赞助印度板球超级联赛(以下简称“IPL”),它们一年的支出就超过40亿卢比(约合6200万美元)。40亿卢比为Micromax一整年市场营销支出的两倍多。你要知道,Micromax的市场营销预算要超过Lava、Karbonn Mobiles和其它的印度公司。”

此外,OPPO和vivo还斥巨资聘请宝莱坞和板球的明星——包括荻皮卡·帕都恭(Deepika Padukone)、兰比尔·卡勒卡(Ranbir Singh)、阿莉雅·布哈特(Alia Bhatt)、赫里尼克·罗斯汉(Hrithik Roshan)和威亚特·科利(Virat Kohli)——来代言它们的智能手机,并赞助IPL等大型板球比赛。Vivo赞助IPL联赛五年的费用高达219.9亿卢比(约合3.42亿美元),该数字甚至远远高于巴克莱银行赞助英超这一全球最受欢迎的体育联赛的费用。

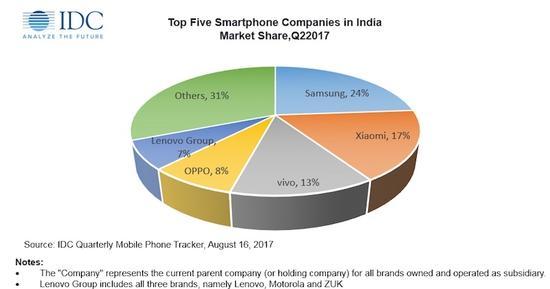

由于这些努力,中国公司们开始占得主导地位。IDC的数据显示,在截至6月的季度,小米在印度的市场份额达到17%,vivo占13%,OPPO占8%,联想占7%。三星仍然是该市场的龙头老大,份额达24%。

印度五大智能手机公司市场份额分布(数据来自IDC )

适应印度市场

所有在印度运营的中国公司都调整了它们的物流运作来更加符合本地政策。例如,它们参与“印度制造”项目,那是印度政府旨在鼓励企业在印度制造或者装配产品的一个项目。

这给印度创造了更多的就业机会。为了鼓励企业在印度制造产品,政府减免了数项进口关税。根据数家市场研究机构的数据,目前印度出售的手机接近70%在本土制造。

激发市场期望,是中国智能手机厂商另一个出众的地方。去年,Reliance Jio推出免费上网服务的时候,该公司吸引了数十万人涌向零售店。

Reliance Jio仅提供4G网络,因此它不兼容不支持LTE网络的智能手机。那时候,很多智能手机,尤其是印度手机厂商出产的产品,都不具备该项功能。“我们当时出售的手机最多支持3G网络。”Micromax创始人拉胡尔·沙玛(Rahul Sharma)最近接受采访时表示。

“但一夜之间,市场从3G转向了4G。当时,从未买过3G手机的人都想要获得4G智能手机,以便用上‘免费网络’。”他补充道。

对于中国手机厂商在印度的快速增长,金立执行董事阿尔温德·沃赫拉(Arvind Vohra)有简单得多的解释。“印度公司没能让消费者觉得它们拥有他们想要的手机产品,”他说道,“从消费者角度来看,他们觉得中国公司提供的是质量一流的优质产品。通过坚持把控产品质量,中国公司赢得了那种口碑。”

能重回正轨吗?

Micromax Canvas Infinity是该公司过去六个月以来在印度推出的第一款智能手机,这与该公司之前的“机海”策略完全相悖。2014年,Micromax推出了30多款智能手机。“我们扭转运营的速度要快于任何其它的公司。”该公司的CEO维尼特·塔内加在受访时表示。

“你得小心中国人。”Micromax的沙玛上个月发布Canvas Infinity的时候说。

“我们今年早些时候缩简了运营,专门研究了中国公司的战略,为我们自己赢得了一些时间。”沙玛在受访时称,“中国公司(特别是OPPO和vivo)一直在烧钱推广,对我们来说,那种时候跟它们硬抗显然毫无意义。”他补充道,“但现在,如你所知,它们的资金正在快速耗尽(据零售商称,OPPO和vivo过去两个月均减少了提供给零售商的激励),我们认为现在是时候发起反击了。”

沙玛说,公司仍然信奉给大众带来高端技术的理念。例如,该公司的Canvas Infinity智能手机拥有18:9比例屏幕,类似于三星Galaxy S8和LG G6旗舰机,尽管在性能上它跟后者显然不是处在一个级别上。“我们将会再一次向人们证明,我们是一家富有进取心的颠覆性品牌。”他补充道。

沙玛还驳斥了来自其它行业人士有关Micromax不进行研发投入的说法。他说,“我们对研发进行了大力的投资。我们是10多家公司和初创公司中唯一一家有这方面投入的公司。基础设施建设方面,我们是唯一一家拥有3家工厂的公司。而且那些都是大工厂。我们还在班加罗尔和北京分别设立了一个设计中心。”

被问到公司开始在中国出售智能手机的计划的最新进展时,Micromax另一位创始人维卡斯·杰恩表示那将会在今年发生,沙玛则称“公司的焦点目前放在印度市场上。”

一位Micromax前高管如是谈到沙玛的举措,“考虑到部分中国公司在印度大手笔投入的方式,等待时机,观望一段时间是非常明智的做法。如果你的公司能够先存活下来,接着你的其中一款产品爆红,那你就能够卷土重来。”

Karbonn Mobiles拒绝就此文发表评论。Lava Internationals发言人也没有回应置评请求。

Counterpoint分析师们预计,印度智能手机厂商今年将继续流失市场份额。那些公司的前高管以及金立的沃赫拉则对它们的未来前景表示看好。“如果它们开始在产品方面出现进化,那我看不出它们无法取得成功的理由。”沃赫拉说道。