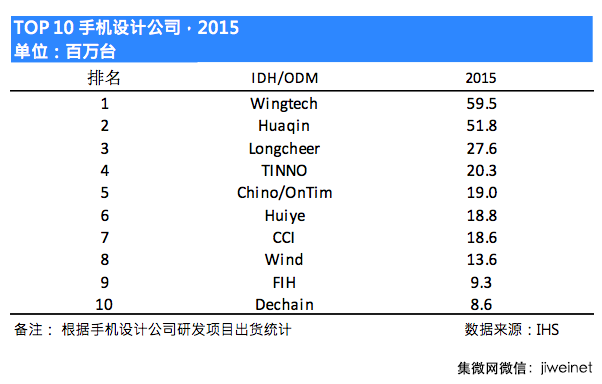

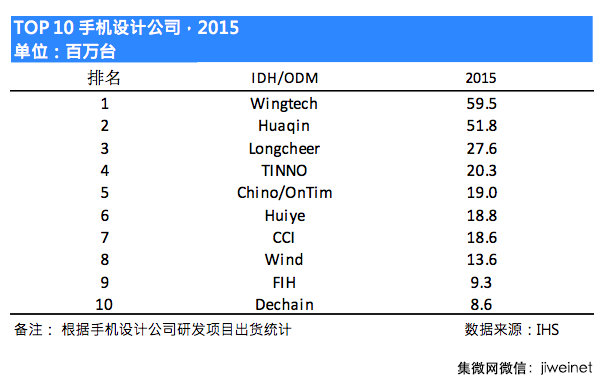

日前,国际知名调研机构IHSTechnology发布了2015年《手机ODM产业白皮书》。数据显示,2015年,闻泰凭借着与小米、魅族等品牌手机公司的成功合作,一跃成为了中国手机ODM公司的老大;华勤和龙旗总体出货分别排名第2,第3位。

2015手机ODM公司排名:闻泰第一、华勤和龙旗分列二、三名

在整体出货上,2015年,中国手机设计公司总体出货5.01亿部,包括智能机和功能机,相对2014年出货减少8.2%,但销售额同比上升15.8%。在出货价格上,手机设计公司出货的主力机型均价已经由500元以下机型向千元智能机转移。

具体出货数据上,闻泰整体出货达到5950万部,全部为智能手机。明星机型包括与小米合作红米2/2A系列,联想乐檬K3系列和魅蓝Note/metal系列以及中国移动A1系列,这些也是2015年中国市场千元智能机市场的主流机型。华勤和龙旗总体出货分别排名第2、第3位,对应的明星机型分别为华为畅玩系列和红米Note系列机型,2015年华勤和龙旗的总体出货分别为5180万台,2760万台。中诺/OnTim则是2015年手机设计公司的黑马,由于华为海外订单的起量,2015年智能机出货达到1900万台。

手机ODM行业的六大趋势

IHS不仅给出了2015年排名,还总结了目前手机ODM产业四大发展趋势。集微网根据IHS的报告,列出了未来几年手机ODM行业六大趋势。

趋势一:台湾手机ODM产业向大陆转移

台湾手机ODM产业在3G智能手机的切换过程中受到的冲击最大,由于主要客户Nokia、Motorola、SonyEricsson等销量下滑,华宝、华冠等在2007年出货达到巅峰后开始下滑。宏达电退出手机ODM业务,转而运营自主品牌。富士康、英业达等公司则是重心转向EMS代工服务。在EMS产业,品质管控和生产制造等关键环节,台湾公司仍然有着明显的优势。苹果手机的组装代工服务主要由富士康、和硕提供。

由于核心客户Sony、HTC、华硕、Acer等客户出货量的下滑以及项目订单开始转移大陆手机ODM公司、CCI(华宝)、FIH和华冠在2015年出货下滑严重、整体出货已经跌出前5。由于在成本竞争以及对于中国厂商支持方面的劣势,台湾ODM公司已经很难与大陆ODM公司争取订单,预计2016年CCI和FIH手机出货将会进一步下滑。而大陆公司闻泰已经成长为最大的手机ODM公司,在研发实力,供应链管理,品质管控等关键环节已经获得普遍认可,公司稳步的发展也正在逐步改变产业内对于中国制造的印象水平,手机ODM产业重心已经从台湾向大陆转移。

趋势二:客户深度绑定,聚焦精品策略

目前手机行业在技术上的突破已经遇到了瓶颈,产品上的同质化必然导致价格竞争的加剧。从2015年下半年品牌厂商已经认识到一味的价格战必然导致品质和体验的妥协,最终失去用户和市场。而华为、OPPO、VIVO的崛起可以看出,品牌厂商已经开始注重品牌溢价、用户体验、品质管控等综合实力的比拼。

从品牌厂商的策略看,未来手机ODM公司也必须注重对研发实力/成本/品质管控/生产制造等各个链条上都对客户的支持。而目前,品牌手机厂商集中资源研发中高端旗舰机型,将成本和质量稳定性要求较高的机型交由ODM合作开发已经成为趋势。中国厂商华为、小米、联想、魅族等公司全部将千元智能机项目委外与ODM公司合作开发。从闻泰研发的明星机型上可以看出,通过与客户的深度绑定,项目前期介入产品定义,合作研发精品机型,保证产品的先进性以及成本优势以确保产品上市后能够保持销量领先以及长的生命周期。

从出货比例上看,闻泰在2015年精品化策略上最为成功,随着精品机型的销量突破,可以保持整体出货稳定,同步降低研发、生产费用、提升利润。同样,2015年华勤和龙旗也实现了在精品机型上的突破。

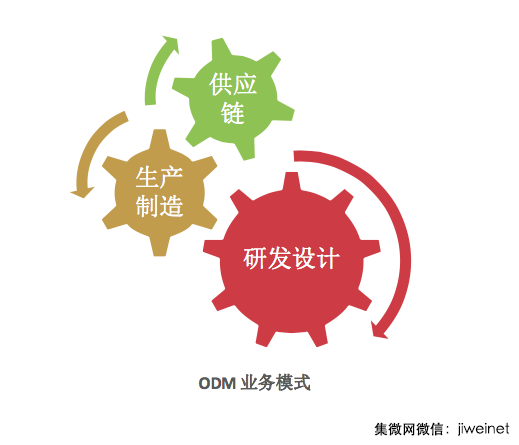

趋势三:供应链管理是手机ODM核心竞争力

2015年,中国手机市场出货逐步向Top10品牌集中,过去多数手机设计公司赖以生存的小品牌客户,以及白牌手机市场出货量急剧萎缩,功能机时代以销售方案或者主板(PCBA),收取设计费的模式受到冲击。根据闻泰、华勤、龙旗等设计公司运营模式,手机设计公司的运营模式已经由提供IDH(研发设计)向ODM(委托设计与制造)公司转型。

对于手机设计公司,ODM公司的垂直整合模式有助于提高竞争门槛,借助于研发,生产制造,供应链等一系列环节的把控能力,提供整机产品,提升利润。另一方面,在项目开发阶段,通过与自有工厂的生产流程优化,设计与工厂生产的磨合过程,有利于改善研发方案,提升生产效率,管控品质,同样可以降低研发成本。闻泰在2007年已经开始在浙江嘉兴自建工厂,积极向ODM公司转型。

ODM供应链的提升建立在对于市场的把控,出货量的提升以及对核心供应商的扶持,指导以及深度参与,从而实现在技术,品质或者成本上的优势,与客户供应链形成互相补充。供应链管控能力同样是闻泰的核心的优势,通过对于供应链的深度参与,闻泰可以提供综合方案或者推荐其核心供应商给客户,与客户的供应链形成优势互补。

趋势四:寻找手机之外第二极,IoT(物联网)布局开始

目前闻泰、龙旗、华勤等手机设计公司已经在物联网以及相关产品上布局,闻泰与联想、腾讯合作推出的乐檬微游戏机ministation已经于2015年12月份上市,借助联想品牌运营和腾讯的平台内容支持,闻泰在物联网产品上已经获得突破,目前闻泰在车联网、VR(虚拟现实)产品上都有布局;龙旗自有品牌37度手环在2015年上市且表现不俗,未来与小米合作开发的智能机器人产品同样值得期待;华勤也在同步研发智能机器人、VR以及笔记本等相关产品。

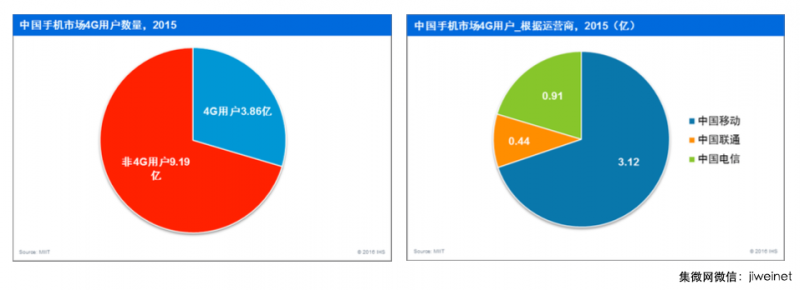

趋势五:未来3年4G换机需求是中国手机市场的主要驱动力

根据5G技术的布局规划,正式商用时间至少要到2018年,所以在未来的3年时间内中国手机市场总量将维持微弱的增长趋势,4G智能机的换机需求将会是中国手机市场的主要驱动力。

根据工信部数据,截至2015年12月底,中国手机4G用户3.86亿,非4G用户9.19亿。其中中国移动用户数量达到8.26亿,但4G用户数量只有3.12亿,中国移动2016年将大力发展4G用户,目标2016年4G用户达到5亿,相对2015年增长60%。预计未来3年内,运营商将加快推动其用户向4G的升级,对于手机厂商而言,庞大的换机需求将是中国手机市场业绩增长的主要驱动力,增长空间巨大。

趋势六:海外市场是手机ODM公司新的业务增长点

国内市场饱和,国内品牌厂商开始积极布局海外市场,其中东南亚已成国产品牌厂商争夺重点,其中印度凭借超过12亿的人口优势成为各大厂商争夺重点。继富士康在印度建设生产线后,联想、金立、酷派纷纷启动本地化生产。vivo印度工厂首期投资1.25亿人民币,已于去年12月开建。华为在印度泰米尔纳德邦建立工厂的提案已过印度政府通过,据称当前内部正讨论印度生产事宜。

为了保证出货及营收,中国品牌手机厂商千元智能机项目仍将会交由手机设计公司,未来的3年内品牌厂商委外订单出货比例将会持续增加。海外也成为手机ODM公司新的业务增长点。ODM公司也应该跟随主流品牌手机厂商脚步积极布局。ODM行业出货也会逐步向闻泰、华勤、龙旗、中诺/OnTim以及天珑等Top5ODM公司集中。

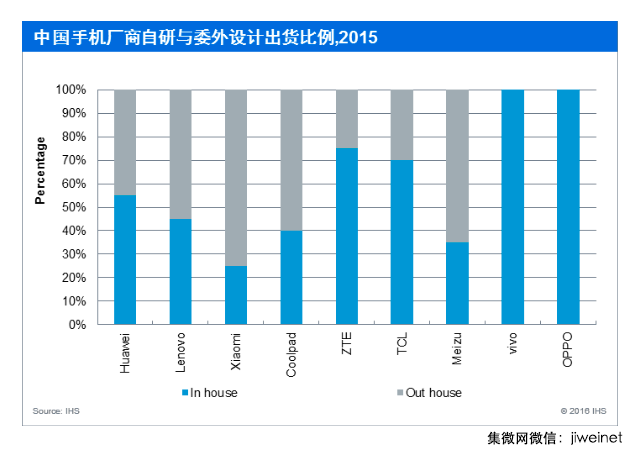

中国TOP10品牌厂商委外策略

根据最新数据显示,2016年第一季度华为、OPPO、vivo、小米取代“中华酷联”成为中国厂商的新的四大厂商。品牌厂商的出货量和市场占有率越来越集中,中国10大厂商策略也直接影响了手机ODM公司的发展。而vivo,OPPO所有的产品全部自研,产品组装以及品质管控全部由自有的工厂完成。因此,华为、小米、魅族等策略成重点关注对象。

华为主要根据产品定位以及平台调整外包策略,相对而言,高端智能机项目以及海思麒麟平台手机全部自研,中低端采用MTK和高通平台项目大部分采用外包,,华勤、闻泰和中诺/OnTim则是华为主要的合作伙伴,辉烨也有部分运营商项目。2015年华为手机销量达到1.09亿部,其中外包ODM公司项目出货接近5000万部,2016年华为出货目标1.4亿部,相对2015年目标增幅接近30%,这也意味着华为在向高端智能机突破的同时,在中低端市场销量将会进一步增加,对于其合作的ODM公司而言,这将会直接带动整体出货的增长。

小米手机分为高端米系列以及千元机红米系列,目前红米系列全部外包设计研发,通过第3方EMS公司完成组装出货。根据出货量统计,2015年红米出货占比达到75%。闻泰和龙旗是小米主要的委外设计公司。预计2016年小米智能机出货保持稳定,,红米系列产品仍然是其出货的主力。

随着联想与Motorola智能机业务的整合,目前联想的智能机产品线区分为Moto系列与联想系列,高端Moto系列以及联想中高端机型由联想自研设计,千元机项目主要由第3方手机设计公司完成研发,组装,2015年外包项目出货占比达到55%,闻泰,、华勤、龙旗是联想的主要合作伙伴。由于2015年中国市场表现不佳,2016年海外市场将会是联想手机业务主要的增长点,其中以中低端智能机为主,其委外订单出货比例将会进一步增加。

魅族的产品策略与小米类似,高端魅族系列自研,中低端魅蓝系列主要通过委外设计,闻泰、与德是魅族主要的委外供应商。魅族2015年出货增长主要集中在魅蓝Note/metal系列,整体委外项目出货占比达到65%。