抱上苹果大腿的精密结构厂商安洁科技,自2011年上市以后,在过去的几年中,其营收一路高涨。4月17日其发布2018年财报:公司营收再创新高达到了35.54亿元,同比增长30.93%,归属上市公司股东的净利润也达到了5.47亿元,同比增长39.85%,整体看来,这一组数据相对而言已经十分亮眼。

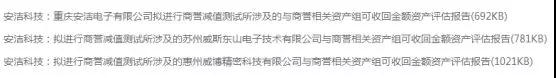

然而,与此同时,安洁科技还接连发布了三份商誉减值的公告,其中两份分别为过去两年所收购的企业业绩不达标所致,据手机报在线统计,安洁科技从2014年至今总计有过三起收购案,总涉及金额达到了47亿以上,而从这三家公司业绩对赌来看,却没有一家企业达标!

业绩亮眼:每次收购后业绩大涨

细看安洁科技2011年到2018年营收,在2014年未进行资本收购之前,其业绩一直处于平平状态,虽然有所增长,但是整体而言增长十分缓慢,如2011年的营收为4.7亿,到了2013年,仍只有6亿出头,由此可见,增长十分缓慢。

同时,在这段期间内,其相对应的净利润也在不断降低,简单说来,就是增收不增利,如2012年的净利润为1.86亿元,但到了2013、2014年,净利润分别下降为1.42亿、1.26亿。

随后到了2014年,安洁科技进行了其上市以来的首次收购,此时以8.3亿元的高价收购了新星控股,该公司主要为希捷等硬盘厂商的精密结构件供应商,收购完成以后,到了2015年,安洁科技的营收从前一年的7.3亿元增长到18.8亿元,相对应的净利润也从2014年的1.26亿元增长到3.07亿元。

到了2016年,安洁科技再次陷入“业绩增长难”的困境,在这一年中,其营收还下降到18.2亿元,不过相对应的净利润则稍微增长到3.87亿元。于是,到了2017年,安洁科技进行了其史上最大的收购,以34亿元的天价收购了OPPO、vivo、小米精密结构件供应商威博精密,此次收购其中现金就高达10.2亿。

不出意外,到了2017年-2018年,2017年其营收从2016年的18.2亿元增长到2017年的27.14亿元,但净利润却只从3.87亿元增长到3.91亿元。到了2018年,其还继续在进行收购,以5.15亿元的价格收购了无线充电磁性材料厂商威斯东山100%的股权,2018年,其业绩再次提升,营收增长到35.54亿元,净利润达到了5.47亿。

通过上述可以看出,安洁科技每一次收购过后,其业绩都会出现大幅度的增长,对于手机供应链上市公司而言,其实这类作法十分常见,但是,安洁科技却遭遇了收购的标的公司业绩都不达标的“怪象”,这也引发了商誉减值的问题,然而,据长江商报报道,“原本是利空却变成了利好!”

安洁科技收购之路:47亿收购三家公司无一家业绩完成

2014年上半年,安洁科技发布公告拟8亿多收购新星控股,并于同年11月28日完成新星控股100%股权交割,可以说,这次收购才使得两者进入苹果供应链。按照安洁科技的说法,新星控股是希捷等世界知名硬盘厂商在精密金属零件领域的核心供应商,收购完成后,公司将获得希捷等重要客户,掌握精密金属零件的核心技术。

其在公告中表示:在生产与业务层面,公司一方面计划完成对新星控股的整合,更重要的是要拓展消费电子的精密金属零件市场,力争为苹果等知名消费电子品牌客户提供精密金属零件配套产品,丰富和优化公司的产品类型和结构,培育新的利润增长点,进一步提高公司竞争力和可持续发展能力。

公司全资子公司新星控股从事精密金属零件可以分为两大类:首先是信息存储硬盘相关精密金属零件,信息存储硬盘是广泛运用于企业存储服务器、云存储服务器、台式电脑、笔记本电脑、移动存储设备、数字机顶盒的存储媒介,目前分为机械硬盘(HDD)、固态硬盘(SSD)和混合硬盘(HHD)。新星控股生产的信息存储硬盘相关精密金属零件主要是应用于机械硬盘和混合硬盘的硬盘顶盖(Top Covers)、磁盘夹具(Disc Clamps)、磁盘分离器(Disc Separators)。

其次是非硬盘精密金属零件,非硬盘精密金属零件的用途更加广泛,在汽车零部件、消费电子、家用电器、工业等产品中均有尺寸小但是对精密度要求非常高的金属零件。公司整合公司和新星控股双方在生产、运营管理和销售上的优质资源,发挥双方的优势互补效应,实现双方技术、管理经验和双方客户的顺利迁移和整合,这将有效弥补公司在金属类消费电子精密功能件领域的短板,使公司获得金属精密功能件的核心技术,有助于公司丰富产品结构,扩大市场占有率。

作为安洁科技上市后的首次收购,2014年新星控股业绩承诺首年,新星控股净利润9555.37万元,业绩完成率为95.05%,第二年5553.63万元,完成率不到60%。

到了2017年3月,安洁科技发布公告,拟通过发行股份及支付现金的方式购买威博精密100%股权。交易对价确定为34亿元,其中以安洁科技股份支付交易对价的比例为70%,以现金支付交易对价的比例为30%。本次交易同时募集配套资金不高于15.2亿元,用于支付现金对价、交易费用及威博精密正在进行的消费电子金属精密结构件建设项目。此次收购完成后威博精密将成为安洁科技的全资子公司。

威博科技是一家消费电子金属精密结构件整体解决方案提供商。在电镀、纳米注塑、锻打方面有较强的核心竞争力,其主要产品包括手机、平板和可穿戴设备的外观件和结构件。威博精密具备冲压、锻造、CNC加工、打磨、激光雕刻、粉末冶金、纳米注塑、喷砂、阳极氧化、点胶组装完等一系列完整的金属件所需工艺。

威博精密近几年发展迅速,客户数量从2014年的10多家迅速扩展到2016年的40多家。终端客户包括OPPO、VIVO、华为、小米、联想等国内知名品牌。交易文件显示,威博精密承诺2017、2018、2019年度净利润分别不低于3.3亿、4.2亿、5.3亿元。

对于这次收购,威博精密的业绩同样也不达标,2017年、2018年,其净利润为2.28亿元、0.86亿元,完成率分别为68.97%、20.45%。

据长江商报报道,高达34亿元的收购,这对当时总资产仅32.56亿元的安洁科技而言,堪称是一次惊艳操作。只是,高达8倍的溢价形成了27.91亿元商誉。当然,交易对方也作出了2017年至2019年扣非净利润分别为3.30亿元、4.2亿元、5.3亿元合计不低于12.80亿元的业绩承诺,以及相应的业绩补偿约束。

由于2017年、2018年,威博精密连续两年未完成承诺业绩,安洁科技对其分别计提1.18亿元、7亿元商誉减值准备。按说,巨额商誉减值将导致安洁科技经营业绩大溃败。让人难以想象的是,交易之时,交易双方埋下了神奇的伏笔。具体为,如果标的未完成预期业绩,将以股份形式补足差额;如果股份不足以补偿,应以现金补偿。

对于补偿的股份,首先采用股份回购注销方案,如果该方案因未获得股东大会通过等原因无法实施,将这些补偿的股份无偿转赠给其他股东。双方还约定,业绩补偿的股份,安洁科技以1元总价进行回购。去年,安洁科技以1元价格回购了应补偿股份4448.43万股。

巧妙之处在于,仅出资1元回购的股份市值达7.82亿元。基于此,安洁科技形成了7.82亿元(含因此形成的营业外收入)的公允价值变动损益,大幅增厚了公司去年业绩。2017年,也是类似操作,形成了2.68亿元公允价值变动损益。今年一季度,公司净利润预增40%-70%也系于此。

简单说来,2017年对其计提商誉减值损失1.19亿元,而业绩补偿的相关收益确认在2018年。威博精密仍未完成2018年承诺业绩,原股东需要补偿安洁科技4448.43万股,安洁科技以1元总价回购全部补偿股份并进行注销。2018年对其计提商誉减值损失7亿元,而相应在2018年确认业绩补偿收益预计为7.82亿元。

如果延续2017年的做法,那么,2018年业绩补偿收益7.82亿元要推迟至2019年确认,则2018年安洁科技就从盈利5亿多元变成亏损0.87亿元。如果2017年按照2018年做法追溯调整,那么,2017年的净利润从3.91亿元变成6.19亿元,而2018年净利润从5亿多元变成3.50亿元,这样的话,2018年净利润大减超过四成。而现在,安洁科技2018年既确认了2017年的业绩补偿收益又确认了2018年业绩补偿收益,从而导致2018年净利润同比大增。

此外,收购报告书预计威博精密在2021年通过销售卡托将实现113907.36万元销售收入,若以威博精密2016年卡托产品4.72元的单价计算(暂不考虑价格变动因素),则意味着威博精密在2021年需要卖出2.41亿个卡托产品。同时,其又在收购报告书中表示:“由于市场竞争日趋激烈,为了消化客户的降价要求,保证企业的产品在市场上的价格竞争力,预测未来产品单价将有所下降”。从这方面来看,威博精密销售压力可想而知!

更有趣的是,针对威博精密前几大客户的销售额,收购报告书与审计报告的数据存在不小的差距,包括vivo、OPPO、小米等!

2016年vivo是威博精密第一大客户,在收购报告书中披露的2016年度销售额高达32259.4万元,但是在审计报告中披露的当年销售额却只有32077.39万元,两组数据相差了182万元。

2016年小米是其第四大客户,在收购报告书中披露的2016年度销售额高达9132.69万元,但是在审计报告中披露的当年销售额却只有7326.51万元,两组数据相差了1806.18万元。

尽管关于上述两大客户前后销售额数据存在很大的差异,总计达到将近2000万,但是,收购报告书和审计报告披露的威博精密2016年度销售收入金额都是105284.65万元,并没有出现相应的变动!

2015年OPPO是威博精密第一大客户,收购报告书披露对应的销售金额多达21053.38万元;但是审计报告却披露该客户对应的当年销售仅为3274.43万元,哪怕加上“东莞市欧珀精密电子有限公司”销售的17490.75万元,合计归属于OPPO的销售额也不过才20765.18万元,相比收购报告书中披露的销售金额还是少了300余万元。

收购报告书披露的2015年关于vivo的销售收入金额高达19256.89万元,但审计报告披露的销售额却只有17981.93万元,相差多达上千万元。此外还有针对大客户“深圳市东方亮彩精密技术有限公司”,收购报告书披露的销售额高达1622.5万元,但审计报告披露的销售额却只有1550.49万元。

据悉,安洁科技于2018年6月11日与苏州威斯东山电子技术有限公司股东重庆威思泰电子材料有限公司、苏州东山精密制造股份有限公司、吴荻、苏州福欧克斯管理咨询合伙企业(有限合伙)签署了《支付现金购买资产协议》,公司拟以自筹资金收购重庆威思泰、东山精密、吴荻、福欧克斯合计持有的威斯东山100%股权,本次收购交易价格预计为51500万元。

此外,安洁科技还与福欧克斯签订了《支付现金购买资产之利润补偿协议》,福欧克斯承诺:威斯东山利润承诺期间实现的净利润承诺数总额不低于16500万元,其中:2018年度、2019年度、2020年度实现的净利润承诺数分别不低于5000万元、5500万元、6000万元。

安洁科技表示,公司本次收购威斯东山100%股权,有利于公司拓展业务范围,优化产品结构,为客户提供多样化产品,进入磁性材料领域,磁性材料应用于智能手机、平板电脑等各种消费电子产品以及新能源汽车等领域。本次交易进一步强化公司在同行业的竞争优势和竞争地位,有利于提升公司的综合竞争能力和增强综合盈利能力。

资料显示,威斯东山于2017年1月12日成立,注册资本为1亿人民币。威斯东山主要生产抗电磁干扰的软磁材料等产品,主要运用于无线充电相关产品,凭借强大的技术研发实力,直接进入了国际大客户的供应链。

有趣的是,威斯东山成立当年营业收入4764.47万元,亏损1509.08万元。2018年1-4月,营业收入2962.40万元,盈利2038.01万元,由此可见毛利率之高。但是,2018年威斯东山并表,全年营业收入4764.47万元,扣非净利润只有2380.61万元,业绩完成率低至47.61%。以此看来,去年后8个月,威斯东山营业收入不到2000万元,净利润仅有342.21万元。

通过安洁科技的三起收购可以看出,尽管通过收购实现了业绩的上涨,也实现了产品市场的拓展,但是,却没有一家标的公司完成了业绩对赌!