2018年,手机界没有了形式大过产品的生态,没有了半月一度的演唱会,连相声汇报演出的气氛也格外凝重了起来。“寒冬”真的来了吗?

都说智能手机市场在下降,到底下降了多少?

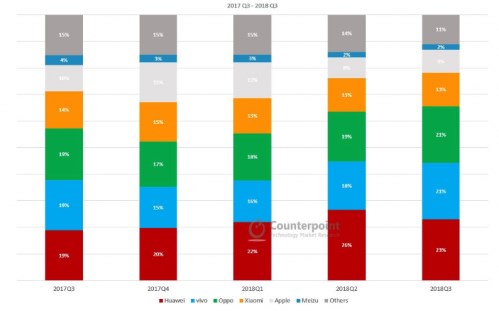

根据第三方调研机构Counterpoint近期发布的数据,2018年上半年中国智能手机销量同比下降10%,第三季度同比下降13%,虽然华为、OPPO、vivo逆势增长,但并未能挽回销量整体下降的颓势。

中国智能手机市场分布(数据来源Counterpoint)

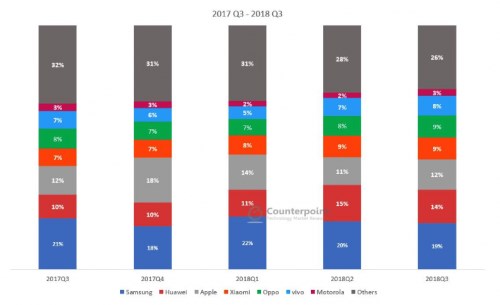

全球智能手机市场分布(数据来源Counterpoint)

据笔者多年对行业的观察,加上业内专家的分析,智能手机销量下降由以下几点因素造成:

首先,经济形式严峻造成了人们购买力的降低,再加上手机厂商整体调价,两千元以内的机型基本都已经突破3000元;

其次,性能过剩,中端Soc基本都可以流畅运行市面上的主流大型手游,导致消费者换机周期延长;

最后,智能手机缺乏本质上的创新,屏幕、摄像头上的微创新很难激起普通消费者的换机欲望。

在5G、折叠屏等真正的技术革新到来之前,未来的一到两年中国智能手机市场很可能继续保持“冬眠”的状态,很多手机界的“前辈”可能因为之前的积累比较足,可以勉强抱团过冬,而一些后入局者甚至是一些经营不善的前辈都可能被淘汰出局。

如今,2018年已经剩下最后一个月,在这过去的一年中,中国的手机界都发生了哪些“巨变”?让我们来一起细数一下!

华为:今年最大的赢家销量口碑双丰收

今年二季度华为全球销量首超苹果,位居世界第二,第三季度继续保持。上半年销量已经接近1亿部,根据IDC的数据,华为第三季度销量5200万台,全年2亿台的目标已经完成四分之三。

华为的成功不仅仅是销量的增长,还有全球对品牌和产品的认可,华为旗舰的P系列和Mate系列发布已经接受到来自全球的关注,在国产品牌出海的大军中华为是唯一在欧洲站稳了脚跟的中国品牌。Counterpoint的调查显示,Huawei P20 Lite在英国、法国、德国均进入了人们最为关注的五款手机之列。而华为的同门师弟荣耀也没闲着,今年在东南亚及印度、俄罗斯的销量都有所增长。

印象比较深刻的是今年看到一个法国自媒体 Real信誓蛋蛋在欧洲街头做的街坊,在欧洲很多人都知道了华为这个品牌,很多人也把自己的手机换成了华为。再举一个生活中的例子,以前你问别人不买苹果手机我们能买什么,可能会是三星、小米或者其它,如今很多人的第一反应会是华为。

此外,华为多年前就开始布局的芯片战略也开始开花结果,麒麟980与苹果A12成为了目前市面上仅有的两款7nm工艺芯片,而华为与寒武纪合作的NPU也曾登顶了AI Benchmark排行,如今华为也正在加紧自研NPU的脚步。随着企业市场份额的不断做大,自研核心部件,逐渐摆脱供应量的束缚,是使企业不受制于人的最好办法。

小米:上市遇冷IoT爆发+多品牌战略

今年对于小米来说可谓是非常重要的一年,因为小米作为一个企业踏出了非常重要的一步--上市。不过认购遇冷、上市首日破发,这些都源于大家对雷军口中的小米“新物种”的看不清。在上市后的首份财报中,小米把自己的业务归为三大类:智能手机、IoT和互联网。

财报显示,小米2018年第三季度实现营收508.46亿元,同比增加49.1%,其中智能手机营收349.8亿元,同比上涨36.1%,占总营收的68.8%,因此智能手机依然是小米的主营业务。根据Counterpoint的数据,小米2018年国内销量占比稳定在13%,位列第四,加上小米手机售价突破2000元价位,营收增加是情理之中的事。

此外,小米在海外也获得了巨大的成功,营收占比达到历史最高点的43.9%。小米也计划将自己的海外市场根据地从印度、东南亚,拓展到欧洲,今年在欧洲开了两家旗舰店。而在国内,小米实行的是多品牌的战略。始于发烧友的小米手机一直在男性用户中拥有较好的用户基础,而生态链中的黑鲨和近期合作的美图也圈了不少游戏玩家和女性用户的粉。如果手机会想当年笔记本电脑一样出现很多细分市场的话,小米可谓提早的布局了这些细分市场。

小米的IoT与生活消费产品营收108亿元,涨幅89.8%,这是非常可怕的增长速度。如今的小米已经不是只卖卖移动电源的小厂了,以小爱同学为核心,辐射到家居家电的方方面面,你能想到的在小米商城中搜一下可能都能搜到。

在上市时,雷军强调小米是一家互联网企业,而互联网服务营收仅为47.3亿元,这其中包括了应用、音乐、视频、云服务、互联网金融等众多围绕硬件衍生出的服务项目,虽然营收占比不大,但是毛利率为60.2%,而智能手机和IoT仅为8.8%和8.3%。不过也正是因为某些互联网业务,使得MIUI的用户体验有所降低,广告偏多成为用户普遍反感的问题。

vivo与OPPO:销量逆势增长从跟随者变成引领者

人们总是喜欢把这两家放在一起比较,不仅是因为他们是师出同门的蓝厂与绿厂,同样因为他们拥有几乎相同的营销策略、研发步调、以及非常接近的市场占有率。

众所周知,OV(OPPO与vivo的简称)深耕线下零售渠道多年,拥有庞大的线下销售体系,而通过这几年不断的耕耘也渐渐补齐了线上渠道的短板,今年双11销量紧随华为、小米、苹果之后,稳居线上渠道前五的宝座。截至今年第三季度,线上线下整体的销量总和,OPPO与vivo分别占据了国内21%的市场份额,并列国内市场第二的位置。实现了在国内市场整体销量下滑的环境下逆势增长,其中vivo的增长以微弱优势领先。

同时,OV也搭上了国产手机出海的首班车,在东南亚及印度拥有不小的市场。在海外市场,OV几乎与国内使用同样的“刷屏”营销方式,机场、车站、地铁铺天盖地的户外广告,为了符合年轻化的整体品牌形象,在海外也请了当地的偶像明星代言。Gartner的数据显示今年第三季度OPPO全球出货量为3056万部,去年同期为2945万部。得益于海外市场的增长,截至今年第三季度,OPPO与vivo在全球分别拥有了9%和8%的市场,登上全球销量第五和第六的宝座。

OV善于通过把握市场需求来定自己的研发步调。前几年手机销量猛增的时候,推出的基本都是针对年轻一族的中端机型,甚至暂停了高端产品的研发。而当市场增长开始放缓的时候,掉过头来开始搞研发。OPPO Find X的滑盖摄像头、vivo NEX的屏下指纹识别,都为智能手机的创新开辟了新的思路。这让这两家企业从技术的跟随者,摇身一变成为技术的引领者。

另外,值得注意的是,今年OPPO把旗舰产品Find X的发布会首次搬到了国外--巴黎,对比当年华为Mate和P系列的成名史,这其中的寓意和意图自然不言而喻。

魅族&锤子:工匠精神犹存理想丰满现实骨感

曾几何时,魅族还是可以与小米拿来对比的大厂,黄章与雷军的恩怨情仇也被众媒体用武侠的方式刻画过。2016年,魅族演唱会计划正式推出,11次发布会、12组艺人演出、14款新机,把魅族手机的销量推向了一个高潮--2200万台,而随着演唱会接近尾声,魅族的销量似乎也定格在了那年。

根据赛诺的数据,今年前三季度魅族手机出货量为810万台,第三季度魅族在国内的市场份额为1.8%,销量为189万部,同比大跌53%。极速的上升加上极速的下降,魅族过山车式的销量让人看着胆寒。阿里资本入局也随yunos转向IoT而不了了之。虽然黄章依然如匠人一般在幕后打磨着魅族16s,但魅族台前品牌分拆、裁员、高管离职、互怼似乎更符合大众传媒的胃口。

而另外一头的一位匠人、手机届的相声泰斗的日子似乎也并不好过。前不久,某科技媒体的一篇题为《锤子生死劫》的文章,曝出了锤子科技裁员60%传言,还列举了回款不足、资金链紧张、TNT工厂不接单等一系列问题。这无疑给还没从成都分公司解散传言阴霾中走出来的锤子科技又一记重击,难怪气得老罗发微博要告人家。

作为罗粉,我也参与了锤子首次发布会的报道,我宁愿这些都是子虚乌有,不过现实可能并不如我所愿。2017年锤子手机销量破百万,2018年目标销量350万台,完成了多少还是未知,锤子也没有数据公布。但根据仅有的来自投资方的公开资金数据,锤子从2012年成立连年亏损,而目前也正面临着融资的困境。非科班出身、极具浪漫主义匠人精神的老罗和锤子科技能否挺过去,明年是非常关键的一年。

对于魅族和锤子来说,虽然产品也存在着问题,但不断打磨产品的工匠精神犹存,我希望这样的企业可以继续存活下去,因为中国手机界需要这种“匠人精神”,它们做的产品你可以不喜欢、不买,但我们需要对这些企业和企业家保留一点点尊重。

一加:一款产品走江湖真正的小而美

关于小而美,我们也可以给出一个正面的例子。脱胎于OPPO的一加手机,就是这样一家公司。一加手机2014年成立,2017年就卖出了400万部手机,实现了超过14亿美元的销售成绩。虽然利润微薄,但也足够养活一个几百人、一年只出一两款产品、基本上不做广告的公司。

一加从成立之初就秉承“不将就”的宗旨,只做旗舰产品。如今苹果都已经同时出三个机型来迎合不同的消费者,但一加却仍然保持了一款产品走到黑的路线,而且跻身2018第一季度销售额前十,成为了2018年销售增速最快的手机品牌。

此外,一加在海外的名气似乎要比国内更大一些。2017年一加手机的销售额中,有近七成来自海外市场,它的产品曾被《连线》杂志、《时代周刊》、《福布斯》、CNET、PCMag、The Verge等评为年度最佳或是最为值得购买的手机。一加手机是旗舰中的高性价比产品,就凭这以不变应万变的产品策略不仅在东南亚与OV分庭抗礼,又与华为的旗舰一起撬动欧美高端市场。

今年一加的主要目标是印度,这个世界第二大手机市场。此前,一加在上海和北京的的体验店都不了了知了,而今年刘作虎却在一加6的发布会上首次公布了印度线下体验店的数据:“我们在班加罗尔的体验店最多的时候一个月卖了5000多台”。在印度市场,一台一加手机的售价折合人民币要4000元,这与小米、OV在印度市场的目标用户上打了一个“差异化”。

在智能手机竞争最激烈的时候,很多小品牌死在了供应链上,而一加凭借刘作虎的供应链运作成功突围,并且获得了高通的认可,正在开发的新机成为了首批搭载骁龙855的旗舰机型之一。同样都是小公司,一加的成功也是个特例,但也存在着某种必然。

联想&中兴:没落贵族转投海外

中国手机届的“中华酷联”早已成为历史。华为一枝独秀,酷派前途未卜,中兴和联想俨然一副没落贵族的样子,不希望别人关注到它们,因为本就很少出现在我们的视线中。

不过我们还是首先打开了中兴的官网,看到Axon M仍然占据着非常显著的位置,这还是2017年10月17日中兴在美国纽约发布的一款双屏手机,概念比较超前,但似乎看不到什么人在用。经历了几次换帅,在洗礼中沉寂已久的中兴手机终于在今年10月发布了自己的新品--Axon9 Pro,然而这款产品在早已不是风起云涌的智能手机市场中砸下去,连点涟漪都泛不起来。

有人说中兴手机把市场转到了海外,确实在Counterpoint发布的数据中,今年第一季度在美国市场的占有率还有11%,但4月15日美国商务部的一纸禁令,把中兴的“美国梦”彻底击碎了。

与中兴一同销声匿迹的还有那个可以拍月亮的努比亚。光景好的年代里,人们总是不介意锦上添花,而在光景差的年代里,这些锦上添花者往往第一个被忘记,因此在写这篇文章时我也差点忘了它。自诞生起,脱胎于中兴的努比亚就成了叫好不叫座的典范。那些贴牌中兴销往美国的销量手机,也随着中兴的倒下而消失。C罗的代言也没能向中兴和NBA合作那样帮助努比亚打开欧洲市场。根据腾讯科技的报道,2017年努比亚新品的平均销量仅为22万台。独立运营后,苏宁入股,线下渠道似乎也没有打开;中兴复苏大计下减持了努比亚10.1%的股份,精确到了49.9%的持股,恰好不用纳入合并报表范畴。红魔似乎成了努比亚最后一根救命稻草,毕竟市场上目前还仅有黑鲨和华硕ROG两个同类的竞争对手。

而联想经历的劫数不是来自于外部,而是来自于自身。长期的架构调整、内部整合,几乎让联想错失了智能手机发展的绝佳时机。收购摩托罗拉后,回归中国后的moto热度也仅维持了不久,就烟消云散。好在moto在美国市场还有用户基础,凭借较高的性价比在美国市场的份额由今年第一季度的4%提升到了8%。

虽然Z5 Pro还是凸显了常掌柜对产品的把控,但无奈联想手机的品牌离开人们视线太久了,何况现在的人们选择又极大丰富,想忘掉一个品牌都用不了这么长时间。联想收购IBM的PC业务在那个时代创造了奇迹,但同样的模式在手机市场上没能复制成功,原因很简单,时代变了,竞争对手也在变。

几乎与华为同时起步,都是靠运营商起家,研发跟不上或者是方向错了,结局就完全不同,希望当年诺基亚的倒下可以引以为戒。不过瘦死的骆驼比马大,5G时代没落贵族还有重回历史舞台的机会。

金立&酷派:巨头猝死前途未卜

2018年国产手机企业生存现状:集体出海,巨头猝死

最后这一对,我本想一笔带过,但无奈故事太精彩,还是需要好好讲一讲。

酷派的倒台是颇具“戏剧性”。首先,与360的东莞之夜爱情故事没能上演多久,就被擅长造生态和数据分析的乐视插足,虽然与前任闹的有些不愉快,但好在一个“技术员”与“营销大师”的结合看起来来前途应该是很美好了。不过故事的结局总是出人意料的,营销大师规划的美好生态还没有实现,资金链就断了。出来混总是要还的,酷派劈腿跟错对象也因此受到了牵连。倒闭是不可能倒闭的,毕竟还有那么多的地皮可以卖,继续出手机吧,但你会买吗?

无独有偶,同样是老板花式作死,刘立荣把原本要冲击一线的金立带入了深渊。凭借堪比OV的线下渠道和运营商资源,金立在2016年还是一个年出货4000万部的大厂,而2017年销量却出现了断崖式的下跌,仅1494万部,虽然跌出了一线的队列,但比我们上文中提到的很多刚起步的没多久的企业日子要好过很多。

不过一笔10亿的债券到期却揭开了金立资不抵债的本来面目,也撕下了刘立荣假诚信的面具。对于金立来说,2018年是最为痛苦的一年,资产被查封、债权人上门讨债,但更痛苦的是被欺骗的供应商,有的股价下跌了,有的要不回债只能贷款继续经营、有的甚至直接关门倒闭。面对破产重组,金立还有很多的未知,金立成了2018年猝死的典型。

结语:

经历了2016的手机销量的历史高点和2017年的首度下滑,2018年的智能手机市场可谓惊喜中略带遗憾。惊喜的是有华为作为老大在前面继续引领技术创新和芯片自主化,后面有OV的崛起,还有小米和一加出海的成功。遗憾的是有些原本产品和理念还不错的企业开始出现了危机,一些往日的巨头一蹶不振。但这并不包括那些原本自身就有问题的企业,特别是玩弄资本,最终引火自焚还坑害供应商的企业。

集体出海是2018年的主旋律。之前深耕欧美市场的开始向东南亚、印度渗透,而之前深耕这些初级市场的也开始反向往欧美等成熟市场渗透。互相渗透让中国品牌在全球拥有了40%多的市场份额,今后随着全球化和本地化的推进,这一数字还会继续攀升。

不过,2018年也是中国手机市场乃至世界手机市场的“T型格局”进一步加剧的一年。截至2018年第三季度,中国本土市场Top5的品牌占据了87%的市场份额,去年同期为80%。T型格局会继续造成资源向头部聚集,形成强者愈强的马太效应,进一步压缩其它品牌的生存空间。

巨头猝死,中小厂商艰难维系,今年是“智能手机市场洗牌的一年”,这个结论一点也不为过。