投资建议

手机产业链上半年总体表现疲软,除立讯、FIT、三环、蓝思等公司有较好成长外,许多公司发生了利润的倒退。在宏观经济走弱和中美贸易摩擦加剧的大环境下,手机产业链来到2017年来的估值低位。下半年手机市场可能旺季不旺,尽管苹果新机备货不错,但高定价策略下后续销量仍需观察,品牌及供应链强弱分化也越来越明显,我们仍然谨慎看待手机产业链,建议关注具备成本、客户、技术优势的龙头企业,及手表、无线耳机等配件的机会。

理由

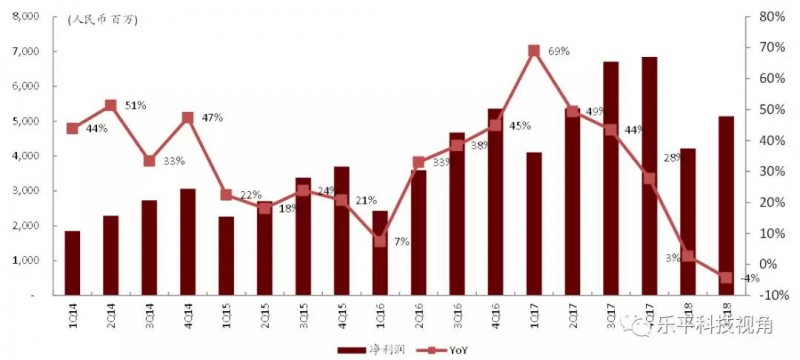

业绩回顾:A/H股主要手机产业链Q2净利润同比下降4%,上半年下降1%。上半年由于国产机去库存、iPhone X持续疲软以及汇率波动的影响,利润倒退1%,其中二季度倒退4%。低于我们当时个位数增长的判断,也低于市场的预期,主要为二季度安卓机的出货增长未能抵消iPhone X去库存带来的消极影响,加上汇率的持续急升急贬和上游原材料的持续涨价,以及部分环节的竞争加剧对于部分产业链公司的盈利均造成了不利影响。

下半年展望:预计三季度11%低双位数增长,iPhone出货有待观察,配件有望成为亮点。我们预计产业链Q3将有11%的低双位数成长,主要来自于新一代iPhone的备货叠加国产机的新一轮周期。但由于三款iPhone的定价偏高,后续销量仍有待观察。新款Apple watch创新较大,成为此次亮点,AirPods也延续不错表现,加上在最新的2000亿美金关税清单中获得豁免,配件的表现值得期待。

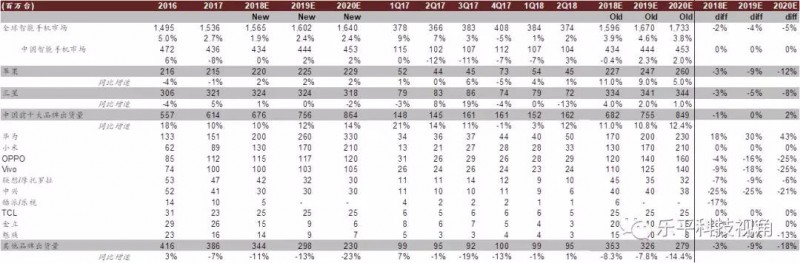

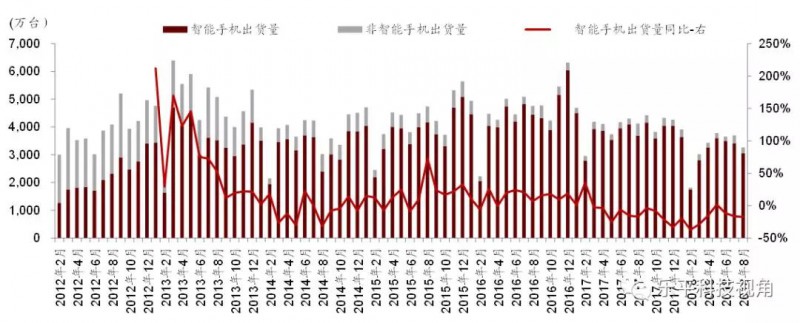

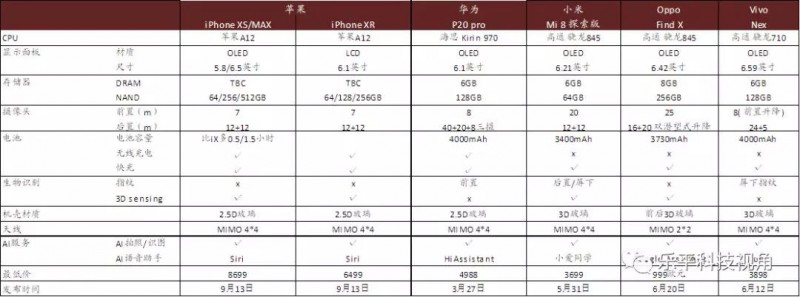

下调全球18-20年手机出货量2%/4%/5%至15.7/16.0/16.4亿台,维持大中华区4.3/4.4/4.5亿台不变。根据Gartner的预测,全球智能手机上半年出货7.6亿台,同比增长1.8%,主要出货量增长的推动力来自印度、印尼为代表的新兴市场。从大中华区来看,上半年出货2.1亿台,同比下降3%。上半年同比下降的原因主要是因为国产机和iPhoneX的去库存,体现了智能手机需求的疲软。由于前期我们对大中华区手机出货量预测已足够谨慎,维持大中华区出货量不变。分品牌来看,强弱分化的格局也越来越明显。

盈利预测与估值

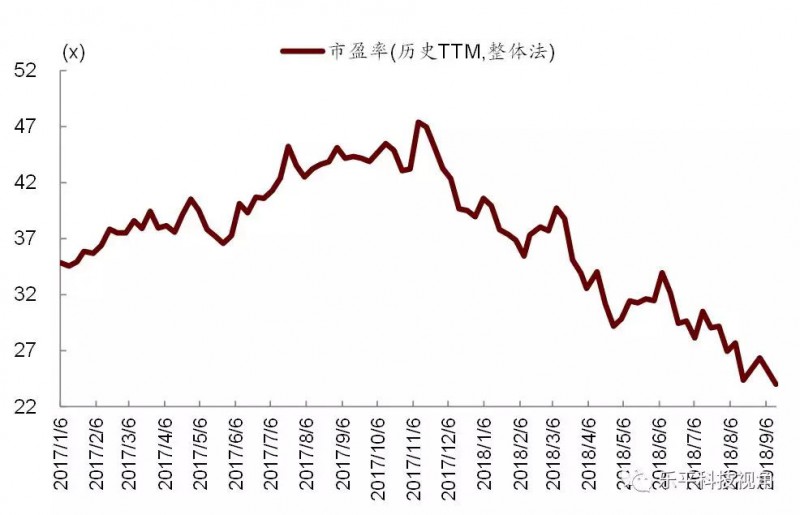

A/H股手机产业链本月末市盈率(TTM)23.99x vs.上月24.35x,创2017年以来新低。但在手机市场进入成熟期的情况下,下游成本控制和客户配合能力出色的企业,上游具备核心技术、延展能力强的企业将呈现超越周期的成长性,持续推荐立讯精密、三环集团、舜宇光学科技等个股,配件领域看好环旭电子。

风险

贸易摩擦加剧;下半年手机出货不及预期;部分环节竞争加剧。

图表1:中金全球手机行业预测调整

资料来源:万得资讯,中金公司研究部

图表2:A+H股主要手机零部件厂商季度净利润及增速

资料来源:万得资讯,中金公司研究部

图表3:A/H股主要手机零部件厂商上半年业绩及下半年预测

资料来源:万得资讯,中金公司研究部*备注:3Q18净利润瑞声和比亚迪电子为CICC预测,未覆盖公司估值使用市场一致预测,*覆盖公司采用中金预测

图表4:中国大陆手机月度出货量(万部)

资料来源:中国信通院,中金公司研究部

图表5:上半年国产机重点机型对比

资料来源:华为、小米官网等,中金公司研究部

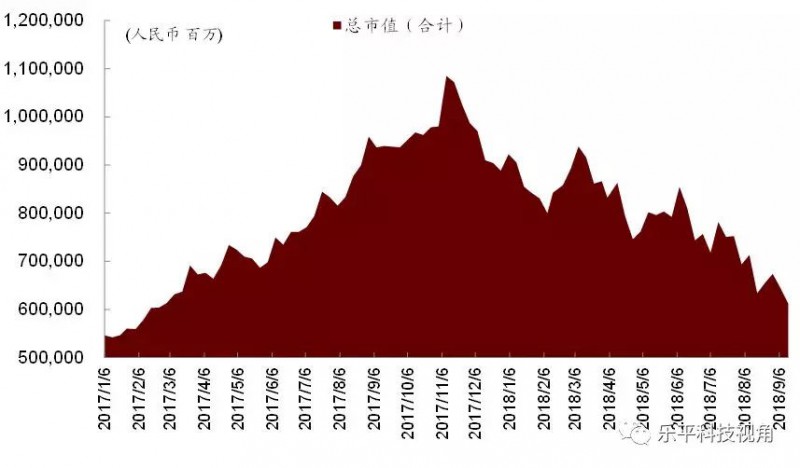

图表6:A/H股主要手机公司2017年初至今总市值(合计)

资料来源:万得资讯,中金公司研究部

图表7:A/H股主要手机公司市盈率(历史TTM,整体法)

资料来源:万得资讯,中金公司研究部