本报记者饶守春北京报道

中报“失格”

2018年中报即将在本周披露完毕,在经历了国内经济环境与行业调整的双重压力之下,上市企业所交出的2018年上半年成绩单千差万别,龙头企业和高新技术公司利用技术和资金优势依然得以蓬勃发展,而许多中小企业则苦受资金之困,状况百出,更有企业虽然业绩亮眼,但仍难改市场信心缺失给其带来的估值失格。2018年,对于诸多上市公司而言,是艰难的一年,但换一个角度,我们更愿意看到,这或许是黎明前最后的黑暗,也是即将带来重生希望的一年。(罗诺)

导读

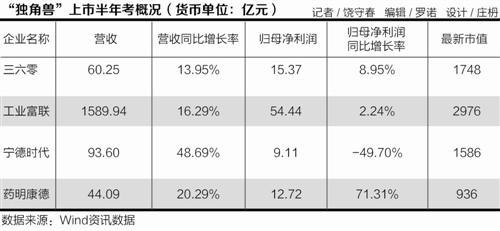

与业绩飘红所不同的是,“独角兽”企业的估值却呈现两极分化的现象。工业富联与三六零的股价持续走低,市值大幅缩水,宁德时代与药明康德则节节飘红。

2018年被称为“独角兽”A股上市元年,随着中报披露季的接近收官,“独角兽”们在上市后交出的首份半年报格外受关注。

8月28日晚间,三六零(601360.SH)披露的半年报显示,上半年公司营收、归属于上市公司股东净利润均实现同比增长,增幅分别达到13.95%和8.95%,为60.25亿元和15.37亿元。

早在三六零之前,工业富联(601138.SH)、宁德时代(300750.SZ)和药明康德(603259.SH)等“独角兽”企业已率先披露了半年报,除宁德时代上半年净利润出现近50%的滑坡外,其余均实现了营收与净利润的双增长。

与业绩飘红所不同的是,“独角兽”企业的估值却呈现两极分化的现象。工业富联与三六零的股价持续走低,市值大幅缩水,宁德时代与药明康德则节节飘红。

东北证券研究总监付立春对此认为,“独角兽”是一个笼统的概念,不便于一起比较。对于不同企业估值水平的变化,他认为更关键在于各自实现的业绩是否符合预期,以及在于技术等核心竞争力方面是否占据优势,都将有利估值的提升。

业绩普遍稳增长

作为今年第一家在A股成功上市的“独角兽”,三六零却成为最晚一家披露上半年半年报的企业。

根据三六零8月28日晚间半年报显示,公司上半年实现营业收入60.25亿元,同比增长13.95%;归属于上市公司股东的净利润15.37亿元,同比增长8.95%;扣非后归母净利润同比增长39.7%,达到13.90亿元。

具体而言,互联网广告业务依然是三六零实现业绩的重要基础,同比增长24.16%达到47.52亿元,占整体营收的79%。

除此之外,三六零的增值业务,尤其是游戏业务依然处于持续下滑状态,公司持续发力的智能硬件领域,上半年营收也仅有5.04亿元,占公司营收规模小,且利润率远低于公司的其他业务板块。

同时,由于在此前借壳江南嘉捷上市时,三六零对外作出了2017-2019年三年实现扣非后净利润分别不低于22亿元、29亿元和38亿元的业绩承诺,上半年13.90亿元的扣非净利润,也被认为公司有望在今年继续实现承诺。此前2017年时,三六零的该项数据为27.52亿元。

与三六零相比,此前已经发布半年报的工业富联和药明康德,也同样在营收和净利润方面实现增长。

其中,工业富联上半年营收同比增长16.29%至1589.94亿元,归母净利润同比增长2.24%至54.44亿元;药明康德上半年实现营业收入44.09亿元,同比增长20.29%;归母净利润12.72亿元,同比增长71.31%。不过,药明康德扣非后净利润仅为8.27亿元,同比增长32.30%。

与上述三家“独角兽”相比,顶着锂电池行业巨头的宁德时代,从财务数据来看上半年的业绩却不够理想。

宁德时代中报显示,公司上半年虽然营收同比增长48.69%,达到93.60亿元,但归母净利润却同比减少49.70%,仅有9.11亿元。

对于净利润同比下滑的原因,宁德时代方面解释,是转让了持有的普莱德新能源电池科技有限公司股权取得的处置收益影响。若扣除该项影响因素后,宁德时代将实现扣非净利润6.94亿元,同比增加36.55%。

值得注意的是,尽管宁德时代对净利润下滑的解释言外之意是与经营无关,但其三项主业的毛利率却都不约而同出现了同比下降的情况。

21世纪经济报道记者发现,今年上半年,宁德时代动力电池系统、锂电池材料和储能系统三项业务,毛利率分别同比下降4.38%、11.30%和27.23%,综合毛利率则下降了6.17%。与此同时,其营业成本同比增长63.46%。

对此,宁德时代方面解释,营业成本增速较快的主要原因,是“随着公司销量增长营业成本增加”和“上半年公司主要原材料价格降幅低于产品销售价格的降幅”。

估值两极分化

8月29日,即三六零披露2018年半年报的首个交易日,公司在早间10点左右触及涨停板,此后虽一度开板,但不久后再度封板。至收盘时,股价上涨10%至25.84元/股,公司最新市值达到1748亿元。

值得注意的是,根据Wind资讯数据显示,这是三六零自今年2月28日在上海证券交易所成功挂牌上市交易以来,出现的第一个涨停。与之相对应的,是三六零自上市交易以来的刚好半年时间中,股价下跌幅度已经高达59.14%。

若再将时间线拉长至其披露借壳上市消息以来,即2017年11月至今,三六零最新市值较其最高时的估值5000亿元相比,缩水幅度已经高达65%。

一位熟悉三六零的行业资深人士对21世纪经济报道记者表示,其最新一日的涨停主要是因为上半年业绩符合外界预期,并有望在下半年持续发力,但上半年股价的走低,既有市场整体行情的低迷影响,也与其5月后披露的百亿定增计划有关。

“当时推出定增计划时,由于认为定增价格远低于三六零当时股价,很大程度影响了市场情绪。再加上今年A股整体行情波动,公司也没有很好的利好刺激,所以造成了股价持续下跌的局面。至于和最高峰值相比,借壳上市的时候一方面行情好,另一方面也受到了关注,有被炒作的预期。”上述人士说。

与三六零“同病相怜”的,是通过IPO上市的工业富联。自今年6月8日上市以来,工业富联仅在头几个交易日行情飘红,随后便一路下跌,至最新股价较上市首日的收盘价已下跌23.8%,股价仅为15.11元/股,与发行价13.77元/股颇为接近。至市值而言,较最高的5193亿元缩水2263.53亿元。

不同于三六零和工业富联,宁德时代和药明康德在成功上市后,股价持续走高。Wind资讯数据显示,宁德时代最新股价较上市首日收盘价,上涨幅度高达102%;药明康德上市后股价上涨幅度则更大,达到188.91%。

同时,截至8月29日,宁德时代和药明康德的市盈率分别达到54.1倍和53.3倍。

付立春认为,工业富联虽然总股本体量大,但上市后流通盘却很小,这一点在换手率也有体现,同时由于其一直无法摆脱“代工厂”的印象,往往并不被归为互联网企业,而更倾向于制造业企业。

“如果是制造业的话,市盈率不会很高,这也会影响估值。宁德时代和药明康德更被认为代表着未来,对未来有强烈的业绩预期,因此在市盈率和估值上会更被认可。”付立春说,“总的来说,在目前行情下,企业未来业绩能否符合预期,是否具有成长性,会越来越成为估值的重要参考。”