600亿美元还是800亿美元?小米集团到底要怎么估值?6月11日凌晨,证监会官网披露《小米集团公开发行存托凭证招股说明书(申报稿2018年6月7日报送)》(下称“CDR招股书”)文件。小米拟在上海证券交易所上市,中信证券为发行保荐机构及主承销商。CDR和港股同步发行,不过小米并没有公布发行基础股票数量以及基础股票与CDR之间的转换比例。

有机构人士向第一财经记者表示,小米的情况比较特殊,无论是港股和A股上市,几乎都是史无前例的案例;从小米经营来看,用传统的市盈率和市净率估值不大可能,目前可能的就是从市销率或者未来的现金流折现来估值,其实也可以对标小家电企业的成长路径。

估值800亿美元左右?并非大家都这么想

小米称,本次扣除发行费用后的募集资金净额将用作三大用途:研发核心自主产品,扩大并加强IoT(物联网)及生活消费产品及移动互联网服务(包括人工智能)等主要行业的生态链,以及全球扩张。

有接近小米IPO项目的中介人士称:“目前基石投资者的入围竞争激烈,目前大家普遍给出的估值在750亿至850亿美元之间,其中有一批机构给出了超过800亿美元的估值,不过小米目前尚未敲定任何基石投资者。”按照这个估值水平,其市销率其实跟苹果(AAPL)相当。

不过800亿美元左右的估值水平并没有得到所有机构的认同。以小米目前的财务数据来看,按照传统的市盈率、市净率、自由现金流量折现(DCF)的估值方式都变得不大合适。

“我们看650亿美元到700亿美元。”深圳一位去年业绩排名靠前的QDII基金经理向第一财经记者表示,因为这种企业无法按照传统的估值方法,因此小米集团、投行和投资机构之间博弈的意味浓厚,最终估值水平是650亿美元还是800多亿美元,其实都不奇怪。

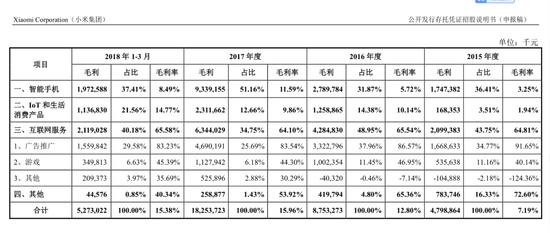

CDR招股书披露,2015年、2016年、2017年和2018年第一季度,小米的营业收入分别为668.11亿元、684.34亿元、1146.25亿元和344.12亿元;小米扣除非经常性损益后归属于母公司普通股股东的净利润分别为-22.48亿元、2.33亿元、39.45亿元和10.38亿元。

按照2017年近40亿元的扣非后归母净利润的数字来看,700亿美元就代表市盈率过百倍了。港股招股书里披露,2017年经调整经营净利润为53.6亿元,按这个估值也是逼近百倍市盈率。

2018年3月31日,小米净资产为-1280亿元,这也使得小米按照净资产估值变得不可能;小米称,“导致上述巨额净资产为负及累计亏损的主要原因,是可转换可赎回优先股以公允价值计量导致的账面亏损”。

另外,小米依然缺钱,合并现金流量表显示,2017年经营活动产生的现金流量净额为-9.96亿元,2018年第一季度则为-12.78亿元;大量的经营现金流出,也使得小米按照现金流折现模型估值变得不大可能。

“其实可以按照未来多样产品发展起来后,产生的自由现金流量预期来计算。”上述深圳基金经理称,不过这只能是按照预估数字来计算,也完全没有一个可以确定的标准。

最后比较粗略的估值办法,就是按照市销率来计算,苹果(AAPL)在2017年营业收入为2292.3亿美元,市值9500亿美元左右,市销率是4.1倍多;小米在2017年营业收入为1146.25亿元,按照4倍左右市销率,大约是4600亿元人民币的估值,对应刚好就是700多亿美元。

博大资本行政总裁温天纳向第一财经记者表示,在用市销率的情况下,需要考虑不同公司的利润水平的发展,整个公司系统的原创性,未来的小米如何走向盈利的模式,是投资者最关注的重点。

小米成长路径几何?或可对标小家电企业

小米未来的成长并且可能走向盈利的路径,到底可以参考什么样的企业?从毛利率、净利率来看,参考苹果并不合适。小米创始人雷军曾表态,整体硬件业务的综合税后净利率不超过5%。

有业内人士认为,这个表态除了对内统一思想,对外争取用户信任之外,雷军最重要的潜台词就是,小米和苹果不同,放弃了日后争取硬件高毛利的这条路。小米的模式不单纯靠硬件获取主要利润,而是通过控制硬件利润带来的性价比来迅速积累、扩大用户基数,带来高活跃度、高转化和持续高留存率的互联网用户群体。这一模式类似于互联网常常说的“羊毛出在猪身上”。

香港一位专注于科技企业投资的基金经理向第一财经记者表示,小家电企业的成长,可能成为小米未来的成长参考。“手机是用来引流的,未来只能按照多种产品做起来之后的情况预计。”上述香港基金经理所称。

CDR招股书称,从用户数据来看,截至2018年3月,MIUI月活跃用户超过了1.9亿,用户每天使用小米手机的平均时间约4.5小时。手机业务毛利率不高,但其他产品更赚钱,这从小米的营业收入和毛利变化情况可以看出来。小米的主要三大收入来源,包括“智能手机”、“IoT和生活消费品”、和“互联网服务”。

“IoT和生活消费产品”,在2017年营业收入达到234.5亿元,占小米总收入的20.5%,而在2018年第一季度已经达到76.96亿元,增加到占营业收入的22.45%,这数字在2015年只有86.9亿元,占营业收入13.02%,两年增长了近两倍;互联网服务占营业收入比例,则从2015年的4.86%增加到2016年的9.57%,2018年第一季度也只有9.43%,并未显着增长。

“IoT和生活消费品”的增速是三者当中最快的。2015年“IoT和生活消费品”只占小米所有产品总毛利的3.51%,而到了2018年前三个月就已经达到了21.56%。CDR招股书称,“IoT和生活消费产品”包括自产的智能电视、笔记本电脑、路由器、AI音箱,与生态链企业合作生产的移动电源、手环、空气净化器、净水器、扫地机器人、智能平衡车等;除此以外,公司还与生态链企业合作生产了广泛的生活消费产品,包括箱包、床垫、家具、出行工具、玩具等,“构建了丰富的生活消费产品体系”。

通过手机把潜在用户导流到这些产品的消费,这是未来小米能否走向盈利的关键所在。

实际上,2017年,小米的智能手机毛利率只有11.59%,跟苹果的38.47%和三星电子的46.03%都差距比较远;2018年第一季度甚至跌到只有8.49%。

不过2016年到2017年,“IoT和生活消费品”的毛利率稳定在10%左右,在2018年第一季度甚至提升到14.77%,“主要是由于智能电视、笔记本电脑等产品毛利率上升所致,主要原因是该等产品逐渐成熟并被市场认可,产品销量显着增加,规模效应导致产品生产成本有所下降,从而使得产品毛利率上升。”CDR招股书如是说。

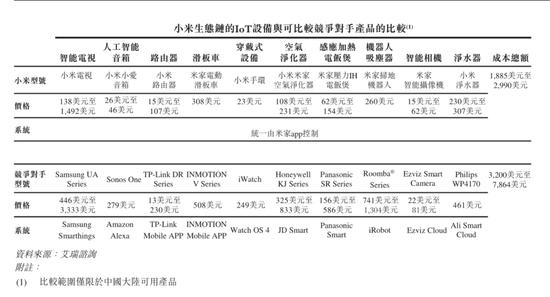

在小米港股招股书当中称,“小米其竞争优势是其IoT产品种类繁多且价格大众化,且IoT产品可通过米家APP进行无缝集成及统一控制。其他IoT供应商倾向集中推出领域内的单一产品或产品售价较高。”

由此可见,小米IoT产品其实靠的还是价格优势抢占市场,小米港股招股书中也披露了自身产品跟竞争对手产品的价格比较,某些产品价格是竞争对手同类产品一半都不到。