从ODM产业来看,近些年来有三个十分明显的趋势,其一是产能不断集中化,这与智能手机厂商出货量的集中化息息相关,目前智能手机ODM市场主要份额为前几大厂商所吞噬!从目前来看,ODM厂商最大的客户当属华为、小米、魅族等,前不久,手机报在线(http://www.shoujibao.cn/)曾报道,2018年OPPO、vivo将会释放订单给ODM厂商,不出意外的话,OPPO给ODM厂商的订单新机将会在今年第三季度上市!

其二是在产能不断集中化的前提下,各大ODM厂商均布局新的市场,诸如物联网、智能音箱、可穿戴设备、PC、汽车电子等新型市场,且这种趋势在今后会更加严重,在智能手机市场产能不断集中化的情况下,开辟新的市场为ODM厂商必然的选择!

其三则是资本化趋势,众所周知,在过去的几年中,不少ODM厂商均寻求上市,但是对于ODM厂商而言,由于属于制造业,导致直接IPO上市的难度加大,因此一些ODM厂商进而“曲线上市”,如闻泰科技以及德景电子,近来,据德景电子母公司国美通讯发布2017年年度业绩报告显示,德景电子并未完成2017年的业绩承诺,同时,国美通讯也发布了上交所发送的2017年年度报告事后审核问询函!

ODM厂商德景电子借壳三联商社上市:2017年业绩不达标

2015年底,三联商社公告表示,公司拟通过发行股份及支付现金的方式购买沙翔、于正刚、嘉兴久禄鑫持有的浙江德景电子科技有限公司100%股权,交易价格为9亿元,其中现金对价为1亿元。交易完成后,上市公司的主营业务将变更为智能移动通讯终端的研发、设计、加工及生产。

2016年9月,三联商社再次发布公告,对此前被证监会并购重组委否决的收购德景电子方案进行了调整,将发行股份及支付现金购买德景电子100股权,并发行股份募集配套资金9亿元,修改为支付现金收购德景电子100%股权,交易价格为8亿元。双方约定,股权转让价款将分三期支付给交易对方,同时,交易对方需使用上市公司支付的部分股权转让价款中的3亿元用于在二级市场购入上市公司股票。10月,公司以现金方式收购德景电子100%股权并完成股权交割。

2017年1月,公司终止家电零售业务,将与家电零售业务相关的存货及固定资产等非流动性资产出售给关联方山东大中,公司主营业务变更为智能移动终端的研发、生产和销售。公司行业分类为C39“计算机、通信和其他电子设备制造业”。

2017年公司完成业务转型,迅速切入智能手机领域,积极推进自有品牌国美手机的发展。鉴于公司战略发展规划及主营业务的调整,经第九届董事会第二十八次会议审议,公司中文名由“三联商社股份有限公司”变更为“国美通讯设备股份有限公司”;2017年6月12日,公司正式更名,完成相关工商登记变更并取得新换发的营业执照;2017年6月16日,经上海证券交易所审核同意,公司A股股票简称由“三联商社”变更为“国美通讯”,开启国美通讯元年。

2017年公司主要产品包括:自有品牌手机、ODM移动通讯整机及ODM移动通讯主板。德景电子为国内外手机品牌厂商及运营商提供全产业链、一站式的研发、设计、制造服务,其主要产品包括ODM移动通讯整机及移动通讯主板。公司收购德景电子后,经公司关联方北京国美电器有限公司授权使用“国美”相关商标,公司于报告期内开始设计、生产并销售自有品牌国美手机。

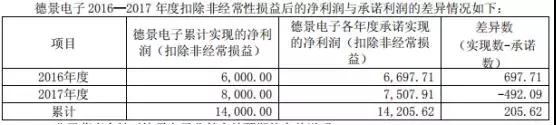

根据重组中德景电子原股东的业绩承诺,德景电子2016至2018年度的净利润(扣除非经常性损益后)不低于6000万元、8000万元、10000万元。经审计,2016年度德景电子实现营业收入175935.80万元,合并归属于母公司所有者的净利润为6973.52万元,扣除非经常性损益影响为6692.70万元,业绩承诺完成率为111.55%。

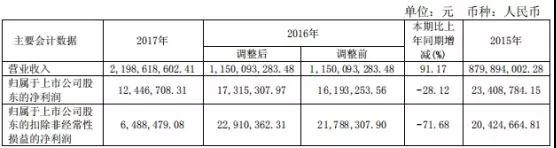

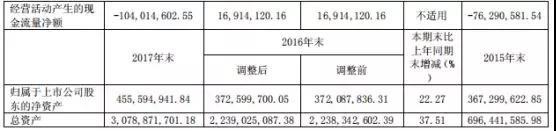

近来,据国美通讯发布2017年年度业绩报告显示,其2017年实现营收为21.98亿元,与2016年的11.50亿元相比同比增长91.17亿元,但是就净利润而言,2017年只有1244.67万元,与2016年的1619.32万元相比同比下降28.12%!而扣非净利则只有648.84万元,与上年同期的2291.03万元相比同比下降71.68%!

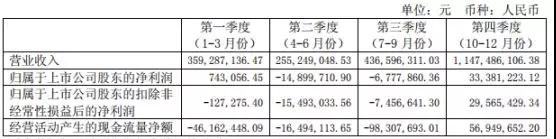

从2017年各个季度来看,第二季度、第三季度均处于亏损状态,其四季度盈利达到了3338.12万元,其中第二季度更是亏损1489.97万元,换而言之,截至2017年前三个季度,国美通讯都处于亏损状态,亏损额达到了近2100万元。此外,从营收角度来看,其四个季度的营收中,总营收为21.98亿元,其中第四季度营收就高达11.47亿元,占比高达52.18%,换而言之,其营收与净利润主要依靠第四季度。

但是我们都知道,从智能手机行业来看,2017年第四季度的智能手机行业情况可谓十分不乐观,不仅仅出货量集体暴跌,从供应链端也得到了体现,手机概念股从2017年11月初开始,股价集体下降,下降幅度超过30%纯属正常!在这种情况下,国美通讯反而“逆市上涨”,为全年的业绩画上了一个圆满的感叹号!

据其当时表示:就ODM市场而言,2017年中国手机品牌出货量继续增长的主要空间集中在海外市场,由于海外市场出货主要以中低端智能机为主,大部分为委外的ODM项目,作为品牌手机厂商背后的最重要支撑者,国产智能手机ODM厂商同样借助风口可实现快速增长。另外手机品牌厂商的集中也将进一步导致手机ODM厂商份额的集中,针对大客户项目的竞争将会进一步加速ODM行业的洗牌。

根据非同一控制下企业合并相关会计淮则,2016年度德景电子纳入利润表合并范围的是自购买日至期末即仅为11-12月经营数据,当时的三联商社合并德景电子净利润1257.80万元。到了2016年,经审计2016年度德景电子合并归属于母公司所有者权益的净利润为6973.52万元,扣除非经常性损益影响为6697.71万元。较原承诺业绩的6000万多出697.71万元,业绩承诺完成率为111.63%。

但2017年度,其业绩却未达标,经审计2017年度德景电子合并归属于母公司所有者权益的净利润为7809.90万元,扣除非经常性损益影响为7507.91万元,2017年度未完成原承诺业绩8000万,业绩承诺完成率为93.85%。

值得一提的是,德景电子扣非净利为7507.91万元,而国美通讯的扣非净利为648.84万元,换而言之,剔除德景电子部分,国美通讯其余业务扣非净利实际上为亏损6859.07万元!

对于,据国美通讯说明,2017年国内智能手机出货量迎来首次下滑,进入相对存量市场,手机市场品牌集中度持续提高,消费者换机周期进一步拉长,国内市场竞争加剧。同时,国美通讯收购德景电子后,开展自有品牌手机的研发、销售业务,与德景电子原有的ODM客户在国内市场层面产生一定的竞争关系,对德景电子国内市场的ODM业务产生一定影响,而自有品牌手机业务尚需要一定时间积累。

而德景电子积极调整业务方向,采取包括加强国内运营商的合作,保持与现有客户在海外市场的产品合作,发展新客户、积极开拓海外市场,并着重突破直接面向海外运营商的市场业务,持续加强在行业手机和通讯终端产品上的投入和市场开拓等举措。上述调整对德景电子2017年业绩产生积极影响,但是受运营商业务节奏较慢和市场因素等影响,业务节奏比计划有所延误,影响了德景电子全年业绩。

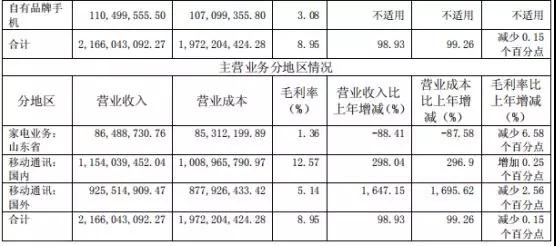

而从其家电、整机、主板以及OEM四大业务来看,其中主要营收来自于整机和主板,其中整机业务营收为11.78亿元,占公司总营收比例为54.38%,主板业务占比为22.66%,OEM业务和自有品牌手机营收分别为1.18亿元、1.10亿元,占比分别为5.47%、5.07%!此外,而从毛利率来看,可以看出,其毛利率下降的十分厉害,与去年毛利率水平相比,其整机、主板以及OEM业务毛利率下滑幅度分别为-28.50%、-41.76%和-50.63%!

对于2018年的业务发展规划,据国美通讯表示,在自主品牌智能手机方面,公司坚持通过产品创新、寻求差异化塑造品牌定位,在竞争激烈的手机市场中,聚焦非凡青年的客户群,提炼智能、专属的产品属性,实现了差异化定位。2018年公司将持续加大在产品软硬件研发、制造等方面的投入,拟开发7-8款新产品。

营销体系将成为本年度的重点工作。公司制定了海陆空的立体销售渠道战略,重点建设线上渠道,形成覆盖包含国美线上、京东自营、天猫旗舰店及多家POP店的全方面线上渠道;线下渠道,进一步夯实国美自有渠道,结合已有的运营商渠道,分节奏开拓社会KA渠道和传统零售渠道;通过布局和整合资源,形成O2O的有效结合及融合发展。

针对海外市场,其选择印度作为突破点,同步建立线上和线下销售,与国内市场形成良好互补。充分发挥德景电子在印度市场的技术和市场积累,快速布局和发展,争取进入印度的一线品牌。2018年初正式启动印度分公司的设立和人才招聘,计划5月份投入运营。

而对于ODM业务,其则表示,公司自2017年开展自有品牌手机的研发、销售业务,与德景电子原有的ODM客户在国内市场层面产生一定的竞争关系,对德景电子国内市场的ODM业务产生一定影响,而自有品牌手机业务尚需要一定时间积累。

因此,德景电子通过加强与国内运营商的合作、积极开拓海外市场、持续加强在行业手机和通讯终端产品上的投入和市场开拓等举措,积极调整业务方向。公司将保持其经营的独立性和灵活性,持续推动德景电子的ODM业务和信息安全的行业终端业务保持增长。德景电子于2017年11月通过中国银联的现场测评,目前正在申请银联卡受理终端产品企业和产品资质,如取得上述资质后,将进一步推动银联产品市场拓展;积极推动发展移动终端产品的行业领域并积极争取获得相关资质;进一步强化提升德景电子的制造能力。

上交所十问国美通讯:毛利率剧降等原因何在

1、通讯设备ODM业务,随着手机ODM行业竞争激烈且集中度逐步提升,马太效应明显,前几大厂商严重挤压中小型企业的生存空间,行业竞争风险日益加剧。

请公司分产品补充披露以下问题:(1)结合手机整机和主板出货量、市场占有率、特有技术等,对比同行业公司明确公司所处行业地位;(2)结合主要产品工艺流程、经营模式、生产盈利模式、销售和采购方式等,分析公司主要优势和核心竞争力;(3)针对前述ODM业务风险和公司自身优劣势,说明公司采取的应对措施以及实施效果。

2、自有品牌手机业务,公司本年度发展自有品牌手机业务,并与国美电器共同投资设立合资公司国美通讯(浙江)有限公司(简称浙江国美)作为自有品牌手机的研发和销售平台,大力建设线上线下销售渠道,且在印度建立销售渠道,本期自有手机营业收入已达1.1亿元。

请结合行业发展趋势补充披露以下信息:(1)结合主要产品工艺流程、生产盈利模式、核心技术、品牌营销定位等,分析公司主要优势和核心竞争力;(2)公司自有品牌手机销量和所采用的具体销售和采购模式,包括但不限于经销商代理和直销的比例、代理商销售退回政策、销售结算政策,以及不同模式下的收入确认和成本结转政策等;(3)公司向关联方天津鹏盛物流有限公司销售货物2740万元,同时对方向公司预付货款余额为约7700万元,请补充说明二者业务合作模式,定价依据,收入确认是否合理等;(4)自有品牌手机在海外销售的金额和销量。

3、公司于2016年底收购德景电子,其原股东承诺德景电子2016-2018年扣非后净利润分别不低于6,000万元、8,000万元和10,000万元。2017年度德景电子业绩承诺完成率仅为93.85%。公司披露未实现业绩承诺原因为新开发的自有品牌手机业务尚未起量,而原有ODM业务受开发自有品牌手机的影响低于预期。

结合国内手机出货量首次下滑,竞争加剧的行业趋势,请公司补充披露以下信息:(1)结合德景电子近三年ODM业务出货量变化、相关业务营业收入变化情况等,量化说明ODM业务受影响程度,以及对其业绩的具体影响;(2)若ODM业务所受影响进一步加剧,且自有品牌手机短期内难以产生收益,对德景电子未来业务发展和业绩可能的影响,并提示相关风险;(3)公司披露的应对措施主要为积极开拓海外业务,请公司量化分析本期实施效果,并充分提示相关风险;(4)德景电子2016-2017年度财务报表。

4、报告期内,公司各类产品毛利率均大幅下滑,与去年毛利率水平相比,整机、主板以及OEM业务毛利率下滑幅度分别为-28.50%、-41.76%和-50.63%。且国外业务5.14%的毛利率远低于国内业务12.57%的毛利率。

请公司补充披露:(1)结合行业发展趋势,产品原材料波动情况以及产品售价等,分产品和业务板块说明毛利率显著下滑的原因,并进行同行业比较分析;(2)明确其他业务的具体内容,其毛利率高达22.23%,且比去年大幅上升的原因;(3)结合定价依据,产品销售策略和成本构成等,分析自有品牌手机业务的毛利率仅为3.08%,远低于整机ODM的8.08%毛利率的原因;(4)结合产品构成、产品技术含量、定价和支付政策等,分析国内业务毛利率远高于国外业务的毛利率水平的原因。

5、公司前五名客户销售额为10.78亿元,占年度销售总额49.05%,客户集中度较高,对公司业务稳定性影响较大。请公司补充披露:(1)2016年度德景电子的前五大客户名称及交易金额;(2)近两年前五大客户与公司是否存在关联关系或其他业务往来;(3)是否存在对大客户依赖,公司为稳定客户所采取的应对措施。

6、根据年报披露,本期海外销售营业收入为9.25亿元,占比42.7%。第一大客户为印度运营商Reliance Retail Limited,第二和第三大客户分别为具有外贸服务业务的供应链公司,海外销售对公司业绩影响重大。同时,外币金融资产中的应收账款为3.86亿元,余额较高。

请公司补充披露以下信息:(1)海外业务的生产、运输和销售模式和信用政策;(2)结合上述业务环节,披露海外业务的收入确认政策以及具体的会计处理方式;(3)涉及海外应收账款的平均回款期,对相关风险的管控措施;(4)会计师对海外销售业务所实施的审计程序。

7、对ODM厂商和手机品牌厂商来说,出货量是明确年度经营成果和行业地位的关键信息,请公司分产品补充披露近三年的产销量情况分析表,包括但不限于产量、销量和存货量等,并分析相关变动的主要原因。

8、公司第四季度营业收入大幅上升为约11.5亿元,占全年营业收入总额的52.32%。且归属于上市公司股东的扣非后净利润前三季度均为负,第四季度为2957万元,公司主要业务和利润均集中在第四季度。请公司结合主营业务具体情况和行业特性,包括但不限于各业务板块的合同签订、生产和交货周期,结算、收入确认和成本费用政策等,说明第四季度营业收入和净利润突增的原因。

9、技术研发是公司的核心竞争力之一,公司本期研发投入高达1.3亿元,其中68.61%资本化,资本化比重较高。鉴于去年可比数据主要为家电业务,缺乏可比性。

请公司结合德景电子以往年度数据,补充披露研发相关信息:(1)结合研发流程,针对性的披露研发费用资本化的会计政策,包括但不限于确认标淮和时点等;(2)相关研发项目的实施主体、应用产品、项目进展和拟达到的目标,并预计对公司未来发展的影响;(3)2016年度德景电子研发人员的数量,对变动情况进行分析;(4)2016年度德景电子研发投入总额及占营业收入的比重,本年度是否较上年发生显著变化;(5)结合具体研发项目、形成专利,以及使用目的等,对比2016年数据,说明研发投入资本化的依据,并对研发投入资本化的比重及变化情况的合理性进行分析。

10、2016年5月16日,凌青将其持有的惠州德恳电子29%的股权按照58万元的价格转让给李朝超。仅仅时隔一年,公司全资子公司德景电子于2017年7月26日收购德恳电子自然人股东所持其49%的股权,收购价格为1000万元人民币,对该子公司估值为一年前的10倍。请补充披露:(1)德恳电子近两年主要财务数据;(2)说明评估值快速上涨的原因、定价依据、溢价收购的合理性,以及上述交易是否损害了上市公司股东利益;(3)若有评估报告,请补充披露。

整体来看,从当前的国美通讯来看,其未来主要布局在ODM项目以及自有智能手机品牌,但是从目前来看,其自有手机品牌的出货量情况并不理想,同时,当前国内智能手机市场竞争如此惨烈,国美手机想要脱颖而出着实不易,而在海外市场,其又选择印度市场,众所周知,在印度市场是小米、OPPO、vivo、联想的天下,这几大国产手机品牌在印度市场的占有率十分高!

从ODM业务来看,正如前文所言,随着智能手机市场出货量的不断集中化,导致ODM厂商的订单也不断在集中化,对于中小型ODM厂商而言,势必会走向海外市场,这也是德景电子的选择,与此同时,在国内市场向其他市场拓展,而德景电子目前正在申请银联卡受理终端产品企业和产品资质。