3月27日,苏州东山精密制造股份有限公司(以下简称“东山精密”)接连发布了两份公告。一份是战略合作公告,另一份则是对外投资公告。

其中合作公告指出,东山精密拟与杭州沨华投资管理有限公司(以下简称“杭州沨华”)、杭州沨行溪投资管理合伙企业(有限合伙)(以下简称“杭州沨行溪”)、上海集成电路产业投资基金管理有限公司(以下简称“上海集成电路产业基金”)签署《合作框架协议》。

各方拟合作设立一支主要投资于集成电路上下游产业链的基金,名称暂定为杭州沨行岳股权投资合伙企业(有限合伙)(以下简称“杭州沨行岳”,正式名称以工商注册登记为准)。

公告显示,杭州沨行岳基金总规模约为40亿元人民币,将参与购买合肥芯屏产业投资基金(有限合伙)拟出售的合肥广芯半导体产业中心(有限合伙)(以下简称“合肥广芯半导体”)财产份额。

其中,杭州沨行溪和上海集成电路产业基金作为普通合伙人,各认缴基金100万元人民币出资,上海集成电路产业基金的具体认缴出资金额,将根据其有权内部决策机构的决策确定;东方精密或其指定的关联方作为有限合伙人,认缴基金不超过1.5亿美元出资,具体认缴出资金额根据基金募集规模及东山精密内部决策机构的决策确定;基金其余出资由管理人杭州沨华负责向合格投资者募集。

东山精密指出,该合作基金的设立将有利于提升东山精密竞购合肥广芯半导体财产份额的实力。

至于对外投资部分,根据公告,东山精密拟通过全资子公司以现金方式收购纳斯达克上市公司Flex Ltd.(以下简称“Flex”)下属的PCB制造业务相关主体,合称为Multek。东山精密子公司Multi-Fineline Electronix, Inc.(以下简称“MFLX”)已于美国时间2018年3月26日与交易对方FLEX签署了《股份购买协议》。

本次交易的基础交易对价为2.92亿美元,最终购买价格将依据《股份购买协议》约定的交易对价调整机制进行调整。

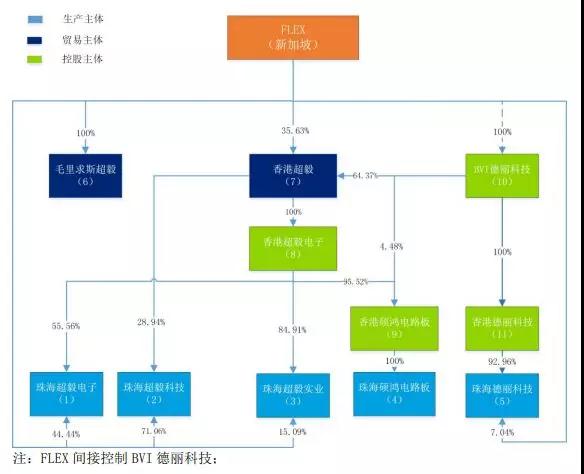

本次交易将由东山精密子公司香港东山设立的境外特殊目的实体SPV,以购买毛里求斯超毅100%股权、BVI德丽科技100%股权、珠海超毅科技71.06%股权、珠海超毅电子44.44%股权、香港超毅35.63%股权、珠海超毅实业15.09%股权、珠海德丽科技7.04%股权的形式完成交割。

收购完成后,东山精密将直接或间接持有珠海超毅电子、珠海超毅科技、珠海超毅实业等合计11家公司的100%股权。

▲截至2018年3月27日,Flex股权结构

资料显示,东山精密业务涵盖精密金属制造和精密电子制造两个领域,主要客户包括A公司、华为、小米、OPPO、爱立信、诺基亚西门子、安弗施、贝尔阿尔卡特等;东山精密子公司MFLX主要从事柔性电路板(FPC)和柔性电路组件(FPCA)的设计、生产和销售,主要产品为柔性电路板;Flex则主要从事PCB产品的设计、生产和销售,产品主要应用于通信设备、企业级服务器、电子消费品、汽车等。

本次交易完成后,双方可以共享营销渠道和客户资源,借助共有的销售平台与营销网络打通全球市场。东山精密将充分发挥与Flex的协同效应,在市场和渠道、产品和技术、生产和运营管理经验等方面进行优势互补,提升东山精密整体的市场竞争力和品牌影响力,进一步在全球范围内扩大东山精密的市场份额,有效提升经营业绩。