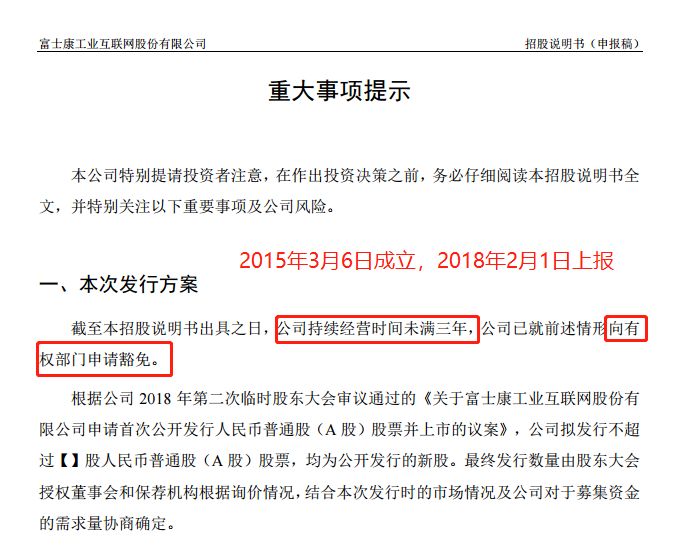

富士康速度。不仅成立不满3年特批上报,富士康A股上市还走了不寻常的“快车道”。值得注意的是,作为全球最大电子产品代工企业的富士康,本次A股IPO(首次公开发行)上市非常地“抢时间”。2015年3月6日成立的本次IPO上市的主体,还有1个月就满3年,不过仍然是通过“特批”方式在未满3年的情况下申报。

图1:未满3年特批申报

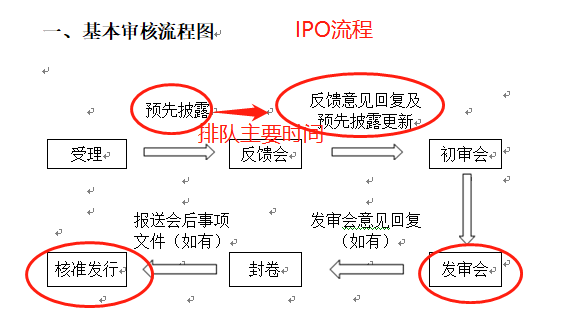

我们再来看看IPO的流程,通常是上报预披露、反馈、预披露更新、发审会、核发批文。其中主要的流程在预披露、反馈到预披露更新这个阶段。

图2:IPO流程

富士康从招股申报之时就显出了与众不同,后续流程也是很快。

2月1日招股书申报稿上报,2月9日招股书申报稿和反馈意见同时披露,2月22日招股书预披露更新。券商投行人士分析,招股书预披露到预披露更新,目前通常的要7、8个月的时间,这也是IPO排队的主要时间,而富士康2周就完成了,中间还隔了个春节。

图3:近期申报日和更新日时间间隔

上述投行人士认为,招股书预披露更新后,预计富士康将很快上发审会,过会的话就是例行拿批文、发行上市,都能在很短时间完成。快的一两个月就完成了,3、4月份就可能上市。

以今日上市的泰永长征为例,该公司于2017年12月29日更新预披露,然后几天后即今年1月5日上发审会(并顺利过会),1月26日拿到批文,今日(2月23日)上市,从更新预披露到上市,不到2个月的时间,这中间还经历元旦和春节长假。

图4:今日新股上市过程重要日期

对于富士康IPO流程的快速高效,根据财新等媒体报道,富士康是走的即报即审的特殊通道。“多位接近证监会人士称,富士康IPO走的是即报即审的特殊通道。”

富士康的快速上市,或许可以为A股引入一批独角兽企业上市提供借鉴参照。分析人士认为,未来A股将致力于培育一批自己的“独角兽”科技公司,资本市场的发行上市制度要向新经济靠拢,而一些境外上市的科技巨头的回归也成为可能。

在今年年初的证监会系统工作会议上,会议要求“以服务国家战略、建设现代化经济体系为导向,吸收国际资本市场成熟有效有益的制度与方法,改革发行上市制度,努力增加制度的包容性和适应性,加大对新技术新产业新业态新模式的支持力度。”