手机涨价已经成为2017年手机界的共识,早在今年年初,包括华为在内的一大波手机厂商就开始对手机进行涨价,如果说华为调高手机售价主要在于提高手机利润的话,那么,对于国内其他不少手机品牌而言,提高手机售价更多的原因在于生存问题,在销量下滑的同时,不得不通过提高手机售价来维持运营,乃至今年以来多家手机厂商都开始裁员。当然,手机价格上涨并不局限于国内手机厂商,包括三星、苹果都也对今年发布的新机进行涨价。

从苹果iPhone 8硬件成本变化看手机发展重点

过去一年在中国市场遭遇滑铁卢的苹果,进入2017年后备受关注,作为与苹果同一级别的三星,从目前媒体报道的信息来看,颇有“唱衰三星看好苹果”的趋势,两者在今年分别会发布S8和iPhone8,然而据市场预估,S8今年的销量在4000万部到4500万部之间,而iPhone8今年的销量则在1.1亿部左右,受此影响,我们可以很明显的看到,苹果供应链上市公司股价进入2017年以来一路高涨。

此外,此前还有消息称三星S8和苹果iPhone8售价与上一款同等机型相比售价将会有所提高,近来,据笔者了解到,三星S8和iPhone8售价与去年的三星S7和iPhone7相比,的确将会大幅度提升。

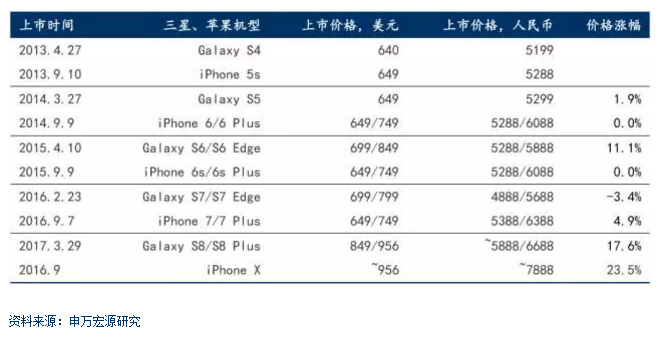

先来看看三星S系列的价格走势,2013年推出S4,其售价是5199元人民币,2014年推出的S5售价是5299元,上涨100元,同比涨幅为1.9%,2015年推出S6/S6 Edge,其售价分别为5288/5888元,后者与S5相比涨价589元,涨幅达到11.1%,2016年推出S7/S7 Edge,售价分别为4888/5688元,同比下降3.4%。而即将推出的S8/S8 Plus据估计上市价格将会达到849/956美元,人民币上市价格可能会为5888/6688元,即同比增长17.6%。

再来看看苹果新机价格走势,2013年推出的iPhone 5s的售价是5288元,次年推出的iPhone 6/6Plus的售价分别为5288/6088元,同类机型价格没有变化,2015年推出的iPhone 6s和iPhone 6s Plus价格同样是5288/6088元,不过,2016年iPhone7/7Plus的价格则达到了5388元/6388元,分别涨价100元/200元,涨幅为4.9%。而iPhone8据称将会从7888元起售,这也就是说,其售价涨幅达到了23.5%!

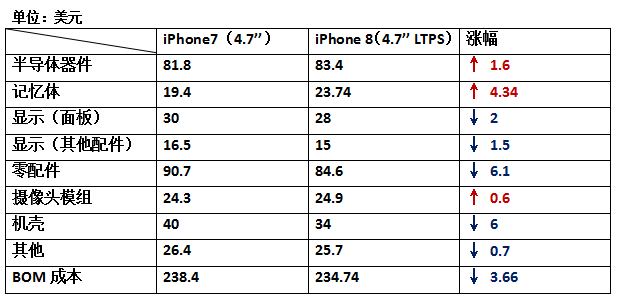

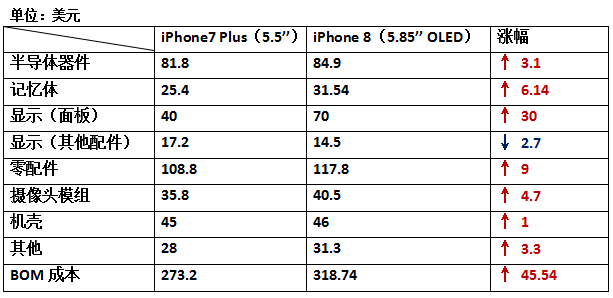

此外,据手机报在线(http://www.shoujibao.cn/)查询到iPhone8的硬件成本,从中得知,iPhone8有4.7寸LTPS版,5.5寸LTPS版以及5.85寸OLED版,前两者相比iPhone7和iPhone7 Plus在硬件总成本方面,相对还有所下降,但是5.5寸OLED版iPhone8的硬件成本与iPhone7 Plus相比增提高了55美元。

详细来看,4.7寸iPhone8与iPhone7相比,半导体器件成本提高1.6美元,内存等提高了4.34美元,面板下降了2美元,面板其他配件下降了1.5美元,零配件下降了6.1美元,摄像头模组提高了0.6美元,机壳下降了6美元等。

5.5寸LTPS版的iPhone8与iPhone7 Plus相比,半导体器件成本提高1.6美元,内存等提高了6.14美元,面板下降了2美元,面板其他配件下降了0.7美元,零配件下降了7.3美元,摄像头模组提高了1.2美元,机壳下降了7.5美元等。

而5.85寸的OLED版iPhone8与5.5寸iPhone7 Plus相比,半导体器件成本提高3.1美元,内存等提高了6.14美元,面板提高了30美元,面板其他配件下降了2.7美元,零配件增加了9美元,摄像头模组提高了4.7美元,机壳下增加了1美元等。

从上述对比中我们可以清晰的看到,iPhone 8 LTPS版本的硬件成本与iPhone 7系列相比都稍有下降,下降部分主要在于面板、零配件、机壳等非重要性部分,与此同时,半导体器件、内存以及摄像头模组等的成本相比稍微增加。从这也可以看出,对于iPhone 8 LTPS版本而言,其与iPhone 7相比更注重的是大容量内存以及拍摄方面。

而OLED版iPhone8与iPhone7 Plus相比,成本增加了17%。除了显示领域的一些配件的成本降低了以外,其他的成本全部上涨,其中又以内存、面板以及摄像头的涨幅最大。

此外,iPhone 8 LTPS版本除了半导体器件、内存以及摄像头模组等的成本相比稍微增加以外,其他部分基本上处于下降的状态;这不仅让人联想2016年下半年苹果要求其供应商把价格下降10%——20%的传言,台湾不少企业明确表示苹果要求降价10%,同时也有企业表示将不会同意苹果的降价要求。

从这份物料清单中我们不难揣测,极有可能苹果对部分供应商的砍价已经成功,而且,遭遇砍价的基本上也是一些外围配件供应商,和苹果做生意有风险,诚然不假!

如果说OLED版本iPhone 8售价大涨可以理解的话,那么,如果LTPS版的iPhone8涨价则恐怕让人有些以外,至少从硬件成本方面来看,其成本是有所降低。

其实,众所周知手机界利润绝大部分都被苹果赚取,其一直以来也是注重利润而不怎么注重销量,从目前来看,苹果手机售价仍处于攀升的状态;而三星同样不甘落后,三星虽然全球智能手机销量第一,但是其手机利润主要仍是依靠高端机,如去年Note7爆炸,结果导致其移动部门净利润下降超过90%。

当然,苹果提高手机售价除了上述原因以外,还有一个很重要的原因在于国产手机的追赶,从国内品牌手机售价来看,华为冲刺在最前端,但是华为的利润却不如OPPO和vivo,从去年年底到今年,华为已经多次强调要提高手机利润,包括其他国内手机品牌涨价同样如此,而在消费者掏更多的钱买手机的过程中,手机供应链中小型厂商同样处于煎熬的过程中。

手机厂商提高利润 供应链厂商遭遇“上下夹击”

随着智能手机厂商加强力度追求利润空间,不仅让人联想到供应链厂商。从供应链角度来看的话,据笔者观察,从2015年开始,供应链就已经出现了很严重的“集中化”趋势,即两极分化十分明显,主要是受到终端市场的影响,以2016年国内智能手机出货量来看,前五大出货量厂商总计出货在国内总体出货量中的占比高达近66.5%,这也就是说,终端产品的出货量正在集中化。

而这一现象势必将蔓延到供应商,从2015年开始至今,倒闭的供应链厂商数量实在太多,与此同时,在不少企业倒闭的同时,相对而言较为“优质”的企业在拿不到订单面临生存危机之际,则走向了“抱团取暖”或者“被收购”的渠道,这点在资本市场体现更加生动彻底。尤其是进入2017年以后,资本运作在供应链的的运作非常大,包括在显示屏、摄像头、精密结构件等领域。

时至如今,手机厂商之间的竞争早已经不再是单一的性能竞争,尤其是智能手机性能差异化越来越小之际,竞争已经从多元化转向系统化;汇率、成本、缺货等强烈的在考验手机厂商盈利能力,人口红利消失、城镇化等因素也严重影响各个品牌战略发展前景。

尽管部分配件在涨价,但是从供应链厂商来看,其可以说是遭遇“上下夹击”,“上”来源于原材料的涨价,“下”则来自采购厂商的压价以及延长账期。近来,据某政府报告表示,中小企业尤其是大厂的供应商,面临着生存压力更大:上游涨价、下游拖款。经济形势不好之际,它们没有订单;经济形势好转之际,它们有订单没利润。

至于为何会出现这样的原因,据该报告解释道,主要有三方面的原因:

首先,很多企业从事品牌较低端类型产品或配件的生产。给大厂做代工的企业,不升级就被淘汰,哪怕曾经是代工龙头。升级,要再投资,差钱。百纳威通过加工外销低端手机到印度非洲,短短几年产值超过30亿元。平均售价50-120元,国外消费喜好稍有变化就导致生产大幅下滑。

其次,苹果手机生产基地的外迁致该区为其配套的企业生产呈断壁式下降。富士康的三家核心长期合作企业生产增速同比分别下降47.13%、24.69%和3.09%。iPhone 7产品对它们的订单数直线下滑甚至直接消失。

其三,受上游原材料价格上涨或经营模式的变化而影响产能的扩张:

一是原材料价格一路高歌。如手机配件的屏幕受玻璃制造上游企业产能有限和市场需求快速增长的影响价格一路高歌,由年初的20元上升到目前的55元,上涨一倍有多。导致该区从事手机、Pad和导航等产品生产或屏幕配套企业生产受影响,首先是有订单因没材料无法正常生产,其次是原材料购进价格上涨快但却无法传导至产品出厂价格中,造成企业需投入更多的资金,但目前中小微型企业普遍缺少流动资金,致使生产受限下滑。

二是部分紧缺原材料呈卖方市场,必需付现金才有可能拿货,但也受卖方总量控制,上述的玻璃屏就如此。

三是像屏幕制造商行业老大京东方销售模式改变了,不再单一从事产品生产制造企业,而转向将屏幕发订单给代工企业再加工后由其较低价格(只支付加工费用)收购后再销售,促使其做大总部营业收入且将更多的利润留给自己。

其四是一些手机厂商延长账期,导致其上下游中小微型企业被其拖欠长期性占用资金,加大了企业经营的难度和成本。

时至如今,手机厂商之间的竞争早已经不再是单一的性能竞争,尤其是智能手机性能差异化越来越小之际,竞争已经从多元化转向系统化;汇率、成本、缺货等强烈的在考验手机厂商盈利能力,人口红利消失、城镇化等因素也严重影响各个品牌战略发展前景。

而对供应链厂商而言,上游原材料“缺货涨价”,下游大客户又延长账期拖款压价,我们不知道,在2017年将会有多少供应商无法坚持下去!