对于手机供应链而言,今年最为火爆的词语是“缺货”和“涨价”等敏感字眼,其中缺货涨价最为严重的当属智能手机三大主流配件:处理器、面板和存储器;从今年年初的面板,到随后的处理器,再到当前的存储器均处于严重缺货状态;面板市场,无论是LCD还是OLED,均处于缺货状态,国内面板龙头厂商京东方人员曾多次对笔者表示,京东方面前全系列产品均处于产能爆满状态,业绩一片大好。

而处理器方面,主要是联发科缺货,联发科的处理器同样是全线缺货,其甚至多次表示缺货将持续到明年第一季度;存储器最近涨价尤为厉害,据笔者从台湾相关网站查询得知,当前存储器基本上每天都处于涨价过程中。近来更是传闻华为和OPPO由于受到存储器缺货影响,明年第一季度订单将下修10%的订单。

铜箔涨价30%持续到明年 金居开发股价上涨300%

在市场目光都聚焦在手机供应链配件缺货上的同时,上游的材料同样处于缺货状态,其中铜箔片今年全年一直处于涨价过程中。据了解,铜价从今年3月份就开始上涨,领涨者主要是国内第二大铜箔基板厂商建滔。截至目前,无论是锂电池铜箔片和标准型铜箔片已经处于有价无市的状态。

在部分铜箔同业早已不堪长期低价关厂及部分铜箔转向电动车所需锂电池,供应印刷电路板(PCB)、铜箔基板(CCL)所须铜箔持续供不应求。据中国化学与物理电源行业协会数据显示,包括铜箔、电解溶剂、钻盐等锂电池原材料产品价格上涨十分明显,部分产品价格上涨幅度甚至达到了50%。

铜价上涨受益最大的无非是铜箔片和代工厂商,这点从台湾上柜公司金居开发营收就可以看出,上周(16日)金居开发盘中35.35元、收盘价34.65元均创上柜挂牌约6年历史天价,更连续3个交易日天天量、价同创历史新高,股价一周暴涨20%。

从营收方面来看,据笔者统计,从5月份到11月份,金居开发当月营收与去年同期相比,分别增长了19.96%、48.95%、31.30%、44.34%、22.49%、34.64%、39.31%,今年前十一个月累计营收与去年相比增长了23.33%,金居开发今年股价涨幅更是达到了近300%。

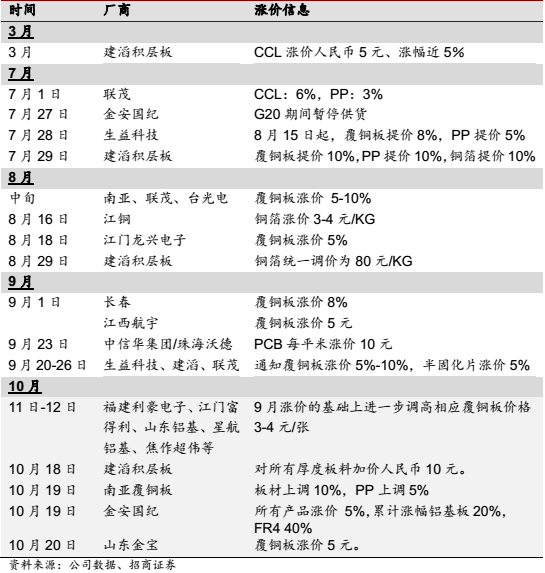

据了解,从3月份建滔领先涨价以后,7月份联茂、建滔再次对覆铜板涨价,到了8月份,南亚、联茂、太广电等覆铜板大厂正式涨价5%——10%,其中南亚还会根据市场情况进行平均每两个月进行一次调价,9月份,生益科技、建滔和联茂继续发布通知涨价,10月份以后,线是中小覆铜板厂商在9月份涨价的基础上进行调高相关覆铜板价格3——4元/张,随后建滔再次表示,对所有的厚度板料增加人民币10元,在此之后,金安国纪、山东金宝也跟着发布涨价通知,涨幅在5%——10%之间。

而近期,到11月份和12月份,铜价上涨幅度更是一路飙升,据伦敦金属交易所(LME)数据显示,11月铜价涨幅20%,创下2006年4月以来单月最大。据金居开发表示,10月平均铜价每吨4732美元,11月增长到约5443美元,涨幅15.03%。

铜箔片涨价主因在锂电池市场和代工费上涨 影响下游覆铜板和PCB产业

据悉,电子级铜箔是电子工业的基础材料之一,主要用于CCL、FCCL、锂电池,可以分为压延铜箔和电解铜箔,电解铜箔主要用于PCB所需的刚性覆铜板(CCL),而压延铜箔主要用于FPC所用的柔性覆铜板(FCCL),无论是压延铜箔还是电解铜箔都可以用于锂电池的负极材料,锂电池和PCB是当前铜箔主要的应用市场,其中压延铜箔在智能手机中的使用非常高,无论是手机锂电池还是手机中的PCB都需要用到铜箔!

到了近两个月,受到锂电池场所备货影响,铜箔价格再次出现大幅度上涨,因为铜箔性能的好坏直接决定了动力锂电池的性能,此外,铜箔的精度、一直想和性能对锂电池的影响也很大,相对电子级铜箔,锂电池对铜箔的生产工艺和性能要求要更高,但是,新增锂电池铜箔产能受到建设周期长、生产工艺壁垒高、设备特殊、投资大等多方面的影响,导致锂电池铜箔片的供需关系存在矛盾性。据悉,铜箔是锂电池负极集流体,在锂电池成本结构中占比约4%——6%,新建产能将集中在2017年到2018年释放,这也就是说行业供给缺货或许将持续到2018年。

那么,铜价从今年3月份涨价至今的原因到底有哪些呢?综合多方信息,得出的原因主要有两个:一个在于锂电池市场,另一个则在于代工费用涨价。其中锂电池市场分为智能手机等消费类锂电池市场以及汽车锂电池市场。

首先来看锂电池市场,锂电池市场是造成今年铜价上涨的主要原因所在。从智能手机市场来看,今年智能手机市场超出整个供应链的预估,导致上述等多种配件严重缺货。而在锂电池市场,最为主要的还是在汽车锂电池方面的供需超出预期。据了解,现在新增电动车锂电池应用,铜箔需要大幅度扩充产能,同时又需要重资本,哪怕不缺生产设备,扩产完成也要一年半到两年,产能扩充十分缓慢,在市场强劲需求之下,铜箔产业短期内仍将呈现供不应求。

此外,汽车电子铜箔基板面积剧增,预估每台车铜箔基板面积将从目前的0.5平方米增加至2平方米,若以每年全球汽车销售量约1亿台估算,可望增加1.5亿平方米的铜箔基板用量,去年铜箔基板全球销售量约7亿平方米,预估2020年将可成长至10亿平方米,以1亿平方米的铜箔基板约使用7万吨的铜箔使用量推估,未来车用电子铜箔基板一年将增加约10.5万吨的铜箔需求量,但实际上,当前的产能完全不能满足市场需求。

除了上述原因以外,还有一个很重要的原因在于铜的代工成本出现了大幅度的上涨,金居开发已经宣布12月铜箔代工费将继续上涨。据金居开发统计,今年代工费已上涨15%至20%,其中第3季就逾5%,第4季及明年也持续看涨。

代工费方面,据了解,锂电铜箔代工费在2007年——2008年的时候是7——8元/吨,但是到了2013年——2014年的时候,下降到了3万元/吨,目前随着汽车锂电池需求的释放,铜箔代工费又涨价到4万元/吨。

此外,由于铜箔成本占覆铜板比重大,因此铜箔涨价对覆铜板厂商的影响同样很大,但是由于覆铜板市场份额相对比较集中,据称行业前三名企业市场份额总计达到了36%,所以在铜箔涨价的过程中覆铜板厂商水涨船高跟着涨价,以台湾联茂、台光电、台耀来看,这三家覆铜板厂商从今年年初开始业绩就开始好转,截至目前股价上涨幅度也超过了50%。

据招商证券表示,在原材料短缺的情况下,下游的覆铜板企业有望借助较高的话语权通过提高价格加强盈利能力,一般而言,覆铜板的成本结构汇总铜箔占比40%——50%,其余成本包括玻纤布、树脂和人力成本等,以目前铜箔平均涨价30%、覆铜板涨价20%来看,覆铜板相应的毛利提高了3%——7%,如建滔铜箔涨价幅度在30%左右,而覆铜板从今年年中到目前,价格已经调整了三次,每次都是上涨8%——10%左右,累计涨幅已经接近铜箔,这将促使覆铜板的毛利率提高5到8个百分点。相对而言,PCB厂商要分散一些,且同质化现象严重,在这种情况下,PCB厂商涨价的能力相对较弱,不过,铜箔的持续涨价依然将推动市场份额向PCB大厂聚集。