环顾2015、2016年国内手机ODM市场出货情况,2016年前三季度ODM出货量前十的排行榜里出现了两名新秀,其中一个便是西可,其以6.6kk的出货位于第九位。《中国手机产业崛起系列》第一期就来揭秘这位新秀的海外布局及野心。

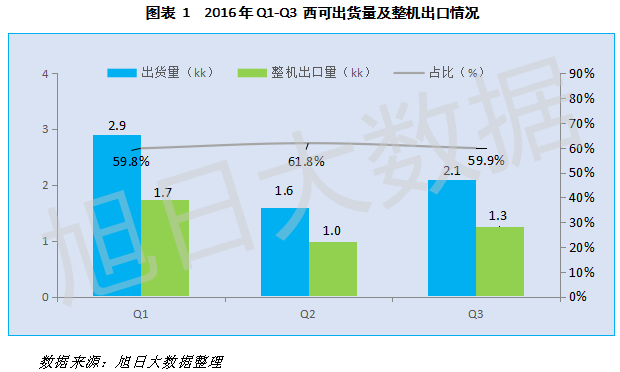

2016年前三季度,西可出货量达到6.6kk,由于西可客户均为海外品牌商,导致西可绝大部分出货都通过SKD或者整机的形式流向海外市场。海关数据显示,西可前三季度整机出口量达到4kk,占西可整体出货量的60.3%。注意本文数据依据为西可整机出口数据。

西可海外市场分布

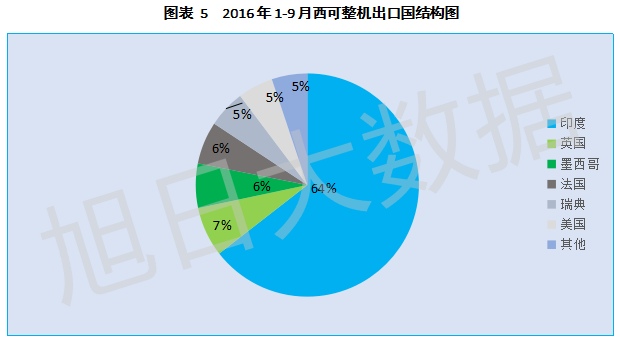

从出口国来看,西可在全球覆盖范围虽然广,已覆盖六大洲,但是涉及国家及地区却并不多,出口国及地区仅有26个。2016年前三季度,西可整机主要出口至印度、英国、墨西哥、法国、瑞典、英国,出口量近400万部,占比达95%。最大出口国为印度,出口量达257万部,占比高达64%。

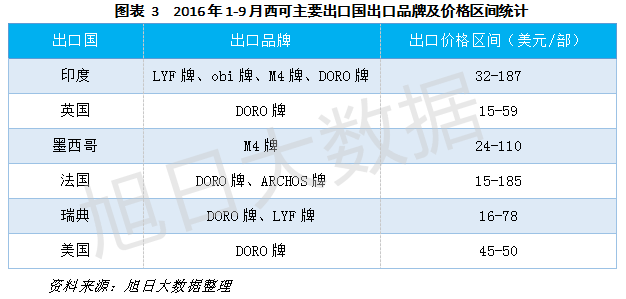

从出口单价价格区间来看,西可产品价格覆盖范围比较广,在15——190美元/部之间,其中以50-100美元/部的竞争力较强,而超过100美元的产品出口至印度、墨西哥、法国,主要品牌是LYF、M4、ARCHOS,在英国、美国均只出口DORO牌手机,由于DORO为瑞典的老人机品牌,故出口价格区间偏低,在15-59美元之间。

揭秘西可海外客户

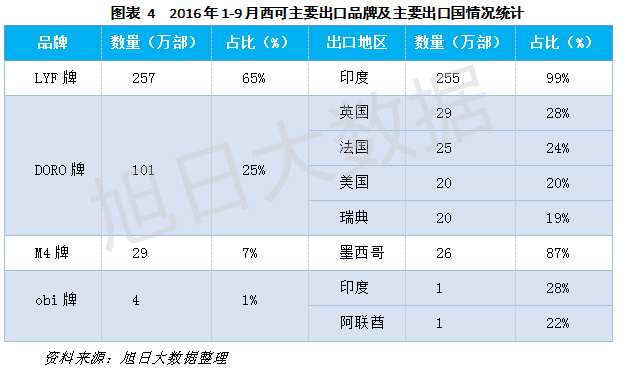

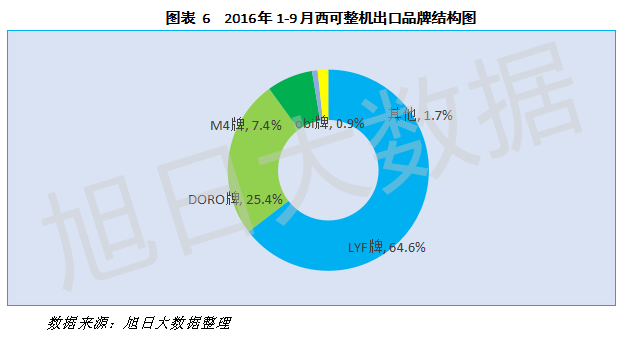

2016年前三季度西可海外客户有LYF、DORO、M4、obi、I-MOBILE、BQ、Energy、Wileyfox、DEXP、StarMobile、MEDION、ARCHOS八家,其中Reliance旗下LYF品牌出货量排在首位,出货量为257万部,占比高达65%,绝大部分出口印度,少量出口瑞典。值得注意的是,2016年前三季度共超600万部Reliance牌手机出口,其中超四成为西可代工,其他代工厂包括中兴、振华、TCL、财富之舟、辉烨等。

位于第二位的是瑞典老人机品牌DORO,出货量达100万部,占比为26%;其出口地较为分散,前四大出口国分别为英国、法国、美国、瑞典,占比均在20%-30%之间。2016年前三季度共有140万部DORO牌手机出口,其中超七成为西可代工,西可为DORO在国内最大的ODM供应商。

墨西哥的M4位于第三位,出货量达29万部,占比为7%,近九成出口墨西哥。Obi牌位于第四位,出货仅4万部。

西可将赴印建厂?

印度手机市场是国产手机企业难以抵抗的诱惑,跟随着金立、OV等国产品牌及与德、海派等ODM厂商的脚步,西可方面也传来将在印度建厂的声音。但回顾2010年,西可通讯董事何荣特曾向媒体表示,“虽然印度人工成本低,西可每月销往印度的手机超过50万台,但是目前印度手机产业链配套还很匮乏,所以目前还没有考虑到印度设工厂。”

反观印度手机供应市场,虽然与2010年相比而言,产业链状态有所改善,但是更多的集中在高税率迫使下进入的ODM、OEM、品牌商等终端商以及电池、充电器等配件厂商,像面板、模组等环节还是较为缺失,简而言之,印度手机产业链目前仍处于构建阶段,手机产业链配套亦不完善。那么是什么原因促使西可此时在印度建厂?

为什么选择在印度建厂?

1、印度为西可最大的出口国

2016年前三季度,西可超六成的整机出口至印度,出口价值高达1.6亿元,占出口总价值的七成。印度占据着西可出口量及出口价值的绝对高位,是西可不可或缺的竞争市场,这也是西可选择在印度建厂的一个重要原因。

数据来源:旭日大数据整理

2、最大客户——印度Reliance Jio 迅猛发展

观察西可整个出口情况发现,西可主要出口LYF、DORO、M4(墨西哥)、Obi四个品牌,其中LYF牌智能手机占大头,出口量占比达到64.6%,比排名第二的DORO高出39.1%。可见,西可的客户集中度高,对最大客户依赖性较大。

LYF牌是印度电信运营商Reliance Jio旗下智能手机品牌,自2015年第四季度推向市场,一直反响激烈。在今年9月,Reliance Jio推出免费4G服务,同时提供超低试销优惠价,让LYF品牌、Water系列的智能手机需求量爆增。出货量的增长使得Reliance Jio于今年第三季度获得印度手机市场20.9%的市场份额。凭借运营商的优势,Reliance Jio旗下智能机出货或将持续攀升,在这种情况下,作为供应商的西可在印度建厂,能更好的服务最大客户,这应该是西可在印度建厂的直接原因。

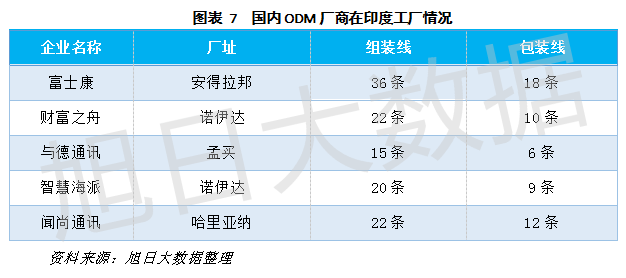

3、国内ODM厂商陆续在印度建厂

早前手机报在线就统计过印度ODM的现状:“相较于去年,今年印度ODM厂商得到了迅猛的发展。据统计,ODM厂商数量从6家发展至17家,近3倍的增长,其中8家来自中国;生产线数量从不足100条增至200多条,近1.5倍的增长。在过去一年里,闻尚、海派、与德等数家国内知名ODM厂商在印度创建了工厂并发展顺畅,据手机报在线了解,这些ODM厂商在印度还将继续扩充产能。”

值得一提的是,根据海关数据显示,财富之舟2016年前三季度出口近9万台整机(不包括SKD)于Reliance。随着这些ODM印度工厂步入正轨,作为Reliance国内最大供应商的西可压力不言而喻,在印度建厂成为西可的必然选择。

西可的野心?

1、抢占印度市场

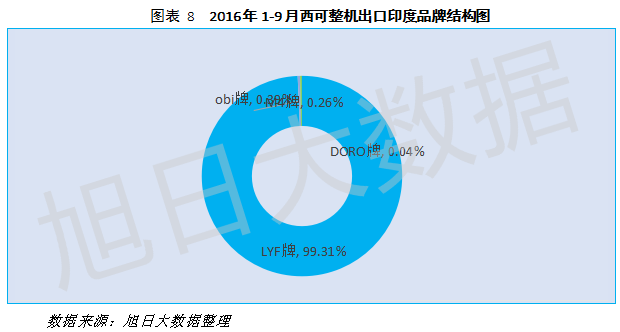

西可出口至印度的手机中,99.31%为Reliance的LYF牌。可以说Reliance是西可在印度最大的客户,同时也近乎“唯一”的客户,客户结构单一。

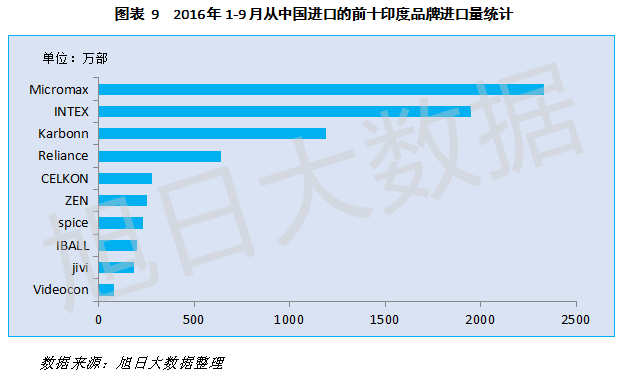

2016年前三季度,从中国进口的前十印度品牌进口总量超过七千万部,其中Reliance 超过600万部的进口量仅位于第四。根据IDC的数据显示,2016年前三季度,印度智能机出货量8330万部。虽然印度品牌进口量与印度智能机出货量两个数据不能直接进行比较,但放在一起还是比较有意思,给人很直观的感觉是,印度本土品牌目前还大量依靠中国ODM。

在这种情况下,西可在印度建厂,比国内其他ODM厂商相比更具备“近水楼台”的优势,至于能不能“得月”,虽然依靠的还是自身实力,但至少离“月”更近了一步。相信这也是除更好服务客户以外,国内ODM厂商进入印度市场另一个重要动机。

2、印度制造出口辐射其他州

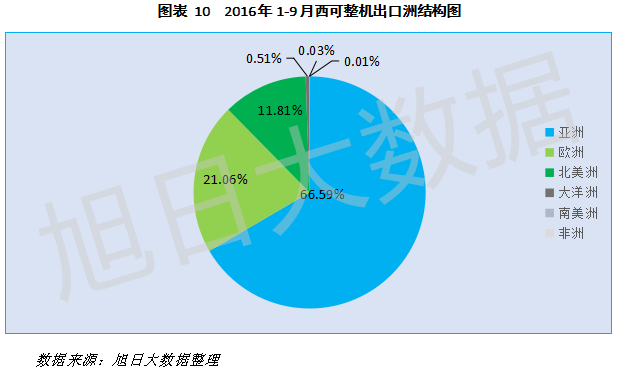

西可目前业务主要分布在亚洲、欧洲、北美洲三大洲,占比高达99%,其中西亚仅占0.5%;剩余不足1%的份额被大洋洲、南美洲、非洲三大洲瓜分,其中非洲仅占0.01%。西亚与非洲都属于西可的薄弱环节,而在印度建厂以后,这一局面或将有所改善。