2020年3月11日华正新材(SH:603186)对外发布了2019年年度报告,内容显示报告期内营业收入为20.26亿元,同比增长18.19%;净利润1.02亿元,同比增长40.42%;扣非后净利润0.89亿元,同比增长51.48%。每股收益0.79元,年报利润分配拟10股派1.7元。

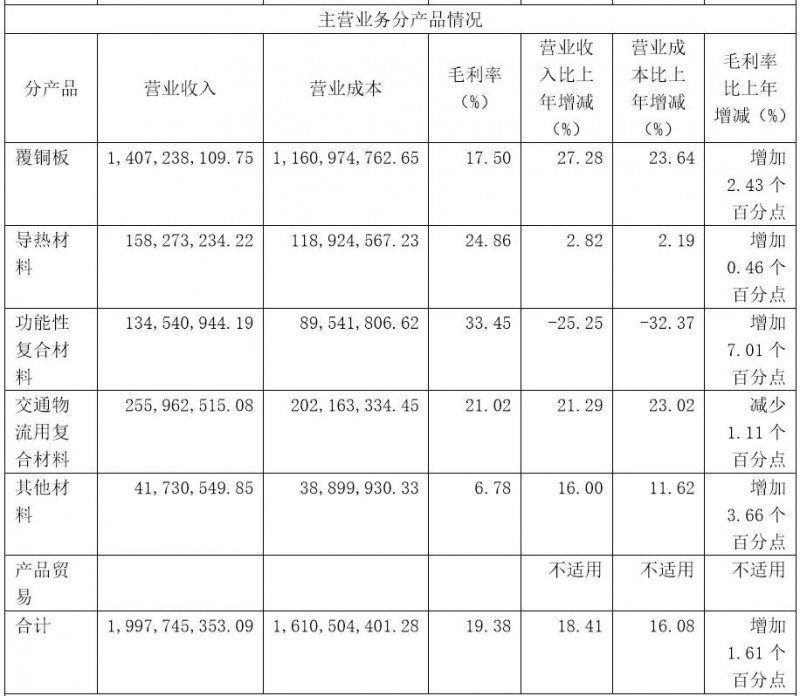

华正新材表示报告期内,公司主营业务未发生重大变化,根据产品特性,将公司主营业务按产品分类调整为覆铜板、导热材料、功能性复合材料(原绝缘材料)、交通物流用复合材料(包括热塑性蜂窝材料和热固性材料)、其他材料和产品贸易。

从华正新材的报表可以看出,2019年其覆铜板产销量大幅增长超四成多,但功能性复合材料产销量却减少了五成多;而导热材料产销量略有增长,交通物流用复合材料产量增长了不到一成,销量增长了约二成。

华正新材认为高频高速材料产品线围绕5G基建及应用、云计算大数据中心等细分市场开发及推广相关产品;高频高速多个细分产品的客户认证工作取得相应进展,同时已认证产品实现了一定批量出货。导热材料产品线则继续瞄准汽车照明、电源电控等领域,加大产品开发和市场推广力度,进一步提升市场占有率,同时加大对可应用于MiniLED显示、功率半导体封装领域的新产品的研发力度。

华正新材表示2019年公司实现主营业务收入199,774.54万元,比上年增长18.41%,其中:1、覆铜板:2019年公司生产覆铜板1,422.84万张,比上年增加40.23%;销售覆铜板1,417.49万张,比上年增加44.42%;营业收入140,723.81万元,比上年增加27.28%。

2、导热材料:2019年公司生产导热材料134.82万平方米,比上年增加4.75%;销售导热材料140.42万平方米,比上年增加2.73%;营业收入15,827.32万元,比上年增加2.82%。

3、功能性复合材料:2019年公司生产功能性复合材料1,640.23吨,外购38.90吨,合计1,679.13吨,比上年减少56.89%;销售功能性复合材料1,904.97吨,比上年减少50.46%;营业收入13,454.09万元,比上年减少25.25%。

4、交通物流用复合材料:2019年公司生产交通物流用复合材料163.86万平方米,比上年增加7.89%;销售交通物流用复合材料170.11万平方米,比上年增加19.24%;营业收入25,596.25万元,比上年增加21.29%。

5、其他材料:2019年公司其他材料实现营业收入4,173.05万元,比上年增加16.00%。

另外,报告期内华正新材稳步推进非公开发行股票工作,基于产业发展战略目标详细论证非公开发行的募投项目(650万平米高频高速覆铜板青山湖制造基地二期项目),落实项目用地,完成项目环境影响评价和立项等工作,稳步推进本次非公开发行股票的相关工作,并于2020年1月获得中国证监会核准发行的批文。

高频高速覆铜板青山湖制造基地二期项目总投资约5.97亿元,本次非公开发行募集资金金额不超过6.5亿元,项目拟使用4.6亿元,剩下1.9亿元拿来补充流动资金。

对于市场行情,华正新材认为报告期内电子材料行业发展受多种宏观经济因素影响,传统应用领域的需求总体呈现先抑后扬的态势。产业结构性调整趋势明显,受中美贸易摩擦影响,高阶材料的国产替代进程加快,行业内上下游企业均加大研发的投入,并逐步重视供应链的打造。行业对产品技术和品质的重视程度稳步提升,同时更注重产业链的利益共享,培育国内战略供应商。

2019年6月6日,工信部正式向中国电信、中国移动、中国联通、中国广电发放5G商用牌照,中国正式进入5G商用元年。电子材料行业新的终端需求正快速爆发,包括5G基建及应用、工业互联网、城际高速铁路和城际轨道交通、新能源车及充电桩、人工智能、云计算大数据中心等细分市场,高频高速覆铜板的市场呈现一定规模且已呈现几何级数增长。

根据中国汽车工业协会数据,2019年新能源汽车受补贴政策退坡影响产销率同比下降,累计产销量分别为124.2万辆、120.6万辆,同比分别下降2.3%,4.0%。但随着退坡影响的边际效应减弱及国家对新能源汽车产业鼓励政策的推出,新能源车发展长期向好的趋势没有改变,公司铝塑复合膜的市场应用潜力将继续增长。

新能源汽车的发展对于轻量化的需求显得十分迫切,对轻量化材料、工艺、结构设计提出了更高的要求,轻量化、功能化的复合材料在新能源汽车以及冷藏车市场逐步得到更大面积的应用。

华正新材认为全球PCB行业市场和制造的国产化趋势加快。Prismark数据显示,2019年全球PCB市场产值突破660亿美元,中国PCB产值占全球53.8%。中国PCB产业继续保持全球产值、产量双第一的地位。国内,长三角和珠三角两地的PCB产值约占中国大陆总产值的90%左右,湖北、江西、安徽等地也有所分布。大陆地区PCB厂商在规模扩大的同时,技术水平也在同步提升,逐步实现在高端产品领域进口替代。

而2019年5G通信以基站建设和局部商用为主,2020年有望迎来5G通信的规模商用。消费类电子产业链已提前展开布局,5G换机潮将在2020年开启。手机天线、射频前端、手机主板、被动元件将迎来更新换代,将促进HDI、挠性PCB、刚挠结合PCB市场应用。大数据、AI、云计算等应用需求会逐渐增多,包括服务器、存储设备、网络设备、安全设备、光模块/光纤/网线等在内的IDC市场将会推动PCB需求的增长。尽管L4以上的自动驾驶尚未普及,但多种智能驾驶的组件的逐渐渗透将给高端高频PCB在汽车上应用带来快速的发展。

各类功能性复合材料在高铁、风电、医疗、手机结构件、电子设备等领域的应用会越来越广泛,开发和生产符合客户需求的各类功能性复合材料将有广阔的市场前景。

汽车动力市场已成为锂电池最大市场,已正式实施的《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》即双积分制,成为保障新能源汽车发展的强约束。新能源汽车的增长将显著拉动锂电池以及上游铝塑复合膜的增长,未来实现规模化的进口替代可期。轻量化是未来汽车行业发展方向,特别是对于新能源汽车而言,重量的减轻直接意味着续航里程的增加。铝镁合金、碳纤维、复合材料等正在汽车领域得到应用,复合材料相比金属材料通常具有更低的密度和更高的比强度,特别是功能化的复合材料在冷链运输等市场能提供除了轻量化以外的作用,未来市场潜力将持续增长。

针对行业这种情况,华正新材报告期内,射频微波高频覆铜板系列基材根据5G产业发展及市场需求,公司开发PTFE和碳氢两大系列产品。为了满足未来射频微波领域的市场需求,公司继续开发高频产品的相关产品,包括低损耗热固性HC系列和适用于汽车自动驾驶毫米波雷达的HN系列产品,丰富了PTFE系列和碳氢系列的产品种类,以满足未来5G通讯、汽车自动驾驶、超高频雷达等领域的需要。公司将继续推进创新,不断突破壁垒,逐步实现对高频材料的进口替代。

高速通讯系列基材领域随着云端传输技术的广泛应用,通讯5G时代的来临,数据交换总量急速上升,数据处理设备呈现爆炸式增长,通讯基站、超级计算机、云端服务器等设备将被大量使用,高速基材成为未来市场需求的重要产品。近年来公司将低介电损耗高可靠性高速用基材(10GHz下,Dk=3.0-4.5,Df≤0.01)的研究开发列为最主要研究方向。针对不同的应用领域,对公司现有树脂体系进行全面的升级,研究开发了品种丰富、性能优异稳定的高速基材产品系列。经过前期与终端客户的合作开发,其中部分通讯用高速覆铜板已通过国内知名大型通讯公司的技术认证,部分产品已可替代美国日本进口材料的高端产品。

高导热散热金属基材方面,汽车照明、新能源汽车电源电控、半导体封装等领域,对材料的要求越来越高,尤其是散热性和长期可靠性。公司为满足市场需求,重点研究了树脂体系、金属基材种类对散热性、可靠性的影响,开发了高Tg铝基板、PI型高耐压铝基板、低杨氏模量铝基板、3-5W/(m?K)高端散热型金属基板(铝基板、铜基板和铜铝合基材料),以及低CTE覆铜板和应用于二次电源模块等领域的导热FR-4覆铜板等,为市场需求提供了多种产品解决方案。

在铝塑膜材料上,华正新材研发的铝塑膜系列产品包括标准型和功能型两类。其中功能型产品相比标准型具有更优异的耐电解液、低水气透过率、高耐磨性等性能,具有更优异的可加工性与更高的性价比。报告期内功能性数码类产品已通过部分客户验证,标准动力及储能型产品也已通过多家客户验证;同时功能型动力及储能型产品也已完成公司内部开发工作,正在进行客户认证中。

2019年由于中国国内前几年低级覆铜板产能扩张速度太快,导致产品价格下滑,所以国际上多家厂商退出低级覆铜板的生产。不过随着中国内地环保政策原因部分小的覆铜板企业关停转行了,加上智能手机多层板的需求增加,让覆铜板的产能利用率下降,导致市场上下半年覆铜板的价格持续上涨,而多层板的毛利率也得到了提升。

据安信证券测算,2018年和2019年华正新材覆铜板均价分别为112.65元/张和99.28元/张。(每张产品面积约为1.1~1.4平方米)

据全国覆铜板职业协会最新统计资料,2018年中国内地共有覆铜板厂商约70家,主要散布在华东及华南区域,年产值约3亿平方米,其间华东区域年产量已达1.6亿平方米,占内地年总产能的56%,华南区域年产值为1.1亿平方米,占内地年总产能的39%。若按厂商资金类型区分,陆资厂商共26家,占内地厂商总数的37%,只占内地年总产能的18.2%,还有44家为外资厂商(首要为台资覆铜板厂商),占内地厂商总数的63%,却占内地年总产能的81.8%,且首要占有HDI用芯薄板和高多层板用高阶覆铜板市场,其占有率达90%以上。

尽管近年来覆铜板的需求量以每年20%的速度增加,但中国内地PCB用覆铜板之供需对立较大,特别是0.05-0.8mm薄板,且以高阶覆铜板(如环保型无卤素覆铜板、环保型无铅化覆铜板、高TG高耐热覆铜板、高频高速低耗覆铜板等)供需对立特别突出。

估计未来几年内,印制电路板产值80%将以4-20层板为主,所以覆铜板市场由HDI用芯薄板和高多层PCB用高阶覆铜板为主已成为定局。其间,尤以无卤素环保型材料、无铅焊接兼容高耐热性材料为干流,而当时市场上这类板材直销总量只有约40%,还有约40%的商场空间有待于开展。

覆铜板是印制线路板(PCB)的首要材料,由基板、铜箔和粘合剂构成的。印制线路板的功能、质量和制作成本,在很大程度上取决于覆铜箔板。国内外印制线路板正在向高密度、高精度、细孔径、细导线、细距离、高可靠、多层化、高速传输、轻量、薄型方向开展,降低本钱,削减污染、订单多种类/小批量等行业特点,都对覆铜板提出了越来越高的要求。

目前中国内地对覆铜板的最主要需求缺口是两种,一种是5G射频用的基站高频板,一种是智能终端产品用的高密度多层板。而生产这两种覆铜板的核心技术,主要是在树脂配方上。

据李星了解,全国总共约有860万个基站,目前主要推行的是5G独立组网,也就意味着覆盖率要达到目前4G的水平,就需要数量相当的基站才能完成。

受益于产品层面的优势,华正新材表示已与PCB行业前100强企业中的50%以上客户建立了业务关系,战略客户比重稳步提升。华正新材约30%销售收入来自海外,能有效对冲国内市场波动等外部不确定风险。