当智能手机这一市场销量疲软,竞争过于激烈之时,随着智能车载的快速发展,光学制造商们将目光瞄向了堪称为摄像头的又一大市场—车载摄像头。

早前索尼公司总裁兼CEO吉田宪一郎曾表示:“毫不夸张的说,智能手机已成为过去十年的大趋势,我相信下一个大趋势将是移动出行。”

与手机功能不同,车载摄像头主要功能是保证驾驶安全,需要在驾驶期间始终保持工作状态,且必须能够适应较差的工作环境,偏重于工作稳定性、防磁、耐高温性以及长使用寿命等,对制造工艺要求更为严苛。

而从整个市场端来看,外资龙头企业具有先发优势,上游环节多为国外龙头企业垄断。以车载CMOS图像传感器为例,CMOS行业主要被美日韩企业垄断,行业的绝对领导者是美国企业 On Semi(安森美),其在汽车图像传感器市场的市场占有率达到46%。

车载摄像头ISP(图像信号处理)行业主要供应商为德州仪器、Mobileve和华为海思等,其中德州仪器技术积累最深厚、市场占有率最高;智能算法环节,Mobileye垄断了全球90%的市场份额。

而模组封装行业前三为松下、法雷奥和富士通,市占率分别为 20%、11%和 10%。舜宇光学、欧菲科技等厂商在手机摄像头封装领域占有率较高,拥有一定的工艺积累,正在逐渐进入车载摄像头模组封装行业;在车载镜头端舜宇光学从2004年开始布局车载镜头市场,2012年开始做到了全球车载镜头出货量的第一并保持至今。

单车配置数量提升

车载摄像头主要包括内视摄像头、后视摄像头、前置摄像头、侧视摄像头、环视摄像头等,目前摄像头车内主要应用于倒车影像(后视)和360°全景(环视),高端汽车的各类辅助设备装备的摄像头可多达8个,用于辅助驾驶员泊车或触发紧急刹车。

如果要实现完全自动驾驶功能,车上至少需要搭载前视、环视、后视、内置摄等五类摄像头;为了达到更准确的识别效果,每一类摄像头会搭载不同焦段2—3只。

针对车载摄像头,一位业内人士曾表示,后期车载摄像头后装可能会起量,前装还是需要时间,而现在车规级的摄像头也集中在2M和5M。

而索尼概念车的发布引起业内一片“欢呼”。在2020CES展上,索尼首次对外公布了智能汽车产品VISION—S的首辆原型车,索尼官方表示这款概念车内外潜入包括CMOS一级TOF在内的33个传感器,可谓驾驶者提欧共全景影像、360 Reality Audio声场技术、全时链接等功能,力图为消费者提供舒适和娱乐性的全新移动出行解决方案。

据了解,VISION—S由索尼联合NVIDIA、高通、博世、黑莓、QNX、马牌在内的众多合作伙伴打造而成。由此可见,在智能驾驶技术的推动下,车载摄像头需求将明显提升。

其实,针对车载摄像头这一市场,舜宇光学在其2019年半年报中也曾表示,随着汽车驾驶智能化的发展,消费者对于行车安全的提高及ADAS技术的不断成熟,车载摄像头的需求保持强劲。

永新光学在投资者提问中也曾表示,传统汽车无前装摄像头或者有1—2颗车载摄像头,随着自动化程度提高摄像头数量增加,目前特斯拉Auto Pilot2.0使用8颗摄像头,未来自动驾驶汽车的前装车载摄像头需求在10颗以上。

而自动驾驶主要利用安装在车上的各类传感器感应周围环境,收集数据从而进行物体的辨识、侦测和追踪,ADAS助益驾驶者预先察觉危险、增加汽车驾驶安全性和舒适性,从某种程度上而言,ADAS是自动驾驶的前提之一。

目前,日本、德国等发达国家新增汽车ADAS的配置比率已相对较高,而中国等新兴市场的渗透率仍相对较低,但目前,汽车内部有大量电子装置,汽车的娱乐和信息性不断增强,在此情况下,驾驶者的注意力容易被分散,因此作为提升驾驶安全性的智能辅助功能系统,ADAS渗透率不断提升是较为明确的趋势,据预测,我国ADAS市场增长速度有望超过40%,预计今年将达到788亿元。

同时,根据YOLE预测,车载CMOS图像传感器市场至2022年将达到80亿美元左右,汽车市场也将成为仅次于手机的第二大CMOS传感器应用领域。

外资占主导地位 国产厂商从镜头突围

据IHS统计,2018年全球车载摄像头市场规模为97亿美元,预计2020年将达到133亿美元。

从车载摄像头的组成部分来看,车载摄像头主要由镜头、CMOS传感器、模组组件、独立ISP芯片、算法等构成。

在摄像头CMOS传感器领域,目前手机摄像头也采用CMOS传感器,这也是手机摄像头厂商谋求进入车载摄像头领域的原因之一。

CMOS市场基本被外资品牌把控,国产品牌实力较弱。Sony在全球CMOS传感器领域常年占据市场份额第一的位置,市场份额超过42%,但在车载摄像头方面实力不强,这也体现了车载摄像头市场存在一定的壁垒。

车载摄像头CMOS行业的绝对的领导者是美国企业On Semi(安森美),安森美在汽车图像传感器市场的市占率达到46%。

在图像信号处理器ISP上,ISP有独立和集成两种方案。独立ISP芯片性能强大,但成本较高,主要供应商为德州仪器、Mobileye、华为海思等,其中德州仪器技术积累最深厚、市占率最高。而近年CMOS传感器供应商如Aptina、豪威科技也推出最新的内置ISP的CMOS图像传感器集成产品、成本低、面积小、功耗低、但能够完成的算法相对简单,处理能力较弱。

在核心算法芯片上,目前用于ADAS视觉方案的芯片多数被国外垄断,但标杆产品尚未出现。主要供应商有瑞萨电子、意法半导体、飞思卡尔、亚德诺、德州仪器、恩智浦、富士通、赛灵思、英伟达等,可供选择的用于传统计算机视觉算法的车规级芯片种类繁多,但尚未出现适用于传统算法叠加深度学习算法的低功耗高性能芯片的标杆产品。

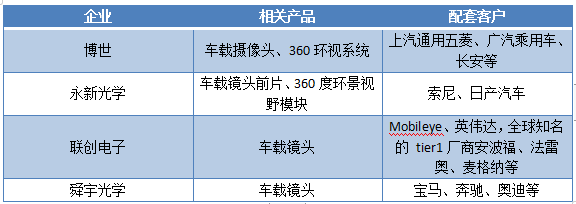

舜宇光学车载镜头产品全球市场占有率第一,其产品已进入宝马、奔驰、奥迪等高端车系的前装供应链,同时舜宇光学已开始向下游加速渗透,新布局的车载模组业务已取得全球知名tier-1大厂认证,有望在车载摄像头产业链占据更大份额。

目前除了舜宇光学外,欧菲光在车载镜头端也有布局。2018年欧菲光收购了富士集团天津工厂和车载镜头相关专利300余项,收购车载镜头产能+专利助于其推进智能汽车电子业务发展、上延完善车载镜头产业链布局。