华为暂时松了口气,苹果、三星仍苦逼

近日,华为发完半年财报,苹果和三星也发布了自己财年的最新季报。与华为上半年消费者业务收入为2208亿元,智能手机发货量(含荣耀)达到1.18亿台,同比增长24%相比,苹果第三财季净营收为538.09亿美元,比去年同期的532.65亿美元增长1%;净利润为100.44亿美元,比去年同期的115.19亿美元下降13%;本财年三星第二季度总营收为56.13万亿韩元(约合3272亿元人民币),同比减少4%;营业利润为6.6万亿韩元(约合385亿元人民币),较去年同期“腰斩”,暴跌55.6%。其中两大主营业务芯片和手机均表现惨淡,当季营业利润同比分别锐减71%、42%。

其中iPhone营收259.86亿美元,下滑12%,iPad营收50.23亿美元,上涨8%、Mac营收58.20亿美元,上涨10.6%、可穿戴营收55.25亿美元,上涨48%、服务营收114.55亿美元,上涨13%。总体来看,苹果的iPhone智能手机硬件业务还是比较苦逼。

另外,第三财季大中华区净营收为91.57亿美元,比去年同期的95.51亿美元下降4%。显示包括中国市场在内的苹果业务拓展,应该是在与市场商业环境上,还有不协调的地方。

数据分析公司Canalys刚发布的中国智能手机市场2019年二季度报告中,数据显示第二季度出货量为9760万台,同比下降6%。

排在华为、OPPO、vivo、小米之后的苹果,出货量只有570万台,加上Canalys一季度统计的数字650万台,上半年苹果在中国只卖出了不到1220万台,还不如小米旗下Redmi Note 7系列的销量,Redmi Note 7系列不到6个月的时间销量突破1500万台。

据李星的观察,苹果特别是依托苹果手机硬件的服务业务部分,依然没有找到与中国以外的市场上那么顺利的推广模式,并以服务体验来积极增强用户粘性与用户增长速度,事实上,苹果很多服务业务,如一些区别于安卓阵营的业务,或海外市场能体验到的部分消费者业务,在中国市场上用户仍然还无法体验到,这些对苹果后续在中国市场的发力,仍然有着较大的障碍,苹果仍然只能从硬件优先的模式上,来赢得中国市场用户的认可。

苹果现在的优势,就是其庞大的高品质用户基数仍然是持续增长,这也是苹果未来的最大财富,当硬件层面竞争无法摆脱竞争对手的时候,用户体验与服务收入,就将成为市场上决定盈利的最终力量。

除苹果、华为外,上半年看起来活得比较好的还有三星。不过三星除了智能手机的出货数量和市场份额数字好看一点外,经营业绩却一塌糊涂,总营收同比减少4%;营业利润较去年同期暴跌55.6%“腰斩”,业务芯片和手机当季营业利润同比分别锐减71%、42%,都不是什么好苗头。

三星给出了手机业务的利润出现大幅下滑的解释:旗舰机型Galaxy S10等的销售势头疲弱,市场对高端产品的需求停滞不前。另外,中低端市场中竞争加剧,老款机型库存调整的成本也增加。

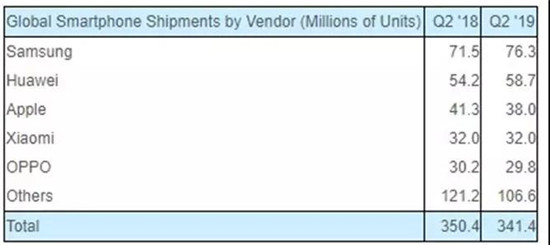

市场调研机构Strategy Analytics的最新分析报告显示,2019年第二季度全球智能手机出货量为3.41亿台,同比下降2.6%。其中,三星以7630万的智能手机出货量位居第一;华为智能手机出货5870万台,位列第二位;苹果则以3800万的智能手机出货量排在第三位;小米和OPPO以3200万和2980万的出货量分列四、五位。

▲2019年第二季度全球智能手机出货量(百万台)|图源:Strategy Analytics

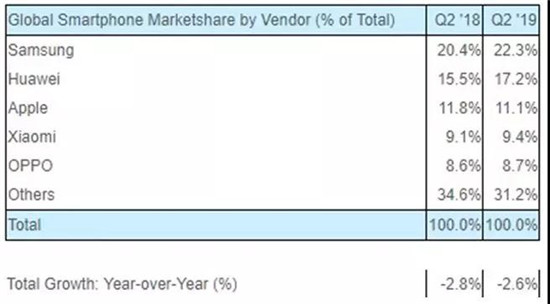

市场份额方面,2019年第二季度前五位市场份额分别为22.3%(三星)、17.2%(华为)、11.1%(苹果)、9.4%(小米)、8.7%(OPPO)。其中,三星与华为市场份额同比均有近2%的增长,小米和OPPO市场份额同比略有增长,苹果市场份额同比下降0.7%。

▲2019年第二季度全球智能手机市场份额

被华为赶到印度的小米也是身陷重围

上半年表现还算出色的小米,实际上在中国市场表现并不好。由于除华为外,其它的智能手机品牌在中国的销售基本上是下滑的,因此今年上半年的全球智能手机战场,其实是胶着在中国与印度两个市场,而在中国市场下滑的OPPO、vivo、小米,只有在印度市场上继续瓜分其它华强北小众品牌与印度本土品牌的市场份额,以及印辛度市场本身增长的份额。

所以小米与其说是在全球市场上站稳了脚跟,不如说是暂时被赶到了印度市场去称霸,而且还要随时应对三星的反扑,以及vivo和OPPO的围杀。

早前Strategy Analytics发布的最新研究报告还指出,2019年Q2印度智能手机出货量年增长3%达到3560万部。小米仍位居第一,但复苏的三星正在缩小与小米的差距排名第二。但随着Realme取得重大进展,vivo和OPPO市场份额减少。

从上面一系列数据可以看出,华为与OPPO、vivo、小米等中国品牌,都在挤占三星和苹果在中国地区的市场份额,特别是华为,甚至把OPPO、vivo、小米全赶去了印度市场与三星竞争,剿杀原来的华强北小众品牌和印度本土品牌的市场份额。

而Realme本身就是BBK旗下推出的另一个品牌,本想大杀四方一番,结果反而是把同门OPPO、vivo斩于马下,这也可能是BBK没有意料到的地方。而前段时间Realme还宣布要回到中国市场上来争斗一番,也不知道会不会重演印度市场的同样剧情。

不过,看似还行的小米在全球的增长,仍然不如华为与三星。并且小米还要面对是,中国市场后续怎么办?虽然小米第二季度一直在宣称要重心回归中国市场,然而从市场反应来看,小米仍然有些力不从心。

小米后续在中国市场上,如果继续打营销战,肯定不如自造硬件的华为、苹果、三星来得噱头多;如果仍然沿用ODM赛道,小米模式也已经见顶,因为华为、三星也都全部来到了这条赛道上。小米现在唯一的优势赛道,是AIOT的用户粘性,并且随着AIOT的技术与业务门槛被市场抹平,小米AIOT的用户粘性也显得十分脆弱,只要硬件支持,分分钟能改换门庭,而这本身就是开放AIOT市场固有的特性,小米也阻止不来。

ODM赛道将是行业资源另一大消耗池

至于ODM赛道的市场情况,大家都已经在行业中摸得一清二楚了。如华为在进一步强化了荣耀普通机型的ODM采购力度后,近两年的增长迅速复制了当年红米机型的出货增长速度,成为行业资源整合的一个重要标志性复制成功案例。

同样三星在接受了中国国内的行业意见后,也迅速转变了相关的经营思路,同样采取了把订单转包给中国ODM厂商的模式,发力中国与印度市场。虽然在中国市场上,三星仍然有着与苹果一样的商业环境短板,暂时收效不太对中国品牌造成威肋,但在印度市场上,三星的ODM策略已经十分成功。

三星高管近日也表示,计划年度把销往特定的国家和地区智能手机订单,以年度释出4000~5000万台的规模给中国国内的ODM厂商生产。未来三星会不会也复制出一条与小米一样的ODM赛道出来,在特定国家与地区市场上与中国品牌竞争,也同样值得期待。

目前中国的ODM厂商,已经成长为全球智能手机行业一股重要的力量,在资本聚集、集中采购、规模标准化生产等低成本运作模式下,它们生产的产品的性价比标准,已经快成了智能手机的市场准入标准,让其它的others小众品牌,基本上在普通智能手机产品领域,没有了机会。

未来贸易环境将是行业最大变量,科技向善与道德向恶难平衡

至于在全球大的智能手机市场竞争上,目前苹果面临的大问题,是硬件突破瓶颈下的硬件资源整合难题,如何寻找新的硬件消费刺激点成了苹果下一步维持用户基数的主要目标,包括往其它智能终端硬件领域如可穿戴、汽车、家居、企业商用等领域扩张。

三星和华为由于在全球智能手机领域的角色十分相似,二者都同时是5G管网与智能手机硬件的综合制造商,因此短时间内在全球市场上依各自的市场资源成为出货数量持平的竞争对手,完全是可以实现。

不过两者在目前的依重智能手机业务元器件部分,都在全球市场上遇到了麻烦。三星由于日韩之间的贸易纠纷,自己重点投资的半导体与显示元器件业务,有受到重创的担忧,如果警报不能解除,除了供应自己都会出现问题外,之前投入的大量资源能不能回收成收益都成问题。

而华为则受制于美国负面清单影响,在系统软件、元器件供应、与核心业务支持部分,在中国以外的市场,将基本丧失竞争优势。

从更大的话题来看,集成了越多先进科技的产品,都将更加面临社会在科技向善与道德向恶之间,越来越难以平衡的尴尬。