难道是公司经营的基本面不足以支撑吗?

2024年前三季度,蓝思科技收入462.28亿元,同比增长36.74%;实现净利润23.71亿元,同比增长43.74%。

多家投资机构对蓝思科技的综合评价是,“过去几年,蓝思科技的综合毛利率持续下降,让投资者信心不足。”

年报数据显示,蓝思科技的综合毛利率从2021年的20.92%,持续下降至2024年上半年的14.33%。而过去的三年半时间里,蓝思科技的毛利率水平,从来谅没有出现过反弹。

对此,蓝思科技的说法是,公司毛利率下降,主要是销售业务的结构发生变化,组装业务的放量拉低了整体水平,结构件保持稳定。公司将通过整机组装业务持续推动产业链的垂直整合,提高生产效率和良率,保持毛利率的平稳。

快速扩张

事实上,蓝思科技从2015年营收172亿元的规模,一路增涨至2023年的545亿元,与其不断扩张有着直接关系。

2016 年,蓝思科技收购联胜科技有限公司、介面光电有限公司,获得上述企业在东莞、浏阳的厂房、生产设备等,进行产业整合。

2017 年,蓝思科技加快对双面玻璃和3D玻璃的生产研发,同时完成东莞、浏阳生产基地的重组工作,又开辟了越南新生产基地,实现海外生产基地的布局。

2018年、2019 年,消费电子行业市场整体需求不及预期,加上苹果手机销量下滑,蓝思科技出现亏损。

不过,蓝思科技快速通过国内手机厂家客户群的调整,稳定了经营业绩。

2021年1月,蓝思科技定增募资150亿元,用于长沙(二)园智能穿戴和触控功能面板建设项目,长沙(二)园车载玻璃及大尺寸功能面板建设项目,长沙(二)园3D触控功能面板和生产配套设施建设项目,以及工业互联网产业应用项目。

蓝思科技当时表示,上述项目达产后,蓝思科技预计,将实现年产智能穿戴设备零组件900万个,实现年销售收入18亿元;车载玻璃及大尺寸功能面板3719万件,年产值42.73亿元;消费电子3D触控功能面板12015万件,年销售收入约70.27亿元。

2022年,蓝思科技又投资6.1亿元在墨西哥布局北美生产基地,主要针对汽车客户。

2023年下半年,蓝思科技墨西哥工厂汽车项目如期投产。

很明显,持续的扩张的确给蓝思科技带来了收入规模的快速增长。

2023年,蓝思科技手机和电脑业务板块收入449亿元,占总收入比重82%;汽车板块收入50亿元,占总收入比重为9%。

但问题是,手机和电脑业务板块毛利率仅为15.65%,而汽车板块业务毛利率也仅为15.47%。

最关键的是,该毛利率水平还是蓝思科技所有业务板块中最高的。

持续走低的毛利率

不过,让资本市场焦虑的是,蓝思科技产品毛利率水平还在持续下降。

今年上半年,蓝思科技手机和电脑产品毛利率再次下滑13.75%,而汽车板块业务毛利率更是低至9.7%,可以说是已经逼近了盈亏的临界点。

此外,蓝思科技海外工厂的盈利状况也令人担心。虽然收入规模持续增长,但盈利能力却持续下降。

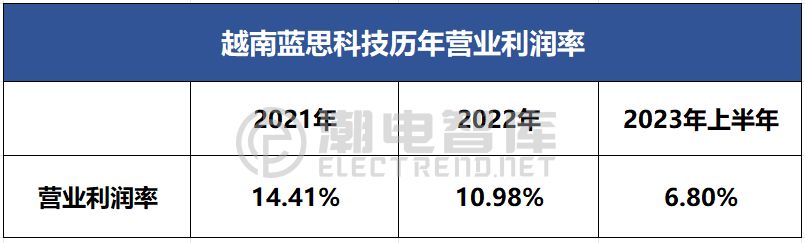

年报显示,2021年,越南蓝思收入19.64亿元,实现净利润2.44亿元,营业利润率为14.41%。

2022年,越南蓝思收入27.03亿元,实现净利润2.63亿元,营业利润率为10.98%。

2023年上半年,越南蓝思收入13.7亿元,实现净利润0.84亿元,营业利润率为6.8%,几近腰斩。

现在消费电子业务板块的低毛利率问题似乎已经无法解决,但蓝思科技汽车板块毛利率水平快速下滑,又是出现了什么新的难题。