国产电源芯片龙头厂家上海贝岭(600171.SH)2023年业绩报告的数字似乎给业界来了大惊吓。

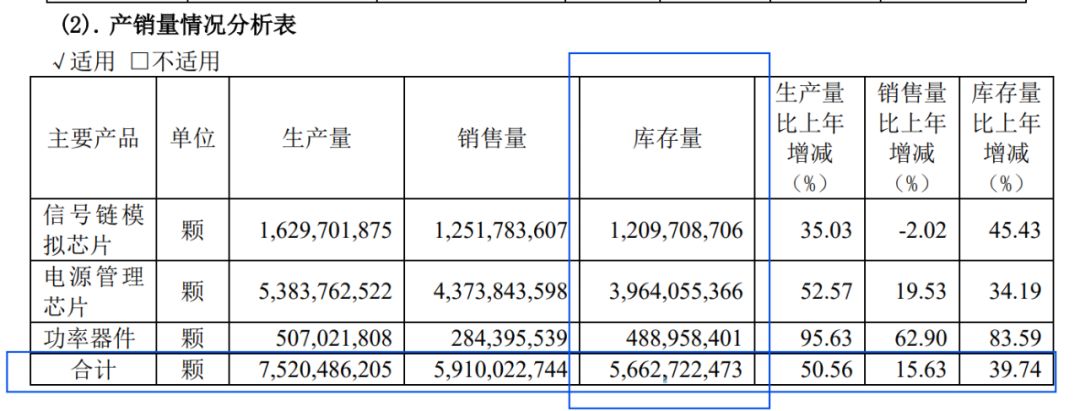

4月初,上海贝岭发布的2023年业绩报告显示,截止去年底,公司库存量高达56.63亿颗,而去年全年的芯片总销量也只有59.1亿颗。

如果仅简单从数字上看,即使上海贝今年不生产,56.63亿颗的巨大库存量,也基本能够支撑全年的销售。

“公司对库存的计算方式有调整。过往一片晶圆只当作一颗来计算,现在将晶圆折算成芯片数量来计算,所以库存量会突然变大,但这样计算会更加精确些。”4月15日,上海贝岭证券事务相关人士对潮电智库承认,公司库存的确有些偏高,但还在可控的范围。

库存风险依旧

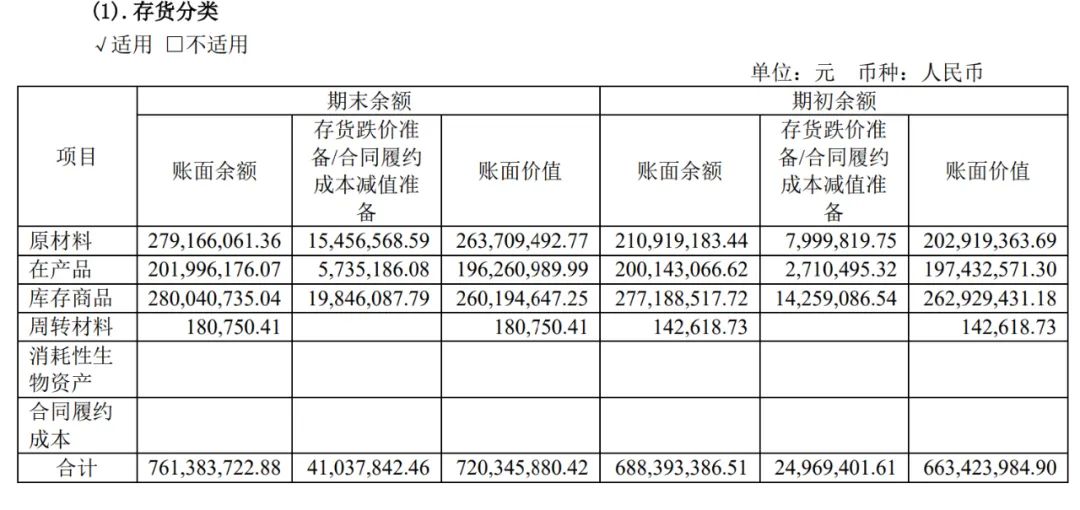

财报显示,2023年上海贝岭的存货帐面金额为7.2亿元,相比2022年的6.63亿元,仅增加了9%。

上述相关人士表示,公司在2022年备货比较多,特别是在通用芯片上备货相对充足。由于晶圆相比芯片成品价值要低,所以去年存货帐面金额增长并不多。

值得注意的是,2022年国内电源芯片全行业都面临库存危机,导致国内电源厂家在去年都在着手消化库存。而上海贝岭去年的库存不降反升,整体库存量增长了近40%,还是令人诧异。

财报中存货分类表数字显示,2023年上海贝岭库存的原材料、在产品和库存商品三项的帐面金额数字均达大于2022年,基本说明上海贝岭的库存风险并没有化解。

正基于此,上海贝岭存货跌价准备计提了1865万元。

去年亏损0.6亿元

在财报中,针对库存问题,上海贝岭表示,去年受地缘冲突、国际及国内市场下行、去库存等多重因素影响,国内晶圆和封装测试加工产能出现了结构性供大于求的情况,给公司生产运营工作带来了机遇和挑战。

公司应对策略是,首先加快工控和汽车用芯片开发,降低消费市场下滑对公司业务的影响。其次利用公司整体优势,加强内部协同,优化库存比例,争取和供应链上下游供应商保持长期友好合作关系,确保产能和价格支持,推进持续降本增效工作。

事实上,作为国内电源芯片龙头厂家的上海贝岭2023年的日子还算好过。

2023年,上海贝岭收入21.37亿元,同比增长5%;净利润亏损0.6亿元,扣除非经常性损益后净利润为1.7亿元。

简而言之,上海贝岭的业务经营不仅盈利,而且盈利水平还超过同行。去年亏损的原因也与同行士兰微一样,持有金融资产和金融负债产生的公允价值变动亏损了2.75亿元。

财报显示,上海贝岭的信号链模拟芯片和电源管理芯片去年毛利率水平分别有43.09%和30.27%,这一毛利率水平同样也超过大部分同行。

4月10日举办的2023年度业绩说明会上,上海贝岭相关负责人表示,公司目前集成电路产品业务布局于电源管理、信号链产品和功率器件3大产品领域,包含电源管理、电机驱动、数据转换器、电力专用芯片、物联网前端、非挥发存储器、标准信号产品业务、功率器件共8个细分产品业务,主要目标市场为汽车电子、工控、光伏、储能、能效监测、电力设备、光通讯、家电、短距离交通工具、高端及便携式医疗设备,以及手机摄像头模组等其它消费类应用市场。

潮电智库了解到,上海贝岭工业类电源芯片产品公司总收入比例超过50%,去年汽车电子业务板块收入同比增长了113%。

由于消费电子业务板块占比相比较低,使得上海贝岭的去年业绩相对优于同行。

此前,上海贝岭公开对外透露,2023年度公司新推出近400款新产品,目前已拥有3300余款可供销售产品。

电源芯片厂家市场竞争力其中一个重要指标就是,拥有更多的电源芯片产品品类。上海贝岭3300多款电源芯片型号,基本坐实国内电源芯片厂家第一阵营。