智能影像持续升级,CMOS市场战火不断。

结合近几年行业发展趋势,潮电智库预测,全球CMOS图像传感器市场规模在2028年有望超过2000亿元。

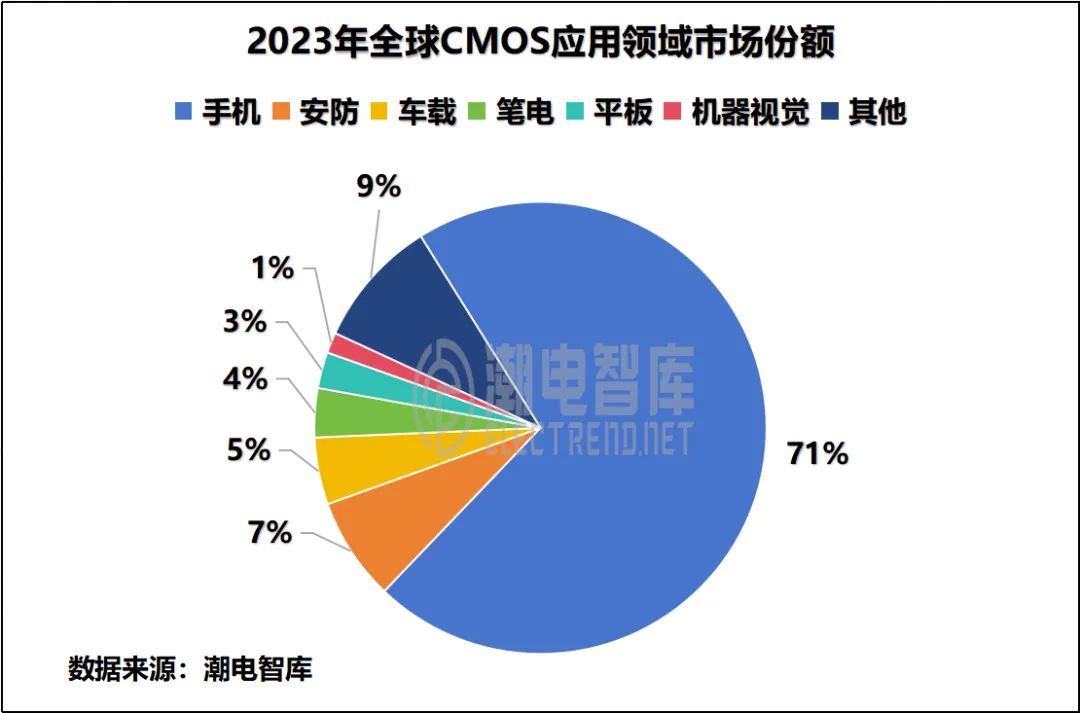

以超过七成的占比,手机成为CMOS产品的第一大应用板块。安防、汽车、平板、笔电、机器视觉等行业也是需求大户,而且无人机、AR/VR等其他领域正在快速放量中。

每年百亿级的出货规模,吸引着CMOS产业链上下游竞相参与。特别是以华为、小米、大疆、比亚迪、蔚来等中国终端强势崛起于世界,CMOS供应也迎来了绝佳的国产替代良机。

从产业链来看,CMOS图像传感器产业链上游主要包括晶圆、封测厂,中游为CMOS芯片设计企业,下游则是各种模组、方案、以及终端厂商。

01上游:台企主导晶圆、封测市场

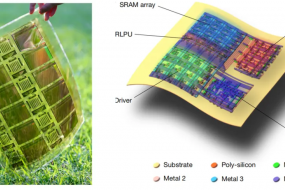

CMOS硬件主要由晶圆、封测与彩色滤光片组成,其中晶圆与封测两部分占比生产成本90%以上。由于全球具备晶圆和封装测试能力的厂商有限,产品的代工价格呈现逐年上涨趋势。

目前,台积电、华力微、中芯国际、力晶、海力士等代工厂为全球CMOS晶圆主要供应商,而精材、胜丽、同欣电、晶方、华天等是主要封测厂商。从中可以看出中国台湾企业身影较多,且具备较强的竞争力。

02中游:国产供应商借势崛起

多年以来,索尼和三星成为手机CMOS芯片设计行业的两座大山。前者不仅是苹果iPhone手机图像传感器的独供商,也主宰着主流安卓高端机型的用料需求,吸金能力不用多说;后者有三星手机作为背书,仅自给自足也能赚得盆满钵满。

在去年下半年,高端市场的口子终于被撕开。

据手机产业链消息,华为和小米等品牌已经达成共识,将全面支持国产CMOS厂商。

这并非空穴来风。目前豪威、思特威、格科微等国产厂商已经在高端领域有所建树,纷纷发布和量产了5000万像素级别及以上的手机CMOS产品。相较索尼和三星,他们在成本、交付和服务等方面具备更强的竞争力。值得注意的是,成功由Fabless向Fab-Lite转变的格科微,在长跑中会占据有利身位。

潮电智库了解到,由于手机市场回暖迹象明显,以深圳元视芯为代表的一批CMOS新玩家也在积极进入这一主战场。

同样,以前在车载领域一家独大的安森美,市占率也在逐年下降,去年更是让出了榜首位置。

03下游:“手机+汽车+安防”三箭齐发

严格意义上来说,CMOS中游设计公司的下游直接客户舜宇、丘钛、欧菲光等摄像头模组厂。

从应用领域来看,手机、汽车、安防均为摄像头需求体量庞大的终端市场,这也是CMOS发展前景被长期看好的主因。

在手机板块,苹果、三星、华为、荣耀、小米、OPPO、vivo、传音、摩托罗拉等已是人尽皆知的品牌。

比亚迪、特斯拉、蔚来、小鹏、理想、广汽埃安、吉利等,以及刚入场的小米等新老车企,因智能驾驶需求快速驱动车载CMOS市场成长。

海康威视、大华等全球安防视频监控龙头,则是安防CMOS的应用大户。

有意思的是,以智慧影像在各种终端普及应用,中游芯片设计厂商的竞争形成了“你中有我,我中有你”的局面,即大家都在立足主体优势领域的同时,不断向外进行拓展与延伸,从而逐渐构建生态化体系。