在消费市场低迷的2023年,全球光学巨头舜宇光学科技(02382.HK)尽显疲态,营利双降。

3月20日,舜宇在港交所发布了2023年业绩公告,报告期内营收约316.8亿元,同比下滑4.6%;净利润约11亿元,同比下滑54.3%。

3月21日,舜宇股价报收46.85港元,较上周交易日大跌13.16%。

舜宇光学主营业务光学零件、光电产品及光学仪器的毛利率分别约28.4%,5.5%及41.2%,同比均出现不同程度的下降。其中主要包括手机摄像模组、车载模组及其他光电模组的光电产品,毛利率相比2022年的10.7%更是近乎腰斩。

研究消费电子产业链超过20年的资深专家孙燕飚指出,“舜宇模组产品5.5%的毛利率,大概率为亏损状态。一般来说,8%左右的毛利率会是盈亏临界点。”

多家光学公司高管对潮电智库表示,“去年摄像头模组市场内卷太严重,没有哪家不亏损。”

丘钛、欧菲光等同业企业的2023年中报显示,光电模组的毛利率分别为3.4%和0.61%。孙燕飚认为,“说明光学模组头部玩家都在亏本抢单抢市占率,而这也是舜宇净利连年大幅下滑的主因。”

还有一条不能被忽视的信息。

舜宇在年报中披露,占比集团总营收比重超过10%的主要客户数量,已经从2022年的3个减至2023年的2个,且来自这两个大客户的收入值均减少了10亿元以上。

公告显示,手机、汽车、AR/VR为舜宇三大业务板块。

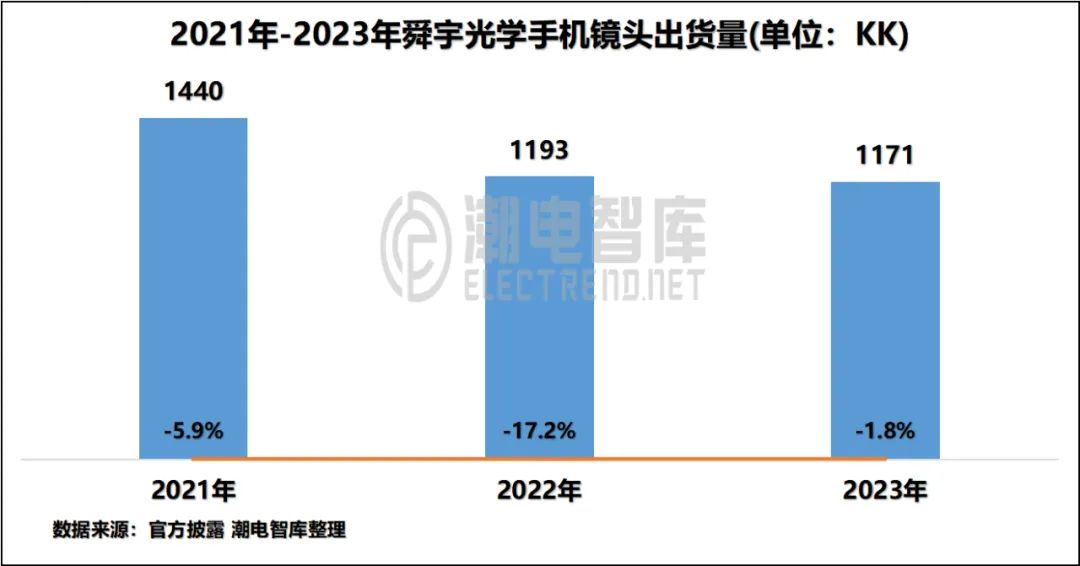

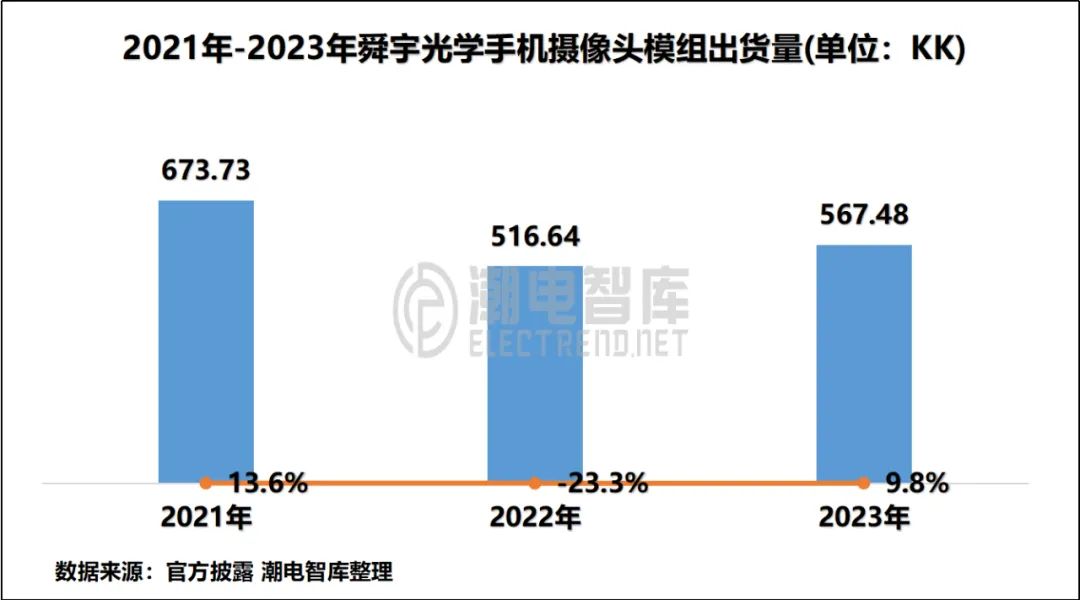

手机相关产品出货量方面,舜宇2023年手机镜头出货量11.71亿颗,同比略降1.8%;手机摄像头模组出货量约5.67亿颗,同比增长9.8%。

可以看出,舜宇手机产品的出货量数据较2022年并不逊色,但该板块业务营收却出现了约11%的同比下滑,为209.3亿元,占比总营收66%为第一大业务。

根据潮电智库统计,最近三年舜宇来手机业务连续缩水,总共减收超过110亿。

不仅传统业务失利,舜宇AR/VR新业务增长也踩下了刹车。

公告披露,舜宇去年AR/VR产品营收为18.7亿元,同比减少约9.3%。而在2021年和2022年,AR/VR还是舜宇成长最快的业务线,同比增速分别为123.3%和50.3%。

潮电智库认为,雄心万丈的苹果公司在2023年6首发智能头显Vision Pro后,销售目标一减再减,以及推出低配廉价版的种种举动,只能说明XR时代还没到来。

因此,即便已经成功喝到XR“头啖汤”的舜宇,还需要等待丰收的季节。

舜宇在汽车电子领域的表现,成为年报中为数不多的亮点之一。

2023年舜宇汽车相关产品营收52.8亿元,同比增长28.6%。更大战略意义在于,该业务在总营收中占比达16.7%,成为了非常稳定的第二增长曲线。

作为全球市占率第一的选手,舜宇去年车载镜头出货量为9081.2万颗。过亿的小目标未能实现,主要是因为第四季度出货量连续走低,这表明市场也不缺竞争与变数。

自1984年成立,舜宇征战光学领域已经40年,创下过十年百倍股的神话,也经历着市值从2300亿港元跌至500亿港元的落寞。

誓做大厂“名配角”,这位光学老兵已再启新程。