崛起的安卓阵营,赚钱的苹果系。

9月,华为Mate 60系列与苹果iPhone 15系列一经发布即掀起一场两大阵营在产业链全领域的的巅峰对决。

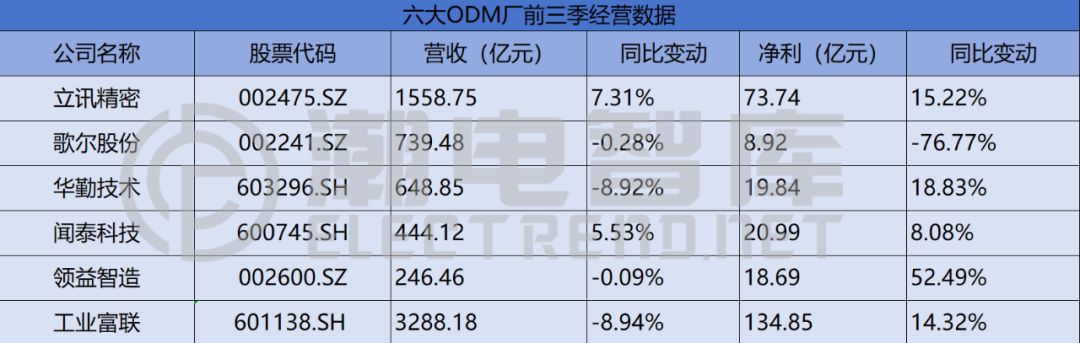

通过对六大ODM厂商三季报分析,潮电智库发现,上半年消费电子一直处于缓冻期,需求端式微,六家厂商整体营收表现均不乐观。从净利层面来看,唯有歌尔掉队,下滑近八成,其余五家厂商都处于增长状态。

另一方面,结合六家厂商第三季度财报表现,不难发现,处于安卓阵营的华勤、闻泰皆营利双增,态势良好。而处于苹果阵营的立讯精密、工业富联(富士康子公司)皆处于营收下滑状态,但净利层面较为可观。

值得注意的是,领益智造在第三季度营利双降,而另一家出现此情况的唯有歌尔,潮电智库认为领益智造处境释放出较为危险的信号。

01华勤技术

华勤技术2023年前三季报显示,报告期内,公司实现营收648.85亿元;净利润19.84亿元,同比增长18.83%。

其中,第三季度实现营收251.87亿元,同比增长19.17%;净利润7.02亿元,同比增长17.26%,盈利能力持续提升。

作为全球智能硬件ODM领域龙头供应商之一,华勤技术深耕智能硬件ODM行业十余年。公司目前与三星、OPPO、小米、vivo、亚马逊、联想、宏碁、华硕、索尼等全球智能硬件知名品牌企业均建立了稳定的上下游合作关系。

2023年第三季度产品线营收结构中,华勤技术的智能手机业务占比29.33%,笔记本电脑业务占比28.34%,平板电脑业务占比17.21%,服务器业务占比16.49%,AIOT产品占比2.93%,智能穿戴产品占比2.69%,其他业务占比3.02%。

值得一提的是,华勤技术从2017年开始战略布局服务器ODM市场。2022年度其服务器主营业务收入超26.7亿元,同比实现了五倍的营收增长,2023年前三季度实现营收62.83亿元,第三季度实现营业收入41.53亿元,同比增长670%。

根据上述分析,潮电智库认为华勤技术消费电子数字终端业务稳中向好。另据华勤内部人员透露,其VR产品全球大客户突破,游戏掌机产品全球大客户量产出货。

02 立讯精密

“果链一哥”立讯精密于10月20日发布了三季报。报告期内,立讯精密实现营收1558.75亿元,同比增长7.31%;净利73.74亿元,同比增长15.22%。

今年第三季度立讯精密营收579.04亿元,同比下滑8.51%;净利30.18亿元,同比增长15.37%。

潮电智库认为,消费性电子业务增长疲软是立讯精密近10年三季报首次营收增幅降至个位数的主要原因。此外,其净利润同比增速也明显不及去年同期。

立讯精密为苹果中国主要供应商之一,为苹果供应精密结构件、模组、零部件,并组装iPhone、Apple Watch、AirPods和Apple Vision Pro等产品。从营收占比来看,这位第一大客户占其销售总额的比例超七成。相应,消费性电子板块也是立讯精密最主要的营收来源,2022年该业务占公司总营收比重约84%。

与苹果紧密捆绑的立讯精密,其业绩自然受到苹果销量的影响。相关数据显示,iPhone 15系列在中国发售后17天的销量与iPhone 14相比下降4.5%,降幅超10%。

多重压力下,立讯精密也一直在寻找新的机会,但其第二增长曲线一直发展缓慢。

据悉,立讯精密在2022年开始加码新能源汽车业务。今年上半年,汽车零部件业务营收32.07亿元,占总收入比重目前仅为3.27%,只有消费电子业务的零头。

03 闻泰科技

据闻泰科技发布的三季报显示,公司实现营收444.12亿元,同比增长5.53%;净利润20.99亿元,同比增长8.08%。其中,第三季度营收同比增长11.9%至152.06亿元,净利同比增长11.42%至8.48亿元。

细分来看,产品集成业务自今年半年度扭亏为盈,贡献最多营收,为108.05亿元;半导体业务则贡献最大净利润,单季达6.83亿元。

按“血缘关系”来算,闻泰真正的“亲生子”是以手机为代表的产品集成业务,这也是公司成功进入消费电子行业头部阵营的根基,亦是目前闻泰力图复兴的主战场。

但现在,本属于闻泰的“全球第一大手机ODM”宝座,已经易主。

市场数据显示,在2022年智能手机ODM/IDH出货量排名中,华勤技术与龙旗科技排名并列第一,市占率高达28%,紧接着是闻泰科技排名第三,市占率为19%,随后是天珑移动和中诺通讯,市占率分别为9%和5%。

潮电智库认为,综合看待闻泰的第三季度业绩表现,其业务正向增长势头明显,在消费电子领域仍然具备强大的市场竞争力,但需进一步改善与优化三大业务的经营平衡。多线作战,直接考验着闻泰的资源整合及市场操盘能力。

04 歌尔股份

歌尔股份前三季度业绩仍未恢复元气。

据歌尔发布的三季报显示,公司期内实现营收739.48亿元,同比下滑0.28%;净利8.92亿元,同比下滑76.77%。

公开资料显示,歌尔成立于2001年6月,2008年5月在深交所上市,主营业务包括精密零组件业务、智能声学整机业务和智能硬件业务。

对于歌尔而言,苹果的AirPods业务是其核心产品之一,该业务受去年砍单事件影响遭受重创,致使歌尔陷入弥补巨坑的紧张状态中。

旧伤未愈,歌尔的新造血能力也还未起势。

据悉,歌尔从2012年开始布局虚拟现实,而后进入增强现实领域。截至目前,其中高端虚拟现实头显占全球80%份额。

但是从消费电子龙头的VR产品情况可以窥见,目前这一领域市场情况并非十分乐观。

如苹果今年6月发布的Vision Pro,公开信息显示,该款产品最初预计第一年的销量为300万台,但后来将这一数字降至100万台,如今再次降至不到40万台,这相当于较最早目标缩减了近九成。

此外针对另一条产品线,即汽车电子领域内的业务,到目前为止该板块并未在歌尔财报中有具体的营收披露。潮电智库认为,这或许是尚未形成一定营收规模。

05 工业富联

工业富联发布的2023年第三季度报告显示,前三季度实现营收3288.18亿元,同比下降8.94%;净利润134.85亿元,同比增长14.32%。

其中,第三季度实现营业收入1220.41亿元,同比下降10.15%;净利润63.24亿元,同比增长28.42%。

从净利润来看,这是工业富联史上最佳三季报。

工业富联前三季度净利润增加主要是因为营业总成本的降低,由去年同期的3474.06亿元减少至3135.97亿元,同比下滑幅度9.73%,超过营收。

数据显示,今年前三季度工业富联毛利率为7.96%,同比提升1.04个百分点。

工业富联自2018年上市以来收入结构相对稳定,云服务设备、通信网络设备及高端精密机构件业务是公司营收“根基”,合计贡献2022年总收入比重超99%。其中,“高端精密机构件”主要为智能手机及可穿戴产品等相关精密结构件。

10月22日,相关新闻报道税务部门近期依法对富士康集团在广东、江苏等地的重点企业进行税务稽查,自然资源部门对富士康在河南、湖北等地的重点企业用地情况进行现场调查。第二天,工业富联开盘跌停,市值蒸发超过300亿元。

06领益智造

领益智造10月27日公告,2023年前三季度营收246.46亿元,同比减少0.09%;净利润18.69亿元,同比增长52.49%。

第三季度,公司实现营收93.57亿元,同比减少5.14%;净利润6.22亿元,同比减少16.54%。

资料显示,领益智造业务覆盖材料、精密功能件及结构件、模组和精品组装业务全产业链,主要为苹果和安卓等消费电子品牌客户的手机、IoT、平板、声学产品等提供功能件、结构件及充电器。此外,其也涉及汽车及光伏储能等业务。

其中,消费电子是领益智造营收支柱。据半年报显示,报告期内,其营业收入构成为:消费电子占比88.12%,其他占比7.22%,汽车占比4.66%。

据悉,领益智造持续保持大客户战略,深度绑定苹果,体现在公司的收入结构上。

2019年至2022年,领益智造对第一大客户销售额从38.61亿元增至84.25亿元,营收占比也从16.14%增至24.43%,对第一大客户的依赖在加深。