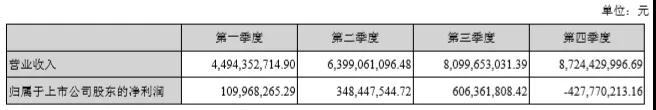

2019年4月25日蓝思科技(SZ:300433)对外发布了2018年年度报告,内容显示报告期内,公司实现营业收入277.17亿元,与李星此前预计的280~300亿元略有差异,较上年同期增长16.94%,经营活动产生的现金流量净额48.73亿元,较上年度增长16.93%,归属于上市公司股东的净利润6.37亿元,较上年同期下降68.88%。

蓝思科技表示,2018年面对市场需求下滑及季节性波动,公司以提升产能利用率为主,全年各类产品总销量为9.66亿件,同比下降2.05%,但受益于产品结构变化带来平均价值量上升,公司营业收入同比上升16.94%。

对于2018年的经营状况,蓝思科技做了比较中肯的描述:由于消费电子产品行业竞争加剧、客户对产品品质及工艺提出了更高要求,公司产品的平均成本上升比较明显,并且管理费用、折旧费用及财务费用同比也有较大增加,因此导致公司净利润较上年同期下降68.88%。

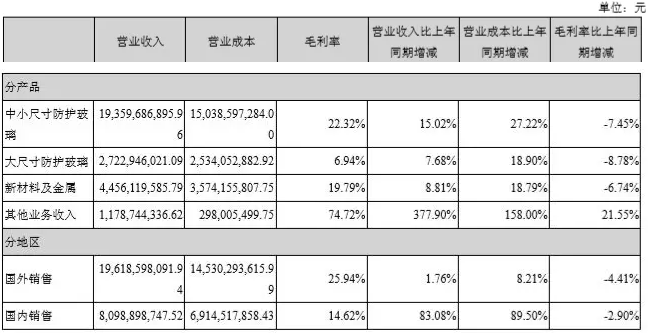

报告期内,公司产品外销收入同比上升1.76%,毛利率下降4.41个百分点;产品内销收入同比增长83.08%,占公司营业收入的比重继续大幅上升,毛利率同比下降2.90个百分点。

中小尺寸防护玻璃业务收入193.60亿元,同比增长15.02%,毛利率22.32%,较上年同期下降7.45个百分点;大尺寸防护玻璃业务收入27.23亿元,同比增长7.68%,毛利率6.94%,较上年同期下降8.78个百分点;新材料及金属业务收入44.56亿元,同比增长8.81%,毛利率19.79%,较上年同期下降6.74个百分点。毛利率下滑的原因主要是报告期内消费电子产品市场需求整体下滑、行业竞争加剧,公司为保持产能利用率,采取积极的销售策略应对市场波动。

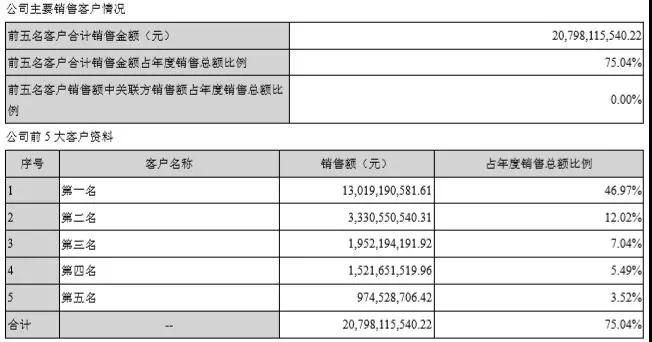

从蓝思科技的数据来看,第一大客户的订单仍是主力。不过按销售的数据来看,国外产品的毛利率为25.94%,仍然维持赚钱;而国内产品的毛利率为14.62%,这个数字在玻璃盖板加工行业来说,基本上属于帮忙性质了。这样看来,国产手机对于供应链的支持,仍然十分有限。

在产能建设方面,蓝思科技表示报告期内公司总投资47.6亿元的浏阳南园募投项目"消费电子产品外观防护玻璃建设项目"二期基本建成投产,对应募集资金已全部使用完毕,未来拟根据市场需求状况,使用自筹资金进行下一步投入。

总投资17.6亿元的东莞松山湖园区募投项目"视窗防护玻璃建设项目"一期已经建成投产,目前主要配套国内客户生产2.5D及3D手机前后盖防护玻璃,并已启动自筹资金投入二期工程。启动长沙蓝思星沙二园新生产基地建设,计划未来向特定客户配套型园区转型,为其提供研发、生产、售后等排他性定制化服务。

启动蓝思湘潭新生产基地建设,计划未来面向汽车产业配套中控屏、外观装饰件以及其他部件,目前已经开始厂房装修及配套基础设施建设。

从李星在行业了解的信息显示,2018年玻璃盖板加工行业出现了两个较大的变化,一个是全面屏设计,对产品的公差要求提升了一个等级,因此新产品的加工效率大幅下降,导致同样的产能下,出货数量明显减少。

2018年玻璃盖板加工行业另一个重大的变化是,终端品牌大量引入各种炫彩渐变色外观设计及物理加工光学效果设计,导致了原来的电池玻璃后盖板产品的加工工序与加工流程增加了几倍以上,不但加工难度增加,加工效率与产品良率都有下降,让同样产能下的出货数量变得更少。

在这一点上,蓝思科技能维持与去年同期的出货规模,除了快速把原来的旧产线迅速更新,替换了约18000多台新型的高精密仿型加工设备,并加快了自动化改造速度,大量引进视觉检测等技术升级改造动作外,多个新建的生产基地启用,也是保障其产能的重要原因。

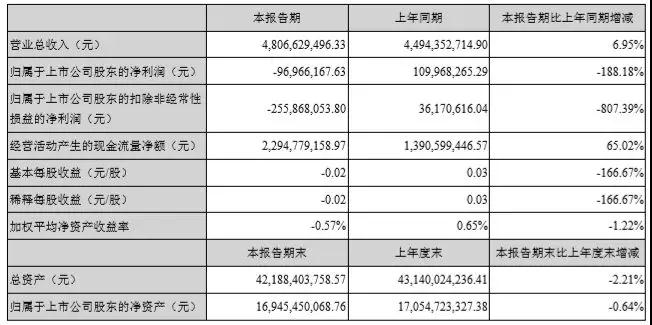

蓝思科技发布的今年第一季度财报显示,本季营收48亿元,同比增长6.95%,继续保持增长。