小米集团向港交所递交上市申请了。依据最后一轮融资,小米的估值约 450 亿美元。此次港股上市成功后,有望成为今年全球规模最大的IPO。

目前苹果的市值约在9000亿美元上下波动,2018年有望突破到1万亿美元;苹果上一季iPhone 的ASP:728美元,IOS活跃用户约13亿, 以平均数计算,平均后苹果全年营收为2355.4亿美元、净利润为501.8亿美元。

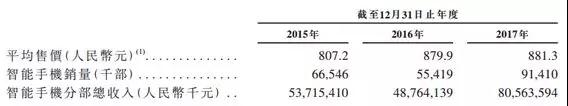

小米的估值目前有人认为将超过 2000 亿美元,不过小米2017年手机的ASP:881元人民币,MIUI的活跃用户约为1.3亿。小米活跃用户不到苹果的1/10,并且都是单机消费水平只有苹果用户的1/6,小米1146亿元人民币的年营收约为苹果的1/16,净利润方面是苹果1/50,但市值要达到苹果的将近1/4也大夸张了些,小米此前内部买卖期权的估值约为950亿美元。

提交IPO文件同时还披露了一封雷军的公开信,他在信中强调小米不是单纯的硬件公司,而是创新驱动的互联网公司,意思就是不能以“手机制造企业”来衡量小米公司。不过也正是这家成立于2010年3月的中国品牌手机商,初期以所谓的“互联网思维”,用线上“互联网手机”打败了众多传统线下手机品牌。

小米只是一家披着互联网公司外衣的手机硬件公司

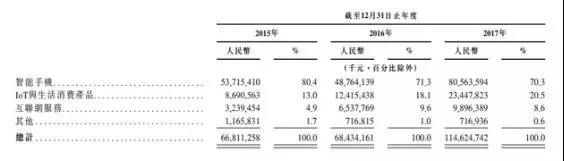

从小米的披露的信息显示,近三年小米互联网服务的收入占比仅为4.9%、9.6%、8.6%,完全不符合雷军强调的“创新驱动的互联网公司”, 而是一家真正“手机公司”。如小米2017年除了70.3%的智能手机外,还有20.5%的所谓IOT与生活消费产品,数据不会说谎,它确实是单纯的硬件公司!

看看人家苹果,上一季度服务业务收入91.9亿美元,增长31%,占到了总收入611.37亿美元的15%以上。App Store、iCloud、Apple Pay、Apple Music等苹果的付费用户已经超过2.7亿,较去年同比增长了1亿,环比增长了3000万。从数据上看,苹果不更是一家互联网公司了。

不过与中国其它的手机品牌企业相比,小米的情况也确实有些特殊,因为小米确实没有从事任何与硬件制造有关的业务,除了销量占比很小的小米手机自己有参与设计外,销量最大的红米手机几乎完全是贴牌业务,从设计、到生产,全部都是由ODM企业来完成。

另外,小米的当初设定的销售方式也与普通的手机品牌厂商不同,它只有一个线上网站对外销售,其它的销售业务全部以批发给京东商城或阿里店铺等线上运营企业,仅有少量业务是与运营商合作,批发给运营商的营业厅门面对外销售。

不过,虽然小米的一级分销虽然全部依赖的是互联网网站,或京东商城或阿里店铺等线上运营企业,但在2014年以前,实际上的落地销售,仍有七成以上出货是被京东商城或阿里店铺等线上运营企业加价转卖给了线下店铺销售,俗称“黄牛”销售模式。

总的来说,小米是一家以手机硬件通路企业+互联网营销公司为主的综合企业,这种模式的特点就是轻资产运营,利用大量的行业研发成果,参与少量的设计,转包所有的硬件制造,以当年兼容电脑市场的免费装机软件包进行“病毒式”营销,通过所谓的“口碑推广”打造“网红爆款”,再从巨大的供应链资金流中套利。

红米才是小米的担纲爆款,2017年智能手机ASP: 881元/部

小米手机真正的从行业中杀出,主要是获益于红米手机。从其披露的信息中也可以看出,2017年每部智能手机ASP才 881元。

我们都知道,真正的小米手机一般改款二次,降价三次左右,改款一般价格调底500元,降价每次200元,而且改款后的小米手机,也很难把价格卖到1100元以下,除非遇到设计大失误的产品库存积压卖不动,像小米4C一样。

因此每部手机才881的ASP,就意味着绝大多数的产品是定价在699~999元之间的红米手机,只有极少部分是定价1999~2999元的小米手机和部分定价在1299~1599元之间的改款小米手机。

为什么涨停的不是深天马和欧菲

受小米IPO消息刺激,小米概念上市公司股价今天迎来利好,其中宇环数控(SZ002903)¥45.30+4.12(+10.00%)、精达股份(SH600577)¥4.38+0.23(+5.54%)、奋达科技(SZ002681)¥9.41+0.86(+10.06%)、长盈精密(SZ:300115)¥16.42+1.34(+8.89%)、奥士康(SZ:002913)¥45.69+2.91(+6.80%)三环集团(SZ:300408)¥24.44+1.41(+6.12%)、普路通(SZ:002769)¥17.95+0.80(+4.66%)、深天马A(SZ:000050)¥15.97+0.65(+4.24%)、欧菲科技(SZ:002456)¥17.71+0.39(+2.25%)、领益智造(SZ:002600)¥6.82+0.19(+2.87%)、长信科技(SZ:300088)¥6.68+0.34(+5.36%)、卓翼科技(SZ:002369)¥9.62+0.33(+3.55%)股价都有上涨。宇环数控和奋达科技以涨停收盘,长盈科技也交易期间触及涨停。

事实上前面也说过,小米的业务主要还是以销售手机硬件为主,那么供应链最大的受益者深天马和欧菲科技为什么没有涨停呢?

小米手机的几大大宗采购商品里,触摸屏几乎全部由欧菲科技提供,显示屏则大部分由深天马提供,一部分由深超光电提供,少部分首发高端机型由夏普与JDI提供。另外,显示屏模组则是由深天马、领益智造、深超光电、长信科技提供。

但是近年来由于触摸屏和显示屏的生产制造技术已经高度成熟,行业竞争十分激烈,大家的价格几乎都是触及成本线对外供货,因此小米IPO后带来的规模优势,很难降低行业的平均成本,因此对显示与触摸行业相关企业帮助有限。

另外前面也说过,小米在手机业务上绝大部分是贴牌业务,从设计、到生产,主要由ODM企业来完成,小米主要是利用大量行业研发成果所带来的成熟技术,再在个别高端机型上参与少量的设计,并转包了所有的硬件制造。

所以小米不太可能会在主力出货机型上,采用需要大量开发成本的技术或材料。这对于供应链企业来讲,也就是说你很难拿到附加价值高的订单,小米流出来的订单主要是跑现金流量的保证正常运营的“瘦价值”订单,要提升供应链企业的获利能力很难。

对于小米这种轻资产模式运营的企业来讲,硬件赚5%利润,或者没有利润,它都能活得不错,至少还有流量变现的互联风创新驱动利润。但对于上游供应链企业,如果没有制造利润,仅靠从股市抽点血来维持公司运行,还要为上、下游企业背着沉重的供应链库存周转资金与帐期,稍有差池就会出现大麻烦。

所以触摸与显示行业目前这种产能过剩状态还没结束之前,不管下游出现什么样的利好,都很难真正为实体企业带来明显的效应。