集邦咨询(TrendForce)统计资料,2016年至2017年底,中国大陆新建及规划中的8英寸、12英寸晶圆厂共计约28座,其中12英寸有20座、8英寸则为8座,多数投产时间将落在今年,以目前全球半导体晶圆厂完工的速度观察,半导体硅晶圆景气能见度直达2020年,显见硅晶圆供不应求将持续。

全球半导体硅晶圆前五大厂针对此次硅晶圆的超级循环所持经营策略较以往更为审慎,现阶段经营目标皆以利润最大化为首要原则,其次才是市占率的维持或产品组合优化等目标。另外,因生产硅晶圆的设备目前交期仍在1年以上,2018年12英寸硅晶圆的供应量预期仅有3~5%的小幅度增加,而12英寸半导体硅晶圆需求端则预期每年有5~7%的增加,所以今年12英寸硅晶圆的供需缺口会较2017年扩大。

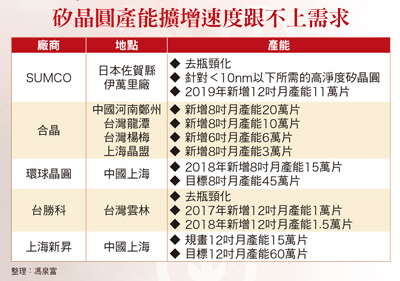

预计到2020年所有去瓶颈手段将用尽,而届时全球12英寸硅晶圆需求将达每月650万片以上,若业者不再进行全新扩产,将会造成二线晶圆厂断货、一线晶圆厂缺料的危机。

目前12英寸硅晶圆市场价格已正式站上100美元,一线半导体厂虽因采购量大,合约均价亦达近90美元,第一季平均涨幅扩大至15%;而大陆半导体厂明年新产能陆续开出,为了争取更多硅晶圆产能,愿意以加价10~20%方式巩固供给量,完全属于卖方市场。

硅晶圆厂营收将逐季创新高

目前下游的半导体客户为求供货保障,签订长期采购合约已成为常态。其中,以中国台湾龙头厂环球晶圆为例,6英寸硅晶圆订单将达2018年底,价格微幅上涨;8英寸硅晶圆的需求则直达2019年6月,12英寸硅晶圆的订单需求则直到2019年底,部分客户甚至达2020年后。

以目前市况而言,下游客户若未能与环球晶圆签订保证数量、价格的长期合约,则公司将无法供应足够数量满足客户需求。今年第一波价格调涨生效的时间点在2018年1月1日已经生效,预估环球晶圆将在未来每季或每半年逐步续调涨价格。

环球晶圆净利创新高 台胜科营收有看头

由于环球晶圆客户合约价格平均上涨将近2位数字,预期环球晶圆第一季合并营收可达135.25亿元(新台币,下同),续创新高;而新合约单价生效抵消新台币升值的负面因素,预期毛利率将向上再提升3.9个百分点至34.3%,营业利益估可达33.28亿元;业外在利息费用减少之下,预估净利益约0.71亿元;税后净利估达25.1亿元,单季EPS约5.74元,将再创历史新高。

台湾的另一家硅晶圆厂台胜科,为台塑、日商Sumco合资,最新持股分别为41.32%与46.95%,其中Sumco为全球硅晶圆第二大供应商,挟其技术资源及台湾晶圆代工之优势,亦成为Sumco在台之重要供应链,目前产能12英寸及8英寸产能分别约28万片与32万片,市占率约6%,主要客户结构为晶圆代工及DRAM厂占比各半,其中台积电、美光/华亚科、南科及联电出货占比合计约六成,大陆市场目前出货以8英寸为主,占比约20%,有鉴于硅晶圆产业供不应求,公司策略倾向不签长约而以贴近现货价为主,以提升获利空间,预估今年营收也将逐季创新高,值得持续追踪。