随着国际产能与市场往中国境内转移,半导体产业的竞争,也开始集中到了中国市场上。为了增强在市场上的竞争力,进入资本市场也了很多中国半导体企业的现实路线。

兆易创新17亿 “双高”并购思立微

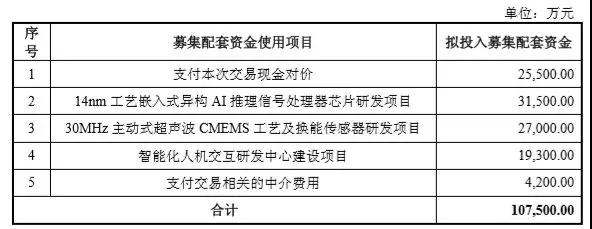

2018年3月1日,兆易创新(SH:603986)发布了《发行股份及支付现金购买资产并募集配套资金 预案(修订稿)》,拟以发行股份及支付现金的方式收购联意香港、青岛海丝、上海正芯泰、合肥晨流、上海思芯拓、青岛民芯、杭州藤创、北京集成、上海普若芯、赵立新和梁晓斌合计持有的上海思立微 100%股权,同时拟采取询价方式向不超过 10 名符合条件的特定投资者非公开发行股份募集配套资金,用于支付本次交易现金对价、14nm 工艺嵌入式异构 AI 推理信号处理器芯片研发项目、30MHz 主动式超声波 CMEMS 工艺及换能传感器研发项目、智能化人机交互研发中心建设项目以及支付本次交易相关的中介费用。

其中本次标的资产的交易价格暂定为 17亿元。本次发行股份购买资产的股份发行价格为 89.95 元/股,不低于公司定价基准日前 120 个交易日的股票交易均价的 90%。本次发行股份购买资产预计共需发行 16,064,476 股股份,最终发行数量以中国证监会核准的股数为准。

募集配套资金的具体使用情况如下:

资产估值差异性高

根据兆易创新经审计的 2016 年度财务数据、标的公司未经审计的 2016 年度合并财务数据及暂定交易作价情况,相关财务指标占比情况计算如下:

本次交易拟购买的标的资产的交易价格和标的公司资产总额的孰高值占上市公司最近一个会计年度经审计的合并财务会计报告期末资产总额的比例达到 50%以上,拟购买的标的资产的价格和标的公司归属于母公司股东的净资产的孰高值占上市公司最近一个会计年度经审计的归属于母公司股东的净资产的比例达到 50%以上,且超过人民币 5,000 万元。根据《重组管理办法》第十二条的规定,本次交易构成重大资产重组。

本次交易完成后,在不考虑配套融资的情况下,按照标的资产暂定交易作价、上市公司股份发行价格初步测算,朱一明直接持有兆易创新 12.59%股份,朱一明作为执行事务合伙人的友容恒通及万顺通合分别持有兆易创新 2.49%及0.84%股份;香港赢富得持有兆易创新 9.56%股份并承诺在行使股东表决权时与朱一明保持一致。基于上述,朱一明直接持有和实际控制及影响的兆易创新股份表决权为 25.48%,为兆易创新的控股股东和实际控制人,上市公司控股股东及实际控制人不会发生变更,因此,本次交易不属于《重组管理办法》第十三条

规定的重组上市。

业绩承诺高

同时经双方协商及初步确认,交易对方作为业绩承诺方,承诺标的公司在 2018年度、2019 年度和 2020 年度经审计的扣除非经常性损益后归属于母公司的净利润累计应不低于 3.21亿元。

本次交易对主营业务的影响

兆易创新表示,上市公司与标的公司均主要从事集成电路芯片及其衍生产品的研发、技术支持和销售,本次交易属于对同行业优质企业的整合收购,交易完成后可以形成良好的规模效应。主要产品方面,本次交易前,上市公司主营产品以 NOR FLASH等非易失性存储芯片和微控制器 MCU 芯片为主,标的公司为国内市场领先的智能人机交互解决方案供应商,产品以触控芯片和指纹芯片等新一代智能移动终端传感器 SoC 芯片为主。本次交易有助于上市公司丰富芯片产品线,拓展客户和供应商渠道,在整体上形成完整系统解决方案。

报告期内,上市公司和标的公司均具有良好的盈利表现。根据半导体协会数据,2012 年以来兆易创新为中国大陆地区最大的代码型闪存芯片本土设计企业。2016 年 8 月上市后,公司成为 A 股市场中半导体存储行业唯一的上市公司,在我国本土电子产业中的存储芯片市场优势明显。