关于报告的任何问题欢迎咨询旭日大数据首席分析师李春丽:电话13926583940

手机委外设计市场三大趋势

2017年,是手机品牌市场格局之争的一年,同时,也是手机委外设计市场(包括ODM和IDH,下同)剧烈整合的一年。伴随着手机品牌格局之争尘埃落定,手机委外设计市场,特别是ODM市场亦完成了一轮洗牌。预计2018年,手机委外设计市场集中度仍在持续提升,竞争将更加激烈,行业洗牌将加速。

在行业洗牌加速过程中,手机委外设计市场特别是ODM市场将会呈现三个主要趋势:

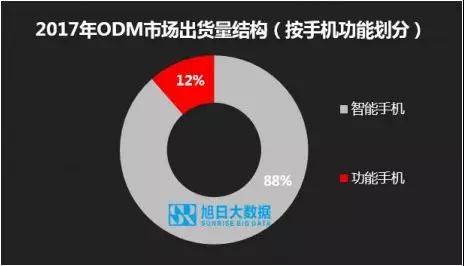

第一, ODM增量来自智能手机对功能手机的替代;

第二, ODM市场集中度快速提升,行业洗牌加速;

第三, ODM厂商转型:向左走转型IoT,向右走做自有品牌。

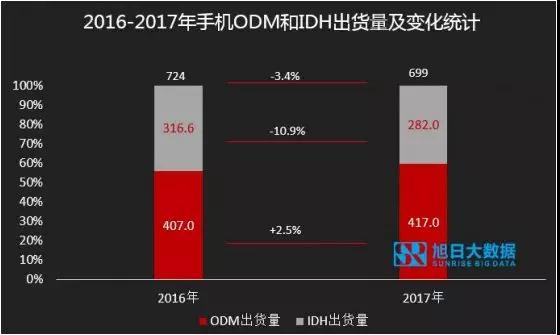

手机委外市场萎缩,ODM市场微增长

2017年,全球手机委外市场需求少量下降,总体与2016年需求差不多。根据旭日大数据的统计数据,2017年,全球手机出货量约20亿部,其中,委外设计的出货量不足7亿部,同比下降3.4%,委外设计占手机总出货量比重约34.8%,较2016年轻微下降约1.6%。

从不同研发方案来看,2017年ODM市场需求有轻微增长,IDH市场需求在明显下降。ODM的出货量同比增长超过2.5%至约4.17亿部,而IDH的出货量却同比下降超过10%。

单位:百万部

由于IDH以标准方案为主,更加符合功能手机市场标准化需求,功能手机市场在不断萎缩,导致IDH厂商的市场空间受到严重挤压,这是IDH市场出货量下降的主要原因。

因为手机的研发制造方式从研发层面来进行划分的话,可分为三种形式:一,品牌自研,研发后品牌自行生产或委托第三方OEM厂商进行生产;二,整机交由ODM厂商研发,大部分项目ODM厂商亦同时负责生产环节;三,IDH厂商负责研发PCBA主板,生产由品牌找第三方OEM厂进行。不过,随着手机行业持续往前发展,这三种形式的界限越来越模糊。很多时候,品牌会联合ODM厂商共同研发某一个项目,ODM厂商也可能只给品牌提供研发整机服务,而不负责生产环节,目前小米与ODM厂商的合作就是一个典型例子。

在功能机及智能手机发展初期,第三种方案在市场上比较常见,由于大部分IDH的方案都是标准品,可以满足品牌客户快速出货的需求。但随着智能手机全面普及,品牌市场集中度越来越高,品牌提出精品战略,定制化打造高性价比、品质稳定可靠的爆款成为品牌新需求。很多品牌在快速发展过程中,会面临着研发能力不足的问题,为了解决这个问题,品牌逐渐把一些从研发到零部件和制造工艺相对成熟的以性价比为竞争力的机型交由ODM研发设计和生产,甚至由ODM厂商负责统一采购部分非核心零部件。而在这种情况下,ODM厂商的优势逐渐显露出来,并在智能手机市场独霸天下。

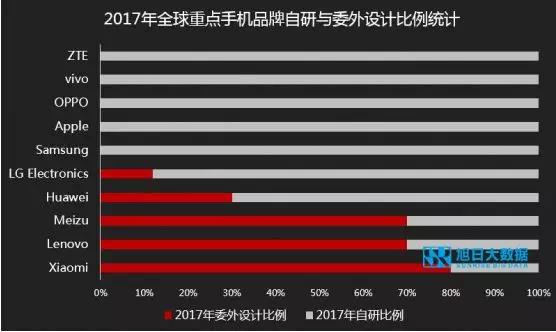

智能手机品牌,特别是国产智能手机品牌市占率的提升在很大程度上拓宽了ODM市场容量,因为ODM市场需求主要来自智能手机品牌。从我们调研情况来看,采用与ODM合作模式的品牌包括小米、联想、华为、魅族等。其中,小米和联想委外ODM的比例在80%左右,魅族70%左右,华为30%左右,是ODM厂商必争的大客户。

注:图中数据不包括功能手机市场数据。

ODM市场趋集中,洗牌加速

得益于智能手机对功能手机的替代增量,ODM市场得以在手机需求增长平缓的情况下,获得较为明显的增长。根据旭日大数据统计,2017年,手机ODM市场的出货量约4.2亿部,其中,智能手机出货量约3.7亿部,功能手机约0.5亿部。

从ODM市场竞争格局来看,ODM市场强者愈强的趋势越发明显,ODM市场出货量加速向top10厂商靠拢。根据旭日大数据的统计数据,2017年前十大ODM厂商的市场份额约73%,较2016年提升约5个百分点。其中,闻泰、华勤和龙旗分别以出货量8260万部、7880万部和4110万部位列出货量前三名。

注: 1、上述数据以设计研发出货量为标准进行统计,不包括厂商的纯OEM出货量;

2、上述数据统计包括ODM厂商与手机品牌厂商联合开发的出货量。

3、上述数据统计不包括ODM厂商自有品牌出货量。(中诺含迅锐)

闻泰

从被中茵股份收购,到中茵股份更名为闻泰科技,2017年,闻泰科技实现了真正意义的上市。资本狂欢的背后,闻泰有着增长强劲的业务作为支撑,成为资本市场和ODM市场的双重大赢家。从旭日大数据监测的数据来看,2017年,闻泰出货量约8260万部,同比增长约35%,市场份额接近20%。

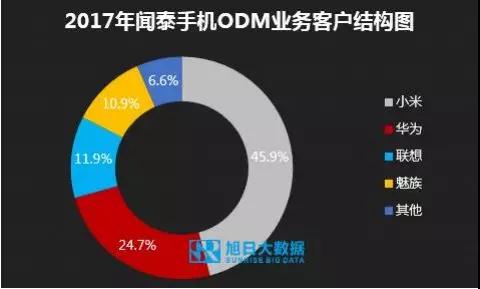

闻泰ODM业务的快速增长,与其定位的“精品战略,大客户战略”有着极其大的关系。2016年起,闻泰聚焦“精品战略”,而精品战略就意味着要缩减机型,提升单款机型的出货量,也就是市场俗称的“爆款”。而从目前智能手机市场来看,“爆款”基本产生于几个大品牌之间,所以闻泰的精品战略的成功,实际上就是大客户战略的成功。

从客户结构看,2017年,闻泰的主要客户是小米、华为、联想和魅族,闻泰的主要客户基本囊括了目前主流的大品牌。根据旭日大数据的统计,2017年,小米是闻泰的最大客户,在闻泰中的出货量超过3700万部,占据闻泰手机ODM业务的占比超过45%,其次,华为是闻泰的第二大客户,在闻泰中的出货量超过2000万部,占据闻泰手机ODM业务的占比接近25%。

2017年,闻泰的“精品战略”成绩斐然,其给小米和华为打造了多款出货量超500万部的手机项目。根据旭日大数据的长期跟踪与调研,2017年,闻泰ODM的机型中,有2款机型出货量超过千万级别,均是小米的机型,一款是红米4X,一款是红米4A。这两款机型17年的出货量分别是1310万部和1020万部。

2017年闻泰重点畅销机型出货量统计

华勤

2017年,华勤手机ODM业务的增长与其“去单一大客户化”的成功有着非常密切的关系。2017年华勤成功主导了多个小米的畅销手机项目,在为小米重回出货量巅峰立下汗马功劳的同时,亦成功打破了华勤只有单一大客户的市场魔咒,单一客户比重偏大的风险明显下降。根据旭日大数据的统计,2017年,华勤手机ODM出货量约7880万部,同比增长约36%,市场份额接近19%。

根据旭日大数据的统计,2017年,华为依然是华勤的最大客户,但比重有所下降,在华勤中的出货量接近3300万部,占据华勤手机ODM业务的占比约41%,其次,小米是华勤的第二大客户,在华勤中的出货量接近2500万部,占据华勤手机ODM业务的占比约32%。

华勤2016年开始进入小米供应链,并在2017年研发了小米的几款畅销机型,确立了其在小米ODM供应商体系中地位。华勤2017年研发的小米畅销机型包括红米 note4X、小米5X等,这两款机型的出货分别为1560万部和610万部。同时,华勤亦给华为打造多款畅销机型项目,包括畅玩6X、畅享7 plus和畅销7等,这三款机型在2017年的出货量分别是1090万部、770万部和600万部。

2017年华勤重点畅销机型出货量统计

龙旗

长期以来,龙旗一直是小米手机ODM厂商的主力供应商,不过由于上市及企业经营风险分散需要,2017年龙旗手机ODM业务致力于去“小米化”,导致其没有享受到小米出货量暴涨所带来的红利。但在ODM市场竞争加剧,同时又去“小米化”的情况下,龙旗在2017年仍然能保持平衡的增长,展现了其强大的市场生存能力。根据旭日大数据的统计,2017年,龙旗的手机ODM业务出货量超过4100万部,市场份额约10%。

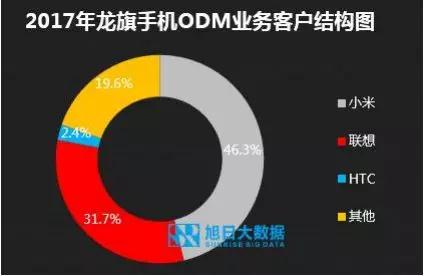

龙旗去“小米化”效果明显,单一大客户风险明显降低。2017年,小米在其手机ODM业务中的出货量占比下降至不到一半的比重,约46%。其第二大客户联想的出货量占比约32%,第三大客户为HTC,占比约为2%。旭日大数据的统计数据显示,2017年,联想在龙旗里的出货量约1300万部,占据龙旗总出货量约32%的比例;小米在龙旗里面的出货量约1900万部,占据龙旗总出货量约46%的比例。

龙旗在打造“爆款”方面亦有亮丽的成绩。2017年,由龙旗研发的红米note5A和联想moto E系列机型合计出货量分别为840万部和700万部。

2017年龙旗重点畅销机型出货量统计

另外,在降低经营风险方面,龙旗还通过布局手机以外的智能硬件市场来降低单一业务风险,目前龙旗在IoT智能硬件的布局有了一定的成效。目前龙旗手机以外的智能硬件产品包括VR、智能穿戴、智能音箱等产品,多款产品出货量都已经达百万级别。预计2018年这部分业务的出货量会成倍数增长,这将会对于降低手机行业日益集中所带来的客户过于集中的风险有着非常大的作用。

与德

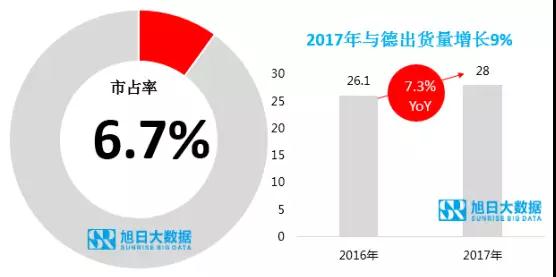

2017年,与德的出货量约2800万部,同比增长7.3%,市场份额约6.7%。与德的主要客户有魅族、联想,moto,华硕,阿尔卡特,其中魅族是与德大客户。

注:数据不包括纯OEM出货量。

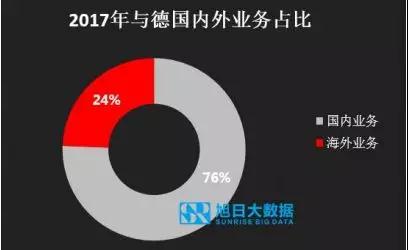

除了中国市场,与德在海外OEM市场也取得了不错的成绩。随着小米、联想等国产手机厂商进入印度市场,印度政府对手机进口关税一再的提高,引发了国内手机厂商争相实现“印度制造”。ODM企业也开始在印度开设制造中心,其中与德就是其中的先行者。与德国内市场以ODM为主,而海外工厂以OEM为主,服务当地品牌,海外市场2017年出货量约1000万部。

天珑

天珑移动成立于2005年6月,是一家创新型移动通信产品和服务供应商,除了拥有ODM业务之外,天珑拥有两款自主品牌Wiko、Suger,其中wiko面向海外市场,在欧洲市场拥有不错的市场占有率。根据旭日大数据统计,2017年,天珑手机ODM出货量1400万部,市场份额约3.4%。

注:数据不包括纯自由品牌出货量。

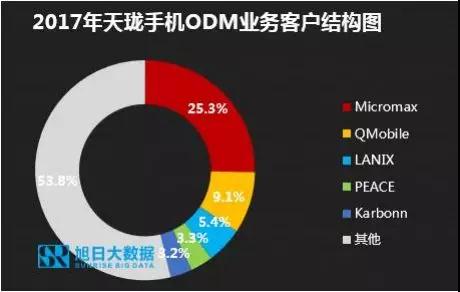

天珑ODM业务以海外客户为主,主要客户在南亚几个国家:印度、巴基斯坦、孟加拉,其中Micromax、QMobile为出货主力,占比超35%。

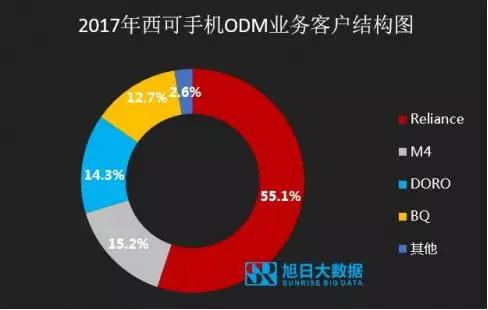

西可

西可集团拥有深圳、杭州、成都三大研发中心和河源、昆山、惠州、黄石四大制造中心,拥有稳定的海外客户群体,产品涉及平板、智能穿戴等多个领域; 2017年,西可的出货量约1600万部,市场份额约3.8%。

注:数据不包括纯OEM出货量。

西可ODM业务以海外客户为主,业务遍及亚洲、欧洲、北美以及南美等地区,其中,Reliance占比最高超比50%,是西可最大客户。

除了ODM业务外,2015年西可开始战略调整,内部孵化了创业项目Sioeye喜爱相机。此外西可还研发和生产了其他IoT产品如智能手环、无人机等,在通信、智能终端及软件开发领域拥有多年的经验的西可,在致力于手机ODM业务的同时,也在逐步扩大IoT产品范围,提升自身综合竞争力。

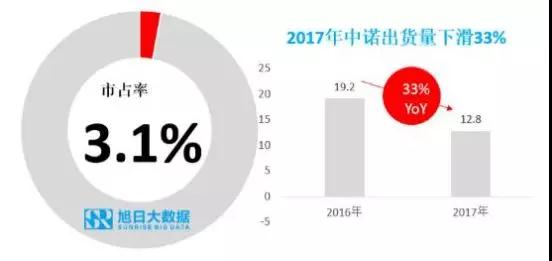

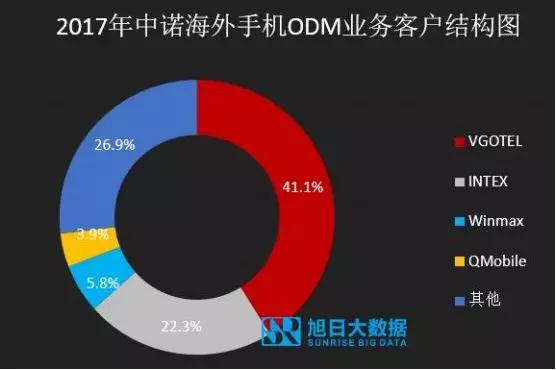

中诺

中诺,创立于1997年,拥有华为等优质客户,在深圳、东莞等地设制造基地。2017年,中诺的出货量约1300万部,同比下滑33%,市场份额约3.1%。

注:数据不包括纯OEM出货量。

中诺主要客户有,华为以及一些海外客户如vgotel、intex等,其中中诺涉及华为的机型主要是华为海外机型中Y系列。中诺海外ODM业务中,vgotel占比最大,超40%,其次intex占比约22%。

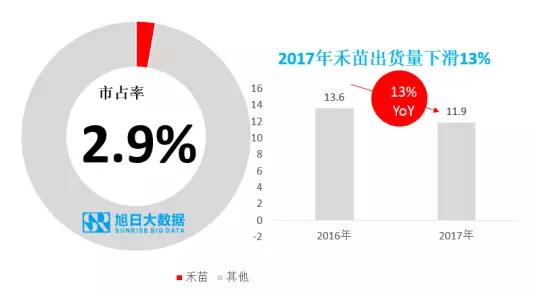

禾苗

禾苗以海外客户为主,产品出口到南亚、东南亚、欧洲、美洲、非洲的十几个国家和地区;目前将产品拓展到无人机,VR,手持摄像稳定器等领域。2017年,禾苗的出货量约1200万部,同比下滑13%,市场份额约2.9%。

注:数据不包括纯OEM出货量。

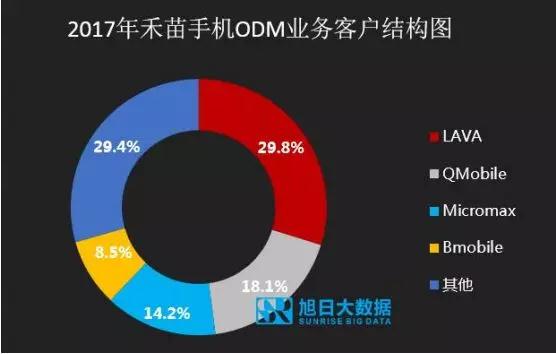

禾苗ODM业务以海外客户为主,其中LAVA是主要客户,占比约30%,其次Qmobile占比约18%。

2017年6月28日世界移动大会上,禾苗通信携带多款手机、无人机、手持云台、通信模组等产品参加了盛会,并在国内首次展出了多款IoT车锁等智能硬件设备产品和AI产品。禾苗通信IoT产品研发涉及智能云锁、智能家居等,未来是万物互联的时代,禾苗通信基于手机ODM厂商积累的优势,跨出了迈向IoT行业的第一步。

海派

海派国内ODM客户主要有联想、锤子等。2017年,海派的出货量约780万部,同比增长26%,市场份额约1.9%。

注:数据不包括纯OEM出货量。

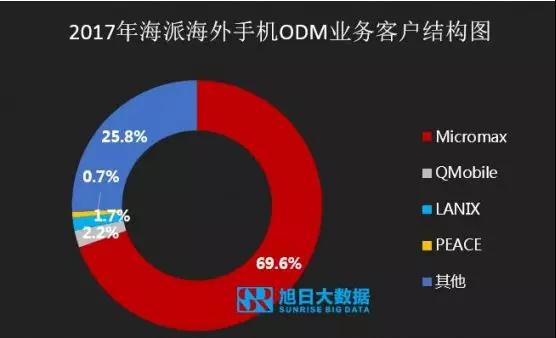

海派的海外客户占比较多,其中micromax占比最高,是海外客户中占比最高的,近70%。

海派拥有深圳、上海、南昌、北京、杭州等5大研发基地,同事也在积极进军可穿戴和智能家居蓝海市场,背靠航天科工,海派完成了军用专网的战略布局;此外,海派同时积极进军印度和印尼市场,海派的印度制造基地位于印度UP州NOIDA地区,距离新德里中心区仅20公里,交通便利,是印度电子行业的生产聚集地。工厂面积21651平方米,目前20条自动化装配流水线已正式投产,主要负责印度本土品牌和中国手机品牌的OEM业务。

锐嘉科

根据旭日大数据的统计,2017年,传音是锐嘉科的最大客户,出货量约300万部,占据锐嘉科手机ODM业务的占比约56%,其次,均为海外客户。

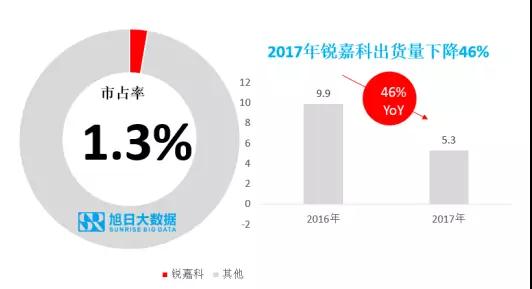

锐嘉科拥有广东惠州、贵州贵阳量大生产基地,面积超过20万平方米,年生产能力可达2千万台,除了稳固ODM业务之外,还拥有自有品牌青橙,产品涉及手机和智能硬件等领域,2017年,锐嘉科的出货量约530万部,同比下降46%,市场份额约1.3%。

注:数据不包括纯OEM出货量。

根据旭日大数据的统计,2017年,传音是锐嘉科的最大客户,出货量约300万部,占据锐嘉科手机ODM业务的占比约56%,其次,均为海外客户。

转型方向:向左走IOT,向右走发展自有品牌

最近几年,大部分ODM厂商刚成功从IDH转型过来,就开始面临着ODM市场的血雨腥风,竞争激烈,预计2018年,ODM市场仍将在加速洗牌。在ODM市场集中度持续提升,行业洗牌加速的背景下, ODM厂商在追求提升市场份额的同时,亦在谋求进一步转型。

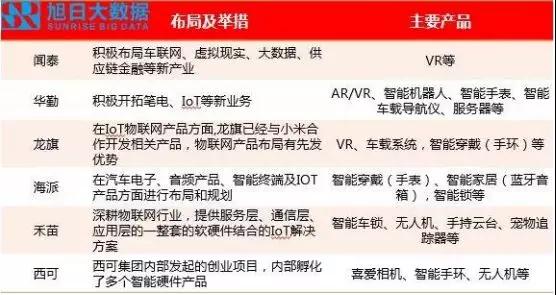

从长期市场监测及研究发现,ODM厂商的转型主要集中在两个方向:向右走发展自有品牌;向左走转型IoT领域。

首先来看向右走发展自有品牌方向,选择这个转型方向的ODM厂商主要是以海外客户为主的厂商,包括天珑、锐嘉科、鼎智。虽说天珑和锐嘉科的走手机品牌不是最近的事情,但加大推广自有品牌是它们2017年的战略重点,天珑糖果手机进攻国内市场,锐嘉科青橙手机布局海外市场,它们在智能手机上的动作频频。但从发展成果来看,在各大智能手机品牌的夹攻中,这两家在转型品牌的方向上效果不大。

从目前来看,转型比较成功的ODM厂商是鼎智。2017年第三季度,鼎智开始在印度发展自有品牌comio,截止2017年底,comio的出货量接近40万部,是非常成功的一个转型案例。鼎智转型成功的原因可以归为一下几点:一、高渠道提成策略。OPPO和vivo在打开了印度市场之后,开始削减渠道商提成至市场平均水平,鼎智则抓住这个机会,采用高提成策略推动渠道销售;二,价格避开了有强大对手的价格区间,comio在价格策略上定位于小米和OV手机价格之间,价格介于7000-10000卢比之间;三,组建超100人的研发团队,专注印度市场。据了解,Comio目前在印度市场有100多人的研发团队。

再看看向左走转型IoT领域的方向。选择这个方向的ODM厂商基本以国内重点智能手机品牌客户为主,由于发展自有品牌会与自家客户形成竞争,给ODM业务发展带来困难,很多ODM厂商选择转型布局物联网。从目前ODM厂商的布局情况来看,主力方向有AR/VR设备、机器人、智能穿戴设备、智能驾驶、智能家居等产品。

2018年,手机市场增量持续萎缩,ODM市场竞争进一步加剧,行业将会继续洗牌,出货量还会进一步集中到头部ODM厂商上,并且即使是头部ODM厂商亦会面临着单一大客户的风险。因此,不管是转型做其他智能硬件,还是向下游延伸做品牌,都是ODM厂商必然要做出的选择,每个ODM厂商都不能幸免。