对于消费类电子精密结构件产业,据手机报在线长期观察,在过去的几年中,该行业发生几番洗牌,截至目前,该行业主要利润均被巨头企业吃下,对于中小企业而言,受智能手机终端市场产能集中化影响,导致中小企业面临很大的成存压力,在高端市场技术有所不济,而在中低端市场则遭遇巨头企业杀价!前不久,汇冠股份出售旺鑫精密退出该行业就是最佳例证!

基于行业状况以及企业自身发展需求,仅在2017年,就有不少精密结构件产业企业走向资本道路,通过上市募集资金增强企业在市场的竞争力度!诸如今年此前上市的捷荣技术、智动力、美格智能等。而在前不久,精密结构件上游领域中的MIM零部件供应商精研科技也在A股上市,拟募集资本7.6亿元用于公司研发扩产!这是国内首家MIM零部件上市公司!

OPPO/vivo间接供应商精研科技上市 手机市场营收占比过半

早在2017年9月28日,专注于MIM零部件市场的精研科技发布最新招股书,并于10月19日登录深交所,据信息显示,本次公开发行后的总股本为8800万股,本次公开发行的股票数量为2200万股,拟募集资金8.5亿元,其中5.30亿元拟用于扩建高密度MIM产品生产基地项目、6338.00万元拟用于新建研发中心项目、1.70亿元拟用于偿还银行贷款及补充营运资金。

据了解,精研科技主要业务为智能手机/可穿戴设备MIM 产品,公司主要为该领域提供金属注射成型核心零部件,包括SIM卡托、连接器接口、摄像头支架、摄像头装饰圈、闪光灯装饰圈、按键及其他内部结构件等,产品终端品牌客户涵盖了三星(SAMSUNG)、步步高(vivo)、OPPO 等知名的手机制造商。

而在可穿戴设备市场的MIM 产品主要包括表壳、底壳、表扣等类别,产品终端品牌客户涵盖了 fitbit、JAWBONE、华为等国内外知名的可穿戴设备商。此外还为笔记本及平板电脑领域客户提供散热风扇、转轴等MIM产品。

值得一提的是,由于精研科技主要专注于MIM领域,所以其主要注重于前段的“成形”,至于后期的后制程工序主要是通过委外完成,如喷砂、抛光、清洗等非核心工序!而其在2014年还吞并了金属表面处理加工服务厂商博研科技!

从该企业发展历史来看,最初其采用 MIM 工艺主要从事医疗手术刀柄、汽车安全气囊零件、纺织机械零件等产品的生产与销售业务;自 2009 年开始,增加了笔记本电脑转轴、通信基座、卫浴零件等类别产品;自 2012 年开始,增加智能手机卡托、平板电脑、耳机零件等类别产品;自 2013 年开始,增加可穿戴设备表扣、表壳、手机摄像头装饰圈等类别产品。

截至目前,从其产品营收结构来看,在过去的几年中主要依托于智能手机以及可穿戴设备市场,这两大市场营收占比超过了公司总营收的99%。从2014年到2017年上半年,智能手机市场营收占比分别为54.40%、43.71%、32.06%、48.90%,可穿戴设备市场营收占比分别为30.70%、42.14%、56.94%、38.61%。值得一提的是,公司营收在过去三年也大幅度增长,2014年到2017年上半年总营收分别为2.10亿、4.54亿、7.09亿、4.14亿!

从过去几年的营收来看,2014-2016年和2017年1-6月,精研科技实现营业收入分别为2.10亿元、4.54亿元、7.09亿元和4.15亿元,同期净利润分别为3260.24万元、11970.29万元、16155.14万元和7674.63万元。

从毛利率来看,2014 年度、2015 年度、2016 年度及 2017 年1-6 月,公司产品综合毛利率分别为 36.33%、52.37%、46.42%及 41.12%,2015年度较 2014 年度增幅较大,2016 年度及 2017 年 1-6 月的综合毛利率较 2015 年度有所下降,产品盈利能力呈逐年波动趋势。

而从其客户群体来看的话,也主要是围绕智能手机、可穿戴设备以及笔记本电脑三大市场,手机市场主要通过LS、HIROSE、凯赫威为三星手机供货,通过威博精密以及直销为OPPO、vivo供货(威博今年已经被安洁科技以34亿元的价格收购);可穿戴设备市场主要包括英华达、伟创力等代工厂为fitbit供货,同时其还通过米亚精密金属为苹果手机供货,以及通过歌尔声学为华为手表供货,笔记本市场则主要通过广兴电子为联想供货!

从销售额来看的话,英华达在过去的两年中为其第一大客户,去年在其营收中占比为45.96%,而到了今年上半年则下降到33.77%,三星营收在其营收中的占比为18.2%,OPPO和vivo在其营收中的占比接近13%,而在OPPO中的订单主要是通过东方亮彩、威博精密出货,不过,东方亮彩也已经被江粉磁材收购,而在前不久,江粉磁材又以207亿元的价格被领益科技借壳!

细看其在智能手机市场产品出货量,出货量最大的当属卡托以及连接器接口,而据其公布的单件产品价格粗略计算的话,其今年上半年卡托业务营收大概为6600万,连接器接口业务营收大概为1.22亿元,其他零部件营收大概为1200万,而手机市场其上半年整体营收为2.02亿元,换而言之,在智能手机市场,其主要营收为连接器接口以及卡托!值得注意的是,从单价来看,除了卡托今年上半年的单价与去年相比有所提高以外(仍不及2015年和2014年),其余产品单价均处于下降状态!

而从其前五大客户来看的话,2014年、2015年、2016年、2017年1-6月公司对前五大客户(均为消费电子领域客户)的销售额合计占公司销售额的比重分别为73.55%、68.45%、74.34%及65.01%。从其收购博研科技来看,不排除其今后向市场下探整合下游企业的可能性!

精密结构件产业急需资本助力 手机市场泛滥瞄准汽车市场

从精密结构件产业来看,在过去的几年中已经发生了重大的重组洗牌,整个市场目前基本上为巨头所霸占,对于中小型企业而言,主要从事低端市场以及海外市场为主,尤其是这两年,随着玻璃机壳市场的兴起,一波从事玻璃盖板厂商纷纷插足后盖市场,导致精密结构件产业又将在后盖这一主要市场面临更大的竞争压力!所以在过去的几年中频繁出现重组收购的现象!

其中原因主要有两方面:其一,该市场已经进入成熟阶段,导致厂商之间的竞争完全处于比拼成本比拼售价,一些中小厂商无法承受这种压力最终不得不走向倒闭,优质一点的企业则走向被并购的道路!所谓牵一发而动全身,受到精密结构件市场的影响,导致上游的设备厂商同样也出现了经营困难企业倒闭的现象。

其二,在个人看来,也是关键所在,那就是3D玻璃机壳的诞生,尽管当前3D玻璃机壳在市场的占有率极低,甚至只有少数部分高端市场的旗舰机才采用,但是,3D玻璃机壳无疑将会成为市场主流,而对于精密结构件厂商而言,通常机壳占据主要营收,受到3D玻璃机壳市场的影响,导致一些企业不得不提前考虑未来,如精密结构件厂商湘将鑫,手机机壳业务占据其总营收比例超过了80%,最终其选择了被大富科技以25.4亿元收购,但最终收购失败。

就精密结构件行业而言,整个历经多次洗牌,从原本的塑料材料向目前占据市场主导地位的金属材料过渡,在这一期间内不少企业走向倒闭,同时也有不少企业走向资本市场,如年初上市的捷荣技术,再如近来上市的智动力等,两者均希望借助资本市场扩充产能进一步提升在市场的竞争力度。而从目前来看,显然各大金属机壳厂商都已经开始向3D玻璃后盖机壳市场转型布局!

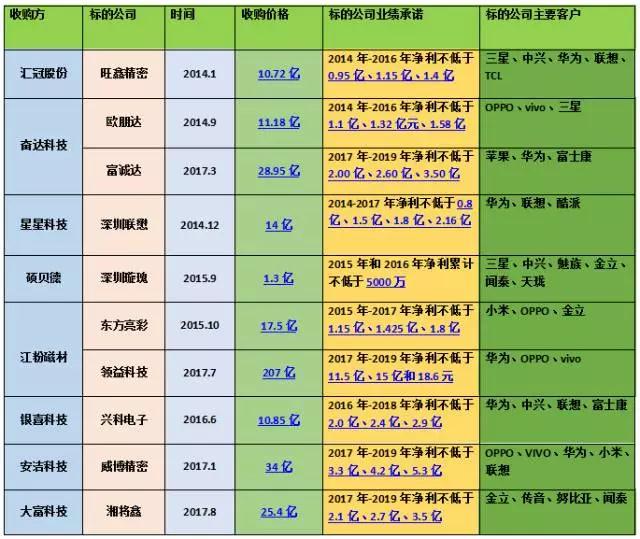

在过去的两三年中,精密结构件市场收购或并购案件一直不曾停过,据手机报在线统计,如硕贝德收购深圳璇玫、安洁科技收购威博精密、奋达科技收购欧朋达和富诚达、江粉磁材收购东方亮彩收购领益科技及后者借壳上市、银喜科技收购兴科电子66.2%股权、星星科技收购深圳联懋100%股权、汇冠股份收购旺鑫精密100%股权、永贵电器收购翊腾电子100%股权等。

在短短的三年时间中,精密结构件行业的收购并购案件所涉及的金额达到了336亿元之高,最为典型的就是近期的江粉磁材以207亿元的高价收购领益科技,后者通过借壳上市进行资本化运作,一旦收购完成,华为、OPPO、vivo、小米等国内手机厂商都将成为其客户,可以预见,其未来势必也将会进入3D玻璃后盖市场!

从上述手机精密结构件产业的收购或并购、投资案件角度来分析,基本上可以划分为两大类:第一大类如奋达科技、江粉磁材、长信科技、硕贝德等企业的收购,这类收购主要目的在于开拓新的业务,而开拓的新业务可以理解为吞噬上下游或者布局周边产业,与此同时,也可以看成是巩固或加强原有的一些业务,如奋达科技,其早在2014年就已经收购了欧朋达从而进入精密结构件市场,前不久再次收购富诚达,就是为了加强在精密结构件市场的竞争力。

而第二大类则是拓展新型产业,如顺络电子并购东莞信柏陶瓷,其目的在于强化陶瓷业务,加强在陶瓷业务的布局;这类并购纯属于对未来市场的投资,进入2017年以后,围绕3D玻璃、陶瓷的投资更是不胜枚举!再如田中精机收购远洋翔瑞!

其中第二类最为典型的就是上述3D玻璃的投资,而在第一类中,主要局限于对技术门槛相对较低的市场,这类市场通常比拼的是资本运作,目前已经进入该阶段,进一步导致巨头效益更加强烈,两极分化的情况也日趋明显,不可否认,这种趋势的继续推进会导致行业不少企业面临生存难题,借助资本提前布局显然成为必然的选择!

与此同时,从上述精密结构件厂商来看,其基本上在立足手机市场的基础上,从这两年开始都已经将目标瞄准了汽车市场,随着汽车市场不断壮大,甚至一些手机供应链企业的重心都开始偏向汽车市场,这也导致今年众多手机供应链配件缺货涨价,诸如PCB原材料、MLCC等等!而此次上市的精研科技也不例外,汽车市场也是其重要的发展方向!

此外,综合上述并购也可以看出,整合的并非手机供应链核心产业,正如上述,基本上都是一些外观件为主,所谓的“横向扩展”,其实就是正在加速走向“打包式服务”,换而言之,即缩短供应链长度,这种现象的出现原因主要有两点,一点是产业本事就已经十分成熟,导致一些企业丧失竞争力,因此一些稍微算是“优质”的企业就被并购或收购,剩下的是少数寡头在竞争,这是任何一个成熟产业最终的结局;其次,这些产业对技术的要求相对不高,某种程度上讲整个产业缺乏创新力度,所以最终拼的就是资本!

而从资本的角度来看,近几年手机供应链企业极受资本热捧,其主要有两方面的原因:其一,手机行业作为当前最大的消费类电子市场,国内资本不断涌入手机产业链;其次,从手机供应链端来看,由于行业竞争恶劣,导致企业不得不借助资本力量来提升其市场竞争力度!这也是众多企业选择上市的主要原因!不可否认,随着资本力量不断进入手机供应链,毫无疑问,其将会导致巨头效益越来强烈!