近三年来,国内手机厂商无疑取得了飞速发展,无论就手机市场规模还是手机生产数量,在全球均位列第一,可谓盛况空前,与此同时,随着国内手机厂商的快速发展,导致市场竞争压力也不断增大,从另一角度来看,走向国际化是国产手机品牌必然的趋势,基于这两方面的原因,目前国内手机厂商无论是在中低端市场还是在高端市场,都已经顺利出海,尤其是在中低端市场,三星更是面临国产手机品牌的吞噬!

本文链接:http://www.shoujibao.cn/news/show-htm-itemid-22029.html

然而,就手机供应链端而言,我们不可否认,随着手机品牌的快速发展,供应链端也取得了相应的成绩,在很多领域,目前主要是国内为大,如指纹芯片、摄像头芯片、触控芯片、精密结构件等,但是纵观这些市场,相对而言市场竞争恶劣,利润空间相对也较低。而在一些如电源管理芯片、处理器、内存、OLED面板等核心部件,国产供应链依然处于十分薄弱的阶段,而连接器也正是其中的一环。日前,国内连接器厂商电连技术成功上市,与立讯精密、长盈精密成为国内仅有的少数几家消费类电子市场连接器上市公司!

主要市场为海外企业霸占

华为/OPPO/vivo供应商电连上市

作为手机、电脑等消费类电子核心部件之一,且主要分布在北美、欧洲、日本、中国以及亚太其他地区,目前连接器应用范围越来越广泛,在各类设备中成为能量、信息稳定流通的桥梁,从市场应用领域来划分,主要可分为汽车、通讯、电脑及外设、工业、军工航天,2014年这五大领域合计市场占比高达76.88%。

连接器主要市场应用

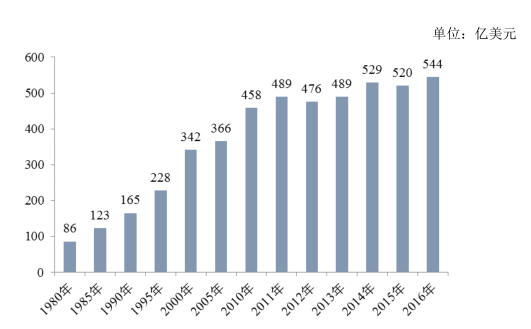

同时总体市场规模基本保持了持续增长的态势。连接器的全球市场规模已由1980年的86亿美元增长至2014年的529亿美元,年均复合增长率为5.49%。2015年,受汇率、全球经济放缓等影响,全球连接器市场规模有所下降,为 520亿美元。据市场数据预测,2017 年全球连接器市场将达 630亿美元。

7月31日,国内主要从事智能手机连接器厂商电连技术上市,据了解,电连技术主要从事微型连接器研发、制造及销售,国内华为、OPPO、vivo、小米等手机厂商以及华勤等ODM厂商都是其主要客户,据数据显示,目前电连技术90%的营收都来自手机客户。截至目前,其股价已经达到118元/股。而手机中的连接器也分为很多种,最为常见的就是USB接口,此外还有FPC连接器、板对板连接器、电池连接器以及天线连接器(连接PCB和天线)等。

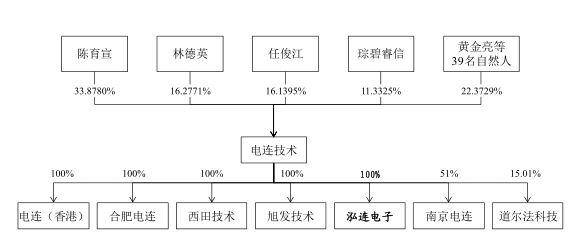

电连技术股东架构

连接器作为一个市场规模高达600多亿美元的市场,但是主要为海外企业所占领。且整个连接器市场可以划分为三个梯队:第一梯队是以泰科电子(TE Connectivity)、安费诺(Amphenol)、莫仕(Molex)为代表的欧美厂商,其技术水平较高,产品性能优越,主要从事工业、服务器、汽车等市场,尤其是在目前火热的汽车市场更是如此,而该市场的利润率相对也要高很多!

第二梯队则是以矢崎(Yazaki)、日本压着端子(JST)、广濑电机(Hirose)等为代表的日本企业和以鸿海精密为代表的台资企业,其连接器产品在电脑及外设等个别应用领域的市场优势较为明显。

连接器主要市场增长变化

而第三梯队则是以立讯精密、得润电子、电连技术为代表的研发技术水平、产销规模等方面居于国内领先的少数自主品牌厂商,其连接器产品在智能手机、平板电脑、家用电器等细分下游产品的应用领域占据一定竞争优势。而在消费类电子市场,国内连接器厂商的主要竞争对手是村田、广濑电机以及第一精工等日本厂商,这三家公司研发水平交高,且资产规模大。

而电连技术的微型射频连接器及线缆连接器组件起着射频信号传输、检测的作用,为移动通信所必需,国内知名天线厂商信维通信以及硕贝德都是其客户。其正在积极布局的 FPC/BTB 连接器和Type C高速连接器结构精密、制造工艺复杂,应用在智能手机、平板电脑、笔记本电脑等产品中能够实现高速、稳定的数据传输,此外正在发展汽车用射频连接器产品。据手机报在线了解到,早在2016年,电连技术的USB Type-c就已经通过广东省高新技术产品认定!

而据市场消息,其实长盈精密早期就想收购电连技术,众所周知,立讯精密和长盈精密都是苹果供应商,而前者为苹果提供连接器(国内朗威尔也是苹果连接器供应商),后者为苹果提供精密结构件,同时也是连接器厂商,长盈精密试图收购电连技术的目的则在于希望能够加强在连接器市场竞争力度,或进一步成为苹果的连接器供应商!

消费类电子连接器进入壁垒期 技术与客户资源首当其冲

尽管目前连接器行业国内依然处于爬坡阶段,但是据了解,目前微型连接器已经进入壁垒阶段,下游智能手机等行业更新换代速度快,以智能手机用微型电连接器为例,近年来随着移动互联网应用的不断演进,智能手机正向着轻薄化、多功能化、高性能化的方向发展,对微型电连接器的性能和质量要求越来越高。

同时,随着市场竞争逐渐激烈,智能手机更新换代速度加快,智能手机厂商对微型电连接器的价格、供货速度的要求也逐步提升。微型电连接器从开发到批量生产需要经过产品开发设计、模具开发、规模化生产、产品技术指标测试等环节,这些环节技术水平的高低直接影响微型电连接器产品的性能和质量。

而微型电连接器供应商的技术水平和研发经验还直接影响新的微型电连接器产品的开发周期、开发成本,因此影响产品的供货速度和最终成本。因此,微型电连接器企业的技术领先程度,特别是研发人员实力、检测手段直接影响着产品质量和供应速度。

此外近年来,下游领先的智能移动设备厂商为了保证产品线的质量稳定、快速出货,对元器件供应商掌握核心技术的多寡、自主开发能力的强弱要求越来越高,因此微型电连接器的技术壁垒正在快速提高。

同时,客户壁垒也在不断提高,一方面是客户要求高,而另一方面则在于市场方面,以智能手机市场为例,当前智能手机市场产能集中化越发严重,以2017年第一季度国内前五大手机厂商为例,其市占率总计占比达到了70%。

以3C厂商这一类客户为例,3C产品直接面向普通消费者,产品精密度高,技术要求较为严格,因而3C品牌厂商非常重视对供应商的选择,以获得质量优良、供应及时、成本可控的部件和服务。

微型电连接器供应商的设计研发能力、生产制造能力、质量控制能力和售后服务能力都要经过3C厂商严格的审定,只有在这几个方面都处于优秀水平的微型电连接器供应商,才能成为主流品牌厂商的长期合作伙伴。

随着和3C厂商的合作不断深入、微型电连接器供应商的供货规模不断增长,3C厂商对合作供应商的可信性评价会越来越高,因此对其他微型电连接器供应商形成的客户壁垒也会不断增加。

而微型电连接器供应商为了获得新的核心客户,往往投入较大精力,有些时候会直接收购拥有优质客户资源的企业,或者采取和国际连接器巨头合作的方式来积累服务优质客户的经验和服务渠道。拥有核心客户的微型电连接器供应商非常注重对已有客户群的维护,在产品的研发上往往会部分采取跟随核心客户的战略,实现对客户需求的快速满足,避免客户更换供应商。

此外在资金和规模方面也形成了一定的壁垒,在该领域通常是规模较大的企业具备一定的优势,这点与精密结构件市场极为类似,众所周知,目前精密结构件行业主要是少数巨头在从事,而前段时间奋达科技收购欧朋达已经被通过,从而一举成为苹果供应商!

因为较大规模的企业可以有充裕的生产能力满足多个客户的试制、开发新产品的需求,有利于企业储备更多技术和扩充业务线;同时,较大规模的企业可以在短时间完成大规模的订单,满足大客户在响应速度上的需求,并且在生产效率、采购成本、管理费用上能获得规模优势;较大规模的企业有较多的弹性产能,易于把握市场机会、应对市场波动。

其实这不仅仅是在连接器行业,在手机供应链很多行业均已经形成上述多种壁垒,这是整个行业发展到一定成熟阶段必然的趋势,到最终比拼的就是产业规模以及资本化运作等,例如在陶瓷行业,尽管市场均认为陶瓷后盖在今后市场将会拥有一定的市场份额,但是,真正进入该市场的巨头并不多!

电连/立讯撑起国产连接器半边天 前者拥抱国产后者拥抱苹果

我们知道,在手机锂电池市场,国内主要有德赛电池和欣旺达,两者此前是苹果供应商,但是后来欣旺达曾经一度失去苹果订单,从那时开始,欣旺达逐渐将重心转移到国内手机客户,事实也证明,随着国内手机厂商快速崛起,欣旺达无论是在营收还是在净利润方面都取得了高速增长,与德赛电池之间的距离越来越小。

较欣旺达与德赛电池关系一样,电连技术与立讯精密也有些类似,在连接器市场,立讯精密作为苹果的主要供应商,而电连技术2016年前五的客户都是国内手机厂商,其中华为作为其做大的客户,OPPO为其第二大客户,vivo则是其第三大客户!

电连技术进入前十大智能手机厂商供应链时间

从电连技术主要客户分析来看,其已经是三星、华为、OPPO、vivo、小米、联想、中兴、TCL等手机厂商连接器供应商。而其2016年前五大客户分别是华为、OPPO、vivo、中兴以及小米,合计营收占比达到了55.67%,其中华为订单的营收达到了2.88亿元,占其总营收20.74%,OPPO订单营收为1.95亿元,占其总营收14.02%,vivo订单营收为1.49亿元,占其总营收为10.71%。而其前五大客户合计营收也从2014年的2.63亿元增长到2016年的7.75亿元!据称华为手机连接器订单70%-80%均是由电连技术提供!

电连技术2014年-2016年前五大客户营收及占比

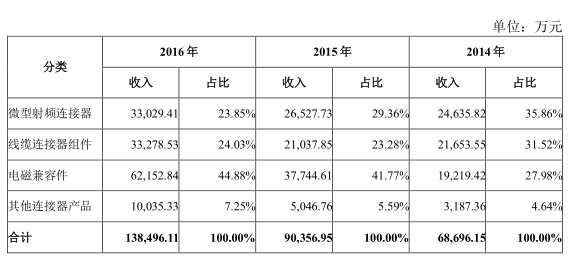

而从电连技术微型射频连接器、电磁兼容件以及线缆连接器组件三大类主营产品划分来看,2014年以来,其电磁兼容件业务营收增长速度十分之快,目前在其总营收中占比已经从27.98%提高到44.88%,而线缆连接器组件则相应的从31.52%下降到24.03%。

从其营收角度来看,2014-2016年公司主营业务收入分别为68,696.15万元、90,356.95 万元和 138,496.11 万元,2015 年、2016 年主营业务收入分别较上年同期增长 31.53%和 53.28%。2014-2016 年公司归属于母公司所有者的净利润分别为 20,734.10 万元、22,593.99 万元和 35,862.03 万元,2015 年、2016 年分别较上年同期增 8.97%和 58.72%。

再来看看立讯精密,据手机报在线查询得知,立讯精密2016年最大客户订单营收为45.65亿元,占其总营收比例为33.18%!不出意外的话,该客户很有可能是苹果或富士康!从这方面来看,立讯精密在精密结构件市场与电连技术存在很大的差异,其主要是苹果,而电连技术主要是国内手机客户!不过,随着国内手机厂商近些年不断快速发展,立讯精密极有可能已经加强在与国内手机厂商合作,这与德赛电池一样,目前德赛电池也在加强与国内手机厂商合作!

从手机市场国产供应链角度来看,尽管国内已经取得了不错的成绩,例如在指纹芯片场、摄像头芯片、模组市场、液晶面板、精密结构件等领域,但是相对而言,这些领域由于国内竞争压力很大,导致利润空间下降很快,毛利率低下。

而在诸如射频、处理器芯片、内存芯片、电源管理芯片、OLED面板,再如连接器行业、胶带行业以及高端MLCC行业,国内依然存在很大的差距,正如连接器行业,欧美厂商主要从事高端市场,如汽车市场,不可否认,包括立讯精密、电连技术等国内具有一定规模的连接器厂商今后也会加强该市场的业务,而在消费类电子市场则主要是日本厂商与国内厂商在竞争。

从手机国产供应链角度来看,无疑需要更多诸如电连技术这类的企业快速崛起!而从电连技术角度来看,正如其在《招股意向书》中所言,目前其已经进入稳步增长阶段,经营规模在不断扩大,但是其资金主要来源于内部积累,且融资渠道相对狭窄,对其而言,需要借助资本力量进一步扩展其在市场的竞争力,这不仅仅是电连技术所面临的问题,同时也是手机供应链很多企业所面临的难题,诸如同样今年上市的精密结构件厂商捷荣技术!