声明:此文属于专业人士对相关事件的个人观点和分析,并非正式的新闻报道,新浪不保证其真实性和客观性,投资者据此操作,风险自担。

来源公众号:管理者14天看懂财务报表

最近关于乐视的新闻太多了,就不重复了。今天,不对贾跃亭本人进行任何评价,不想人家说我落井下石。

今天不讲商业模式,不黑贾跃亭,只讲报表。

1

审计师意见之谜

为了解一家公司的财务状况,报表应该说是一个最方便的途径。为什么我不说是最准确的途径?大家可能会说报表可以作假。即使报表有作假的可能,也不构成我们不看报表的理由,这是我一贯的观点。更何况还有外部审计呢。

我很好奇,如果乐视今天发展到这个状况,而且可以说是财务上出了很大问题,这几年的年报是如何通过审计的呢?

带着这个疑问,我打开了最新的乐视公司2016年年报,找出了审计师意见。如下图:

“带强调事项段的无保留意见。” 哇喔,原来如此!对比一下2015年的年报,上面写的是“标准无保留审计意见。”会计师事务所拿人钱财,与人消灾。但是,如果风险太大,恐怕还是不敢要这个钱了。如果会计师事务所出具的不是标准无保留意见的审计报告,基本上可以丢弃这份报表了。

下面这个表列举了会计师意见与真实意思的对比,写的非常有意思:

我在想,乐视公司2017年的审计,还有公司敢去做吗?

那么这个强调事项段是什么呢?在审计报告的结尾,写道:“我们提醒财务报表使用者关注财务报表附注十二、7.(1)所述。本段内容不影响已发表的审计意见。”

附注十二是“关联方及关联交易”。乐视管理层的解释是,乐视超级电视热销,2016年改变了销售模式,原来是通过乐视致新(子公司)来销售的,现在改为通过关联公司(不是子公司)乐视智能终端科技有限公司(以下简称“智能终端”)进行销售。

这里面的关键信息就是,子公司是合并报表范围内的公司,而关联公司不是合并报表范围内的公司。按照合并报表的原则,销售给子公司的收入在合并报表中与子公司的成本互相抵消,而销售给关联公司的收入不需要抵消。

换句话说,只要把货卖给关联公司,乐视就可以确认收入了。实际上,这个关联公司的实际控制人也是贾跃亭本人,如果投资人产生任何怀疑,也不是毫无根据,对吧?

2

关联交易的收入之谜

用数据说话,2016年乐视的总收入是大约220亿元人民币。到底乐视2016年的收入当中,有多少是销售给关联公司的呢?

我看了一下附注十二,乐视销售了产品和服务给45家关联公司,总金额大约是117亿元(顺便说一句,乐视也太不厚道了,45家的交易,只给了各自的金额,都没有加总,害的我拿着计算器按了半天),而2015年关联公司贡献的收入只有16亿元。销售的内容包括销售会员,销售货物,CDN服务,广告业务,版权销售,服务费,会员分成等。

桔红色的代表关联公司贡献的收入,蓝色的是乐视总收入。

从2015年到2016年的趋势来看,对关联方的销售收入不论是绝对值还是相对值,都有非常显著的增加。在2016年的销售中,一多半的收入都是卖给乐视自己的关联公司。

难怪会计师事务所不敢出无保留审计报告呢。如果用总销售收入减去关联方贡献的销售收入,净值都是在100亿左右,没有显著增加。

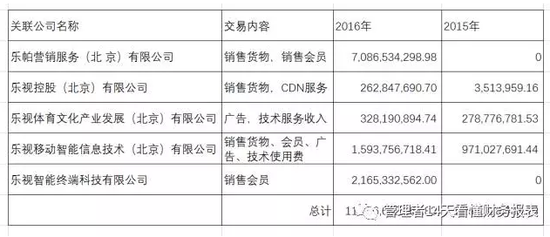

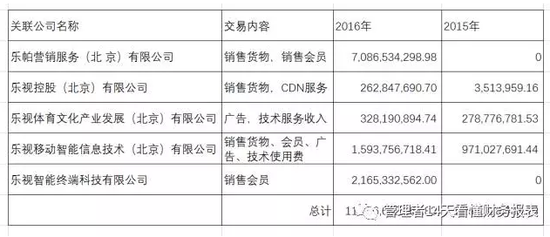

这里面金额过亿的有五家:

这5家公司就构成了114亿元的销售收入。这里面的乐帕营销与乐视智能终端就是在年报中提到的,超级电视先销售给这些公司,然后再销售给最终用户。而2015年,超级电视是由乐视致新直接销售给最终用户的。

3

关联方应收款之谜

如果是关联公司购买了乐视公司的产品,付了钱也就罢了,至少上市公司的股东也没吃亏。问题是关联公司的很多采购是没有付钱的,到2016年12月31日,关联公司的应收款高达38亿元。如下图:

同样,桔红色的代表关联公司欠乐视公司的账款,蓝色的是乐视公司的全部应收账款。从2015年到2016年的趋势来看,对关联方的欠款不论是绝对值还是相对值,也都有非常明显的增加。

我也把金额过亿的几家挑了出来,如下表:

这8家公司的应收账款就高达33.9亿元,而这个数字在2015年末是3亿元左右。这些欠钱的公司和上面的表中的公司有几家是重合的。也就是说给乐视贡献销售收入最多的关联公司同时也是欠钱最多的关联公司。

销售收入增加,应收账款增加,意味着什么呢?我们可以打赌,找到任何一本讲财务作假的书,可以看到被使用最多的是粉饰报表的伎俩就是虚构销售收入,而判断是否虚构销售收入的标准就是应收账款是否大幅增加。

4

现金流之谜

退一万步,我们不用去纠结到底乐视有没有财务作假,那是证监会的职责。但是作为投资人,你应该关心你投资的公司赚取的利润是否转化为真金白银,只有账上的钱才是靠谱的。卖了那么多产品都没有收钱,现金流应该好不到哪去。

给大家普及一下,我们这里说的是经营活动现金流,也就是只计算和经营活动有关的流入和流出。如果乐视去投资汽车、乐视体育,我们不计算在流出的现金里;如果借来的钱或者是把以前的投资卖了而产生的现金流入也同样不计算。这个数据体现的是经营活动的造血能力。我们看下面一组数据:

2014年和2015年的经营活动现金流一直是正的。而2016年的经营活动现金流却是负数,高达负10亿元人民币。这个负10亿元的意义在于,不谈烧钱这些让乐视失血的活动,本身的造血功能也是出了大问题。

在经营活动现金流如此差的情况下,乐视会不会降低烧钱的速度和力度呢?我们看看下表。

我们可以看到,花在投资活动上的钱,从2014年的15亿元,到2015年的接近30亿元,再到2016年的接近97亿元人民币的流出,让人简直目瞪口呆。这么大笔的投资活动,钱是从哪儿来的呢?从2014到2016年的筹资活动现金流可以看到,筹资活动也是年年上涨。为了支持2016年的投资活动,当年的筹资活动也是蛮拼的,接近95亿元了。可以用一句话概况:有多少花多少;借多少花多少。

5

存量资金与偿债能力之谜

上过我的财务课的同学知道,现金流反映的是流量而非存量,是变化值。如果现金流是负数,最多代表公司的资金在减少,但是也不能说明公司一定就缺钱,或者面临资金的大问题。我们接下去看看乐视到底缺不缺钱。

比如我们普通的工薪族,如果买房了的话,会产生大量的银行贷款,家里的存款小于银行贷款是正常的,这不能说你有很大的资金风险,毕竟银行贷款是长期的,你还有机会去赚钱的。

但是如果你家的存款不够还信用卡的,是不是就有问题了?信用卡的欠款就是短期借款,是需要马上偿还滴。所以,我们来看看乐视账上的存款是否够偿还短期借款的。

从报表上看,2016年底的短期借款是26亿元人民币。账上的货币资金是不到37亿元。貌似是够的。不过,这37亿元的货币资金可不是都能随时支取的,里面有22亿元的使用受限制现金,真正可以用来偿还短期借款的只有15亿元左右。这22亿元是怎么回事,为什么使用受限制呢?详细信息见下表:

TCL股权并购项目保证金是21亿元,占了22亿元的绝大部分。

这么看起来,这些资金还是不太够偿还短期借款的。

且慢,短期需要偿还的不仅是短期借款这个科目上的26亿元。乐视的长期负债中也有一部分是在2017年需要偿还的,这就是所谓的“一年内到期的非流动负债”,大约也是26亿元左右。下表是明细:

如果加上这些,2017年应该偿还的负债大约是52亿元,而账上真正可动用的资金才不到15亿元。

6

贾跃亭无偿借款之谜

顺便提一句,在我去年写的文章里提到,贾跃亭和贾跃芳曾经借给乐视一笔巨款(是借,不是投资),承诺不收取任何利息,并且五年内不要求偿还。2015年的明细如下:

在2015年底时,乐视公司欠贾跃亭20亿元,贾跃芳14亿元,一共有34亿元的无偿借款。我很好奇,公司现在这么缺钱,贾氏兄妹的钱可还依然在乐视的账上?

下面这个图是2016年底的数据:

一共34亿元的借款,目前只剩下4亿元左右。其他30亿元在2016年已经偿还给了贾跃亭和贾跃芳。欠债还钱,这也是天经地义。不过,说好的5年内不要求偿还呢?说好的用二级市场反哺实业的情怀呢?说好的要负责到底呢?呵呵。

这样一份年报,对于乐视的股价到底有什么影响呢?我特意查了一下,4月14日是乐视最后的一个交易日,之后15,16是周末,4月17日宣布停牌,当时说的是停牌不超过5个工作日。而年报是4月20日公布的,当天宣布延期复牌,直到现在仍然处于停牌中。我们也还无从感受市场对于这份年报的反映。