早在2014年,江粉磁材就作价15.5亿元收购了帝晶光电100%股权,通过此次收购帝晶光电,使得江粉磁材进一步开拓了液晶显示模组和触摸屏业务;2015年,江粉磁材再次以17.5亿元的对价收购了东方亮彩100%股权,而东方亮彩主要经营为精密结构件,其客户包括OPPO、小米、金立等。时至如今,江粉磁材的并购之路并未停止,日前更是宣布收购结构件厂商领益科技100%股权。

护城河效益初现净利增长4倍 江粉磁材再度发力收购领益科技

4月25日晚间,据手机报在线(http://www.shoujibao.cn/)了解到,江粉磁材发布公告表示:江粉磁材拟购买领益科技(深圳)有限公司100%股权。领益科技主要从事消费类电子的精密功能器件产品的研发、生产和销售。领益科技的控股股东为领胜投资(深圳)有限公司,实际控制人为曾芳勤。

而在此之前,据手机报在线观察,江粉磁材就已经发布重大资产重组公告表示:“本次重大资产重组的标的资产属于‘C39计算机、通信和其他电子设备制造业’。”此外,早在2016年12月23日,据益领科技发布公告表示:“领益科技(深圳)有限公司,于2016年12月23日整体变更为领益科技(深圳)股份有限公司。”

据资料显示,领益科技(深圳)有限公司隶属领胜集团,是一家美资企业,1986年成立于美国硅谷,经过20多年的发展,公司已经成长为一家拥有5000多名员工的大型模切企业。公司总部设立于深圳,在成都、苏州、廊坊设有工厂,全国各主要城市设有办事处。领胜集团全体同仁立志以精湛的技艺为世界500强企业及OEM、EMS厂商提供最专业的模切、金属、屏蔽、导热、包装、印刷等产品。

此外,从公告中得知,此次江粉磁材收购益领科技“拟采取发行股份的方式购买领益科技 100%股权。本次交易完成后将导致公司控制权发生变更。本次交易不涉及募集配套资金。”

而在前不久,江粉磁材还发布公告表示,拟在重庆市渝北区投资14亿元,项目建设的主要内容为,整合公司全资子公司帝晶光电和东方亮彩现有研发、生产团队,在此基础上,进一步向外拓展产能,在液晶显示模组、电容式触摸屏、触控显示模块、LCD减薄、精密结构件、塑胶制品、塑胶电子制品、模具等方面进行生产、研发及销售。

江粉磁材表示,帝晶光电和东方亮彩均因下游客户订单需求,急需拓展生产规模及生产产能,但受目前深圳地区厂房的场地限制及人工成本高等因素影响,两家公司均有向外开拓生产基地的计划和需求。

此前据手机报在线报道,帝晶光电重组进入江粉磁材后,在资本杠杆的支撑下,获得了大量的OEM行业订单,成为国产手机品牌OV的标淮品供应商,产能在短时间也放大了近十倍。而东方亮彩供应量则占到了OPPO对结构件需求的60%-70%左右。

而此次江粉磁材再次收购领益科技,无疑是为了布局精密功能器件市场,如果是这样的话,那么,对于江粉磁材而言,又将是业务方面的加强。如同奋达科技前不久收购富诚达一样,早期收购欧朋达,再收购富诚达加强竞争,而江粉磁材此前收购东方亮彩,此次再次收购领益科技。整体看来,江粉磁材所形成的护城河效益已经得到了体现,这点从其2016年的营收就可以看出。

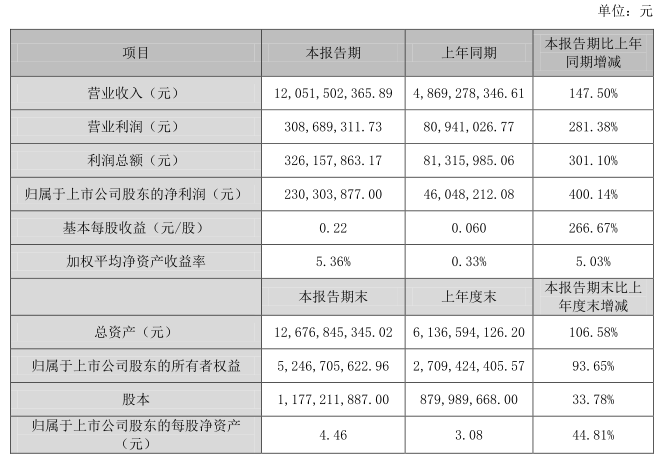

据江粉磁材之前发布2016年业绩快报显示,2016年实现营业总收入120.5亿元,较上年同期增长147.5%;归属于上市公司股东的净利润2.3亿元,较上年同期增长 400.14%。营业总收入和净利润增长的主要原因是本期收购深圳市东方亮彩精密技术有限公司,本期较上期增加精密结构件业务的收入和利润。

手机供应链加速资本化背后的“秘密”:横向扩展纵向深挖

从2016年至今,尤其是进入2017年以后,我们能够看到一个很明显的现象,那就是手机供应链产业正在快速加强资本化运作。

除去此次江粉磁材的收购,从2017年来看,安洁科技以34亿元收购了威博精密100%股权,奋达科技以28.95亿元收购了富诚达100股权,顺络电子收购东莞信柏陶瓷57.57%的股权,丘钛12.47亿元认购新钜科36%股权,长信科技对价67.5亿元收购比克电池75%股权,蓝思科技收购胜华越南资产。同时,据手机报在线了解到,硕贝德在近期也将收购一家“光电子元器件类”公司,而在2015年,硕贝德就以1.3亿元的价格收购了精密结构件厂商深圳璇瑰。

此外在ODM端,2016年楚天高速以12.6亿跨界溢价4倍并购三木智能,中茵股份也将闻泰“收入囊中”。而在智能手机终端,2016年360入股百立丰,超多维收购酷派旗下ivvi,进入2017年,近来,卓易科技更是同时入股小辣椒和诺亚信。

从上述手机供应链端的收购或并购案件来分析,基本上可以划分为两大类:第一大类如奋达科技、江粉磁材、长信科技、硕贝德等企业的收购,这类收购主要目的在于开拓新的业务,而开拓的新业务可以理解为吞噬上下游或者布局周边产业,与此同时,也可以看成是巩固或加强原有的一些业务,如奋达科技,其早在2014年就已经收购了欧朋达从而进入精密结构件市场,前不久再次收购富诚达,就是为了加强在精密结构件市场的竞争力。

而第二大类则是拓展新型产业,如顺络电子并购东莞信柏陶瓷,其目的在于强化陶瓷业务,加强在陶瓷业务的布局;这类并购纯属于对未来市场的投资,进入2017年以后,围绕玻璃、陶瓷的投资更是不胜枚举!

无论是第一大类还是第二大类,将两者进行对比的话,我们会发现,其实无论是前者亦或后者,两者对于智能手机而言,都算不上是“刚需”,且基本上主要是围绕外观件展开的,如安洁科技收购威博精密、奋达科技收购富诚达、顺络电子收购东莞信柏陶瓷57.57%的股权,再如此次江粉磁材收购精密功能件厂商领益科技。

除了上述这些对技术要求相对不高的外观件领域,而在对技术要求相对较高的市场,同样存在十分严重的吞噬上下游的现象,其中最为典型的就是丘钛12.47亿元认购新钜科36%股权,其目的简单说来就是在效仿舜宇光学与大立光,开拓自己的镜片业务,而镜片属于其上下游中的一重要环节。再如京东方,京东方作为面板厂商,其目前已经开始做显示模组,此外还做传感器,而做“传感器”的面板厂商,国内除了京东方以外同样还有一家。

综上所述可以看出,手机供应链存在两类情况,一类是对于原有的产业进行整合或整并,其中又分为横向同类企业的整合或整并以及上下游的整合与整并;而另一类则是快速的布局新兴产业,如OLED、3D摄像头、3D玻璃、陶瓷、全面屏等。这是手机供应链资本运作加速的主要原因所在。简单说来,就是“横向扩展纵向深挖”!

那么,导致这种现象初现的原因又有哪些呢?可以从两方面来看,首先从智能手机终端市场来看,无论是从国内市场来看还是从全球市场来看,很明显智能手机市场增长的趋势已经放缓了不少,从品牌端来看,“杠铃形”现象更是十分明显,以2016年第四季度出货量计算,国内市场前五名所占据的市场份额达到了近70%,而在全球市场,出货量前五名的市场份额也在快速增加。

更严重的是,在2017年第一季度,据手机供应链厂商向手机报在线透露,诸如华为、OPPO和vivo等去年国内市场出货量前三的品牌出货量都有所下滑,导致一些产品的库存拉高。这也从侧面说明了市场的饱和度。整体看来国内市场的增长速度已经放慢了很多。

在这种情况下,对于国内手机品牌而言,寻找出海成为必然的选择之一,前不久,据手机报在线报道,华为表示:“可能退出市场份额低于10%的智能手机市场,盈利能力是华为的底线。”

华为为什么要退出市占率低于10%的海外智能手机市场?其目的很明确,在于追求利润,其重心将会放在欧洲市场和国内市场。纵观中国手机品牌出海情况,基本上都是以一些中低端市场为主,或者说是一些智能手机产业发展尚且不成熟的市场为主,以传音为例,其主要在非洲。在这些市场,主要是通过“薄利多销”的模式来盈利,换而言之,如果出货量无法提高的话那么其利润可想而知。

因此对于华为而言,与其布局这些市场,还不如将重心放在国内市场进军高端市场。谈及利润不得不提的是金立和初上科技,但是2016年金立发布了一款M2016,起步售价是6999元,初上发布的陶瓷手机售价更是从7999元起步,再如保千里的VR手机,后两者出货量相对而言并不高,尤其是初上,但是其获利空间要大的多,通过这种小众细分市场来盈利同样成为手机厂商的选择之一。

简而言之,在出货量走向集中化过程中,其余手机品牌面向两个选择,一个是走向海外市场,一个是走向细分市场。而在出货量走向集中化过程中,手机供应链同样走向集中化,最为典型的例子在于手机厂商所引发的供应链厂商倒闭事件,小型手机厂商生产空间被压缩导致倒闭,与之息息相关的是供应链厂商,这是手机供应链资本运作加速的原因之一。

此外,我们再从供应链端来看,从供应链端分析的话我们可以看到这样两个现象:一,整合的并非核心产业;二,智能手机发展早已经遭遇到瓶颈。

首先看第一个现象,整合的并非核心产业,正如上述,基本上都是一些外观件为主,所谓的“横向扩展”,其实就是正在加速走向“打包式服务”,换而言之,即缩短供应链长度,这种现象的出现原因主要有两点,一点是产业本事就已经十分成熟,导致一些企业丧失竞争力,因此一些稍微算是“优质”的企业就被并购或收购,剩下的是少数寡头在竞争,这是任何一个成熟产业最终的结局;其次,这些产业对技术的要求相对不高,某种程度上讲整个产业缺乏创新力度,所以最终拼的就是资本!

其次是智能手机发展遭遇瓶颈,纵观智能手机上的一些新的创新,其实都是一些伪需求,尚且没有达到刚需的目的,诸如指纹识别、双摄像头,再如目前十分火热的全面屏,以全面屏为例,进入2017年后,全面屏几乎像是“空降”一般出现,据手机报在线观察,全面屏的概念是在2017年2月份以后才开始亮相。

再如3D玻璃和陶瓷,尤其是后者,目前产能是个很大的问题,但是据一些供应链厂商强调:“2018年陶瓷后盖市场一定会兴起!”无论是全面屏还是玻璃或陶瓷后盖,都是围绕智能手机外观在做一些修善。在智能手机发展遭遇瓶颈之际,在一些对技术要求较高的产业,的确也需要资本市场的推动!

整体看来,基于以上两大部分的原因,导致智能手机供应链产业资本运作加速,简单说来即分为成熟产业以及一些新型产业,成熟产业的整并最终拼的是资本,目前正处于向寡头竞争转型的过程中;而新型产业则需要资本运作来推动。而在成熟产业中,这种资本的运作最终导致的是产业链的缩短,在一些新型产业中资本的运作,则存在很大的风险,前者也是,尤其是在市场增长放缓且利润率降低的情况下更是如此!