日前,深圳福昌电子技术有限公司陷入“倒闭风波”,这是继年初东莞兆信通讯之后又一例手机供应商倒闭,其主要生产手机和电话机塑胶外壳。对此,有业内人士分析认为,福昌电子的倒闭背后是手机供应商集体进入“寒冬”。那么问题来了,为何手机供应商会集体进入“寒冬”?这背后的真正原因究竟是什么?

业内知道,作为福昌这样的供应链厂商,从某种程度上看是依附于手机厂商,以手机厂商需求为自身生产的指向标。这就导致供应链厂商掌控自身的力度趋弱,若是没有雄厚资金的支持,很难根据产业的发展趋势调节自身生产链条。以此次倒闭的福昌为例,其主要生产手机和电话机的塑胶外壳。但随着手机产业(包括手机厂商)从去年起大规模使用金属外壳,导致福昌电子的订单越来越少,但想转型升级到金属外壳业务上,也并不是那么简单,最终只能因订单匮乏,资金短缺而倒闭。

曾几何时,中国庞大的手机市场和诸多的手机厂商让供应链厂商此前赚得盘满钵满,不过随着智能手机市场整体,尤其是中国市场增速的放缓和手机行业竞争加剧所导致的手机厂商的压力或直接或间接传导到供应链厂商身上。由此看,手机厂商自身的兴衰和发展模式从某种程度上决定着这些供应链厂商的生死。

提及中国手机产业的发展模式,由于今年全球和中国智能手机市场增速的放缓,诸多国产手机厂商为了保住市场份额,再次聚焦千元机,这从今年众多发布会上厂商主打产品均是千元左右的机型可见一斑。而乐视、360等互联网企业杀入手机市场,在加剧竞争的同时,不仅进一步下压智能手机的价格,甚至不惜以成本价销售手机,并以此作为自己惟一的竞争力。

其结果是手机的配置虽然表面看起来越来越高,但价格却不断走低,造成所谓高配低价的“怪象”。需要说明的是,这些厂商中或打着硬件负利润,未来生态盈利的旗号(例如乐视);或打造周边生态硬件之名(例如小米);或背靠资本大佬(例如魅族和奇酷),尽管噱头和背景不同,但相同的是都是以成本价,甚至低于成本价销售手机(至少它们都自己宣称)。

需要指出的是,要实现这个目标,除了自身的“烧钱”外,就是向相应的供应商施压(变相缓解自己“烧钱”的速度)。而这种施压又表现在压低供应商供应组件的价格和选择廉价供应商。

例如在选择廉价供应商方面,同为8核处理器,有些厂商采用的是高通的骁龙处理器,而有些则是联发科的处理器,虽然核心数与频率都一致,但价格却相去甚远,自然导致的性能也千差万别。内存方面,虽然很多厂商的手机内存达到了所谓的3GB甚至4GB,但是要知道,目前的手机内存分为DDR3和DDR4两代,很多国产手机厂商为了节约成本,根本不会采用最新的DDR4内存。至于屏幕,目前国内有很多屏幕供应商,比如天马等,其屏幕造价就比夏普和三星的屏幕更便宜,虽然看似相同的分辨率和像素密度,但实际效果大相径庭。

综上所述,如果说压低供应商供应组件的价格还只是直接损害供应商营收和利润,那么后者除了产生类似前者的负面效应外,还直接损害了市场和用户的体验及利益(例如之前曝出某国内手机厂商的“换屏门”和“换芯门”事件),并迟滞了供应商对于产业趋势的判断和由此应该进行的顺应产业发展趋势的创新和相关业务的升级。而作为供应商,也只能在相关配件的生产等环节来压低成本,进而造成组件质量的下滑,最终又会反映到手机厂商的整机质量和体验上。那么中国手机产业的这种发展模式是否真的提升了我们的价值,甚至可观的销量呢?

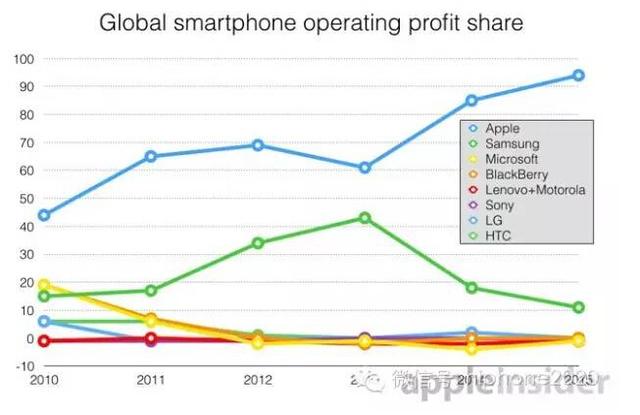

据投资银行CanaccordGenuityresearch发布的最新报告称,今年第三季度,苹果在全球智能机行业的利润份额增至94%,较去年同期的85%增长9个百分点,而苹果和三星合计还拿走了全球智能手机市场的1/3份额,由此可以看出,我们手机产业的这种高配低价,甚至成本价的竞争和发展模式,非但没有从量上缩小我们与人家的差距,在事关企业生存和发展的质的利润上也没有大的改观。

而苹果之所以能够在智能手机行业占据绝对的主导优势,除了品牌的影响力外,主要原因还是他们追求高端、高价值手机的业务模式。众所周知,自从2013年推出廉价版iPhone5c在市场遇冷之后,苹果公司就把更多时间和精力放到高端旗舰机型的开发上,暂停了低端机型的开发。如今iPhone仍然是苹果公司主要的盈利来源,而这又能够让苹果根据自己的节奏来投资开发,推出能效更高的芯片,研究更强更轻的材料,同时不断完善其软件和生态系统。

正是由于苹果这种注重高端、高价值的发展模式,让其供应厂商也多数受益。例如鸿海精密集团(富士康)近日公布了超分析师预期的季度业绩,就是得益于苹果设备需求和生产效率的提高,而作为郭台铭旗下富士康科技集团最大的子公司,鸿海精密一半的营收都来自苹果。而作为苹果iPhone手机芯片的生产厂商,由于苹果在芯片上的不断创新,带动了其制程技术的创新和升级,进而可以与三星比肩。最新消息称,台积电似乎要加速推送7nm工艺量产,而三星在近日Techcon2015技术大会上,首次展出了下一代10nm工艺晶圆,这也是第一个公开亮相的10nm技术。当然它们彼此间竞相角逐的原因还在于苹果和三星手机未来创新之需。

从上述一反一正的事实中不难看出,手机产业理应是一个以创新不断促进整个产业升级的领域,因为只有这样,整个产业链才能形成各方均获益的正循环。试想一下,如果产业链的相关企业,尤其是处在上游的手机厂商们都不以价值(例如利润)为目标,盲目追求以高性价比谋求所谓的市场份额,最终的结果就是两败俱伤,既不能彼此促进产业的创新,更不能利用创新带来的新的产品和产业升级来获取可观的营收和利润,进而形成产业链的恶性负循环。

尽管如此,我们依然看到中国手机产业中仍有厂商以创新发力中高端市场,且有所斩获。例如在刚刚过去的2015年第三季度,华为智能手机出货量2740万台,同比增长63%。其中,中国市场出货量同比增长81%,这使得其无论在全球智能手机市场排名前5,还是中国智能手机市场排名前5的厂商中均居增长之首,值得关注的是,除了销量的增长,同样在第三季度,华为消费者业务售价在2000元以上的中高端智能手机出货量占比大幅提升至33%。具体到中国市场,3000~4000元价位段,华为已经成为国内市场第一,超过苹果和三星,被喻为最有可能在未来全球市场挑战苹果和三星的中国厂商。

除华为外,像OPPO和Vivo也是注重手机价值,坚持走高端取得收获的厂商。据相关统计,在中国市场中,在2000~2500元档,OPPO份额为32.1%;2500~3000元档,Vivo份额高达28.4%,为此,外媒甚至将OPPO和Vivo称为中国智能手机市场正在冉起的两颗新星。当然这一切取得的背后是创新的驱动。例如目前刚刚兴起的手机压力触控技术率先在华为MateS上的采用,OPPO和Vivo分别在拍照(例如世界独一无二的电动旋转摄像头)和Hi-Fi音效上的持续创新等。

回望中国相关产业的发展,以低层次价格战导致产业崩盘,害人又害己的例子比比皆是。例如若干年前,面对全球光伏市场不景气的状况,中国企业的应对策略就是大幅降价。据分析数据显示,当时中国生产的多晶硅原料比国际同行便宜20%左右,即国内厂商的多晶硅成本普遍在每公斤50美元至70美元,而国际市场多晶硅价格为69美元/公斤,便宜20%意味着产品的出厂价与成本已经相当接近,至于光伏组件,当时国际知名厂商的产品价格为3~3.3美元/瓦,国内上市公司的价格为2.5美元/瓦,而中小企业的价格仅仅为2美元/瓦。由此可以看出,中国企业为了抢占市场,采取的是低于成本的价格战。但这样做的结果是,全球光伏市场从价值层面几尽于崩盘,中国企业毫无利润可言,相关产业链企业纷纷倒闭。

如今中国手机产业在全球智能手机市场增长放缓之际,也处在拐点之中。是向左重复我们之前诸多产业经历过惟价格战的惨痛和错误,还是向右以创新和价值迎接拐点来临的挑战,相信智能手机产业中相关产业链厂商的表现已经给了业内答案。